| Certificazione Unica | deve essere utilizzata dai sostituti d’imposta per comunicare in via telematica alle Entrate i dati fiscali delle ritenute operate, nonché gli altri dati contributivi e assicurativi. Il modello contiene, in particolare, i dati relativi alle certificazioni rilasciate ai soggetti cui sono stati corrisposti redditi di lavoro dipendente, equiparati ed assimilati, indennità di fine rapporto, prestazioni in forma di capitale erogate da fondi pensione, redditi di lavoro autonomo, provvigioni e redditi diversi nonché i dati contributivi, previdenziali ed assicurativi e quelli relativi all’assistenza fiscale prestata per il periodo d’imposta precedente. |

| Modello 770 | deve essere utilizzato dai sostituti d’imposta per comunicare in via telematica alle Entrate i dati fiscali relativi alle ritenute operate, i relativi versamenti e le eventuali compensazioni effettuate nonché il riepilogo dei crediti, nonché gli altri dati contributivi ed assicurativi richiesti. Deve essere, inoltre, utilizzato dagli intermediari e dagli altri soggetti che intervengono in operazioni fiscalmente rilevanti, tenuti a comunicare i dati relativi alle ritenute operate su dividendi, proventi da partecipazione, redditi di capitale erogati od operazioni di natura finanziaria effettuate nello stesso periodo, i relativi versamenti e le eventuali compensazioni operate ed i crediti d’imposta utilizzati. |

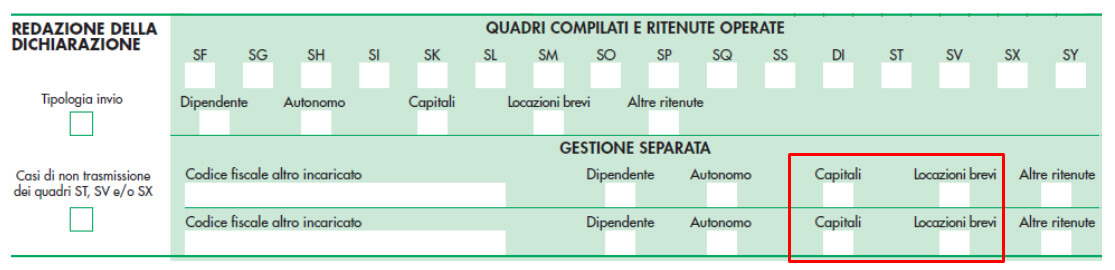

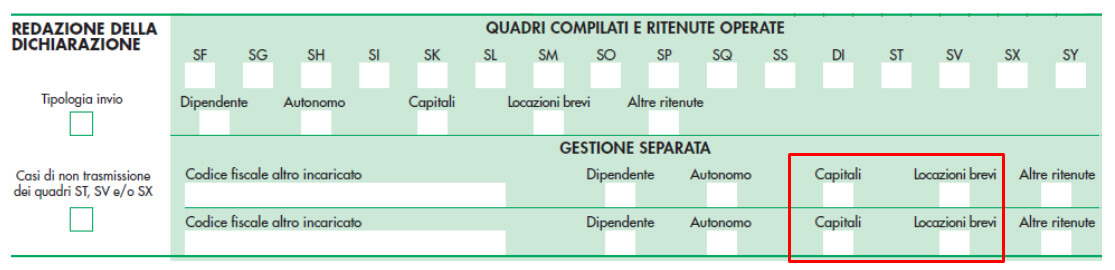

Nonostante l’unificazione del modello, resta ferma la facoltà per i sostituti d’imposta e gli intermediari abilitati di suddividere il modello 770 in più parti, inviando “separatamente” i flussi riferiti alle 5 diverse tipologie di ritenute operate (dipendente, autonomo, capitale, locazioni brevi e altre ritenute).

In particolare, si fa presente che:

- laddove il modello sia inviato attraverso un “unico flusso”, questo dovrà contenente i dati riferiti ai diversi redditi gestiti (di lavoro dipendente, autonomo, di capitale, locazioni brevi e diversi), e comprendere, oltre al frontespizio, i quadri SS, ST, SV, SX, SY e DI, se ricorrono le condizioni per la relativa compilazione.

- se il sostituto d’imposta sceglie di trasmettere i dati in “più flussi” occorrerà inviare “separatamente”, oltre al frontespizio, i prospetti SS, ST, SV, SX e SY relativi:

- alle ritenute operate sui redditi di lavoro dipendente e assimilati;

- alle ritenute operate sui redditi di lavoro autonomo, provvigioni e redditi diversi;

- ritenute operate su dividendi, proventi e redditi di capitale;

- ritenute operate

sempreché siano stati trasmessi entro le scadenze sia le certificazioni relative il lavoro dipendente e assimilati, sia le certificazioni relative lavoro autonomo, provvigioni, locazioni brevi e redditi diversi. In tal caso, nel riquadro “Redazione della dichiarazione” dovranno essere barrate le singole caselle “Dipendente” “Autonomo” “Capitali” “Locazioni brevi” e “Altre ritenute” per indicare il flusso che viene inviato nella dichiarazione.

In caso di invio separato del modello, in presenza del flusso «autonomo» (cioè relativo alle ritenute operate su redditi di lavoro autonomo, provvigioni e redditi diversi), il flusso «locazioni» dovrà essere necessariamente unito a quello «autonomo».

Si fa presente che l’invio delle CU che non contengono dati da utilizzare per la dichiarazione precompilata (come, ad esempio, le certificazioni da inviare ai professionisti) può avvenire anche oltre il 7 marzo, senza l’applicazione di sanzioni, purché entro il termine di presentazione dei quadri riepilogativi (ST, SV, SX, SY) del modello 770. Quanto ai contribuenti forfettari, si fa presente che questi non sono tenuti a presentare il modello 770 in quanto “non sono tenuti a operare le ritenute alla fonte di cui al titolo III” del D.P.R. 600/1973; tuttavia, nel modello Redditi (quadro RS), gli stessi contribuenti sono tenuti ad indicare “il codice fiscale del percettore dei redditi per i quali all’atto del pagamento degli stessi non è stata operata la ritenuta e l’ammontare dei redditi stessi” (articolo 1, comma 69, L. 190/2014).

| Nella Scheda di studio pubblicata su Dottryna sono approfonditi, tra gli altri, i seguenti aspetti: |