La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

L’euforia europea si stempera nella preoccupazione americana

In una settimana tradizionalmente tranquilla in termini di appuntamenti, essendo quella immediatamente successiva al Labor Report, l’America mostra il blocco continentale, con la peggior performance, dominata dall’incertezza in merito alle intenzioni della FED per quanto riguarda la data in cui la Banca Centrale Americana comincerà a modificare al rialzo i tassi di interesse. Fatta eccezione per i Non Farm Payrolls e per il tasso di disoccupazione di venerdì, molto superiore alle attese, i dati rilevanti, pubblicati in settimana, sono stati solo quelli di giovedì, relativi alle vendite al dettaglio, risultati molto inferiori alle aspettative, soprattutto a causa di condizioni atmosferiche estremamente avverse che hanno frenato la domanda indirizzata a Department Stores, rivenditori di materiale da costruzione e concessionari di automobili. Inoltre il dato è stato anche influenzato dall’unico fattore che non sembra particolarmente dinamico nel quadro del Labor Report, ovvero la vera e propria crescita dei salari. Una lettura di questo tipo potrebbe in realtà rallentare la propensione all’azione della FED. I futures sui FED Funds stanno prezzando una probabilità di rialzo dei tassi in settembre del 53%, in ribasso rispetto al 56% della scorsa settimana.

S&P -1.67%, Dow -1.33%, Nasdaq -2.6%

In Asia, il Giappone ha mantenuto una stabilità grazie al livello raggiunto dallo Yen contro dollaro, fattore che ha eclissato una serie di dati macro non particolarmente positivi, che mostrano quanto sia fragile, nonostante tutto, la crescita economica del Sol Levante. In Cina, come da previsioni il Governo ha rivisto al ribasso la crescita per il 2015, ma anche il 7% previsto può essere difficile da raggiungere se gli indicatori economici non cominciano a muoversi costantemente in una direzione univoca. In Australia il tasso di disoccupazione migliora, ma gli indici continuano a soffrire l’alta volatilità delle commodities.

Nikkei +1.49%, HK -1.29%, Shanghai +4.06%, Sensex -2.71% ASX -1.4%.

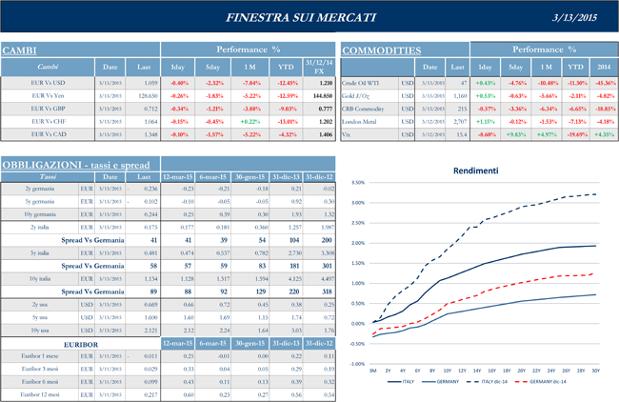

I mercati azionari europei mostrano un’altra settimana di progressione, successivamente all’ avvio delle operazioni di Quantitative Easing. L’euforia legata all’avvio del riacquisto di bonds da parte di BCE ha permesso ai mercati azionari europei di svincolarsi dalla tensione relativa alla situazione greca: alla resa dei conti il programma di misure da adottare presentato da Tsipras e Varoufakis è sembrato, secondo i commenti degli operatori, piuttosto fumoso e poco aggressivo e lascia Atene di nuovo sull’orlo del baratro. Le operazioni dirette da Mario Draghi hanno avuto come effetto l’aumento dei prezzi dei bonds, che hanno spinto il differenziale tra BTP e Bund decennale a quota 88, raggiungendo il livello più basso registrato negli ultimi cinque anni.

MSCI +0.25%, EuroStoxx50 +0.64%, FtseMib +1.83%.

Le speculazioni in merito al prossimo rialzo dei tassi negli USA, unitamente all’implementazione del tanto atteso Quantitative Easing in Europa, hanno avuto un effetto molto forte sul Rapporto Dollar\ Euro che si è portato a quota 1.05. A questo proposito ha pesato anche lo studio di Goldman Sachs, già peraltro citato la scorsa settimana, che vede il dollaro in parità contro Euro entro la fine dell’anno e a 0.9 alla fine del 2016.

Lo Yen quota ora ormai 122 contro USD e questa è la spiegazione in merito alla tenuta di Tokyo rispetto agli altri mercati asiatici.

I mercati sono attenti al Dollaro, al QE e all’evoluzione dell’economia cinese

Secondo il parere di molti autorevoli analisti, Wall street, che è il blocco continentale con la performance peggiore da un paio di settimane a oggi, è prigioniera di un circolo vizioso che si origina da dati occupazionali nonostante tutto, migliori delle previsioni. Se il mercato del lavoro è il report maggiormente seguito dalla FED, dati migliori delle attese non possono che modificare la percezione dei “FedWatchers”. Il rialzo dei tassi arriverà prima del previsto. La previsione rafforza il dollaro contro le altre valute. Il Dollaro forte impatta negativamente sulle previsioni di utili aziendali deprimendo i corsi, soprattutto quelli degli esportatori, all’opposto di quello che succede per gli exporters nipponici. In termini settoriali, il primo effetto di un Labor Report positivo, come quello di venerdì, è stato l’aumento dei rendimenti che hanno immediatamente affossato le quotazioni delle Utilities, considerate a tutti gli effetti dei “Bond Proxy”. Il rovescio della medaglia è invece la buona performance degli assicurativi. Il 18 marzo cambierà la composizione del Dow: entrerà Apple e uscirà AT&T. Intel ha ridotto le proprie stime in merito al proprio fatturato Q1, a causa di una diminuzione più forte del previsto della domanda per computer e debolezza nelle economie di numerosi mercati finali importanti per il business del chipmaker di Santa Clara.

In Giappone il GDP, revisione del quarto trimestre, è risultato peggiore delle aspettative, il numero preliminare del +2.2% è stato rivisto a +1.5%, dato che ha risentito in modo notevole dell’aumento dell’IVA in primavera. Il numero era accompagnato anche da una lettura non particolarmente incoraggiante in merito agli investimenti industriali; le aziende sono ancora riluttanti a investire pesantemente in assets produttivi, nonostante la forte componente cash presente sui bilanci delle società. Il già citato aumento dell’IVA ha avuto come effetto collaterale l’espansione dei magazzini di invenduto. Le esportazioni cinesi, secondo quanto pubblicato domenica dallo Statistic Bureau di Pechino, continuano a espandersi grazie alla crescita dell’economia americana; continua invece a mancare la componente importazioni, vista la debolezza della domanda interna. Gli investitori attendevano i dati sull’inflazione e da Pechino arriva un CPI pari 1.4% contro attese per +1%, mentre il PPI diminuisce del 4.8% estendendo la serie di dati declinanti a 36 mesi. Una accelerazione dell’inflazione al consumo indicherebbe che le aziende stanno riguadagnando un minimo di “pricing power”, dopo i tagli ai tassi di interesse e la diminuzione della riserva obbligatoria per le banche. Da tenere presente sul mese il “base Effect” delle vacanze per il nuovo anno, che hanno visto crescere i prezzi per viaggi, intrattenimento e festeggiamenti. La produzione industriale però ha mostrato un dato inferiore alle attese, con un +6.8% anno su anno conto attese per un + 7.7%. É il dato di inizio anno più debole degli ultimi sei. Le vendite al dettaglio sono cresciute del 10%, mentre gli investimenti in Fixed Assets hanno mostrato una progressione del 13.9%. Secondo molti analisti, una situazione economica come quella appena delineata non permetterebbe all’economia una crescita del 7% e per raggiungere, il già citato, target governativo sarebbero necessari altri passi, come una politica fiscale maggiormente proattiva e una deregolamentazione del comparto Real Estate.

Anche questa settimana ha visto la progressione degli indici europei, grazie al massiccio ingresso nell’arena del programma di Quantitative Easing di BCE, soprattutto dopo l’intervento di Mario Draghi a Francoforte, che ne ha descritto l’efficacia e i meccanismi operativi. I dati macro non hanno convinto i numeri relativi alla produzione industriale dell’Area Euro (0.1% contro attese per +0.2%) ma il dato potrebbe essere leggermente migliore dell’evidenza, in quanto la lettura precedente ha visto una revisione al rialzo decisamente corposa. La banca centrale Europea ha incrementato il livello dell’ELA per le banche greche a 500 Milioni di Euro, che visti gli ultimi sviluppi sembra appena sufficiente, ma nonostante l’atteggiamento piuttosto rigido di BCE, potrebbe essere una buona notizia. Anche dal punto di vista dell’inflazione qualche dato positivo comincia a filtrare, con la pubblicazione del Consumer Price Index francese a quota +0.7% vs attese per 0.6%. Contrariamente a una serie di annunci in America, in Europa non sono stati pubblicate news corporate particolari.

Settimana di nuovo normale in termini di appuntamenti macro

Ritorna ai ritmi consueti il calendario delle pubblicazioni macroeconomiche, dopo il periodo post Labor Report che è sempre molto leggero. Nella giornata di lunedì il programma vedrà l’Empire Manufacturing e i dati relativi a Industrial Production & Capacity Utilization. Martedì sarà la volta di Housing starts e Building Permits. Mercoledì l’attenzione degli investitori sarà puntata sul meeting del FOMC e da ciò che potrebbe emergere dai commenti dopo la riunione. Giovedì saranno pubblicati i consueti Jobless settimanali e il Philadelphia FED Index.