La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Forte Volatilità su tutti i mercati, soprattutto europei

La prima settimana dell’anno ha visto gli indici americani subire una notevole ondata di volatilità anche se minore rispetto a quanto visto per l’area Euro; l’attenzione degli analisti USA, e non solo, era focalizzata su due principali eventi: la pubblicazione delle ultime minute del FOMC e il Labor Report, che è stato reso disponibile nel pomeriggio di venerdì. Dalla lettura delle minute emerge che la Federal Reserve sembra essere soddisfatta dal progresso in merito alle proprie politiche, mentre non sembra essere particolarmente allarmata dai rischi derivanti dalla discesa del prezzo del petrolio, dalla bassa inflazione e dal rallentamento della crescita globale. Il tono della FED si sta comunque facendo progressivamente meno “Dovish”: i mercati percepiscono l’inizio del rialzo dei tassi per agosto, ma alcune case cominciano a domandarsi se i dati sull’occupazione, nettamente migliori delle attese, potrebbero anticipare l’orizzonte degli eventi addirittura ad aprile. A questo proposito la pubblicazione dei dati del Labor Report ha evidenziato che la creazione di nuovi posti di lavoro non sembra avere perso la propria spinta (con un numero di nuove buste paga a +240K, contro +228K attese) e il tasso di disoccupazione si contrae ulteriormente dal 5.7% al 5.6%.

S&P +0.16%, Dow +0.48%, Nasdaq +0.1%.

L’Asia ha vissuto una settimana contraddistinta da una netta tenuta delle borse cinesi, grazie ad una serie di comunicazioni, da parte del Governo, che hanno enfatizzato come Pechino sia molto attiva nel processo di investimento infrastrutturale, finalizzato all’attrazione di capitali stranieri e allo stimolo della crescita economica. Inoltre una serie di dati sull’inflazione, pubblicata soprattutto per la parte produzione, a livelli decisamente inferiori alle attese, mostra che People Bank Of China avrebbe tuttora ampi spazi di manovra per ulteriori misure di stimolo della crescita economica. Il Giappone subisce invece le oscillazioni del cambio Dollaro/Yen. Il recupero, in chiusura di settimana, del prezzo del petrolio e dei metalli industriali ha permesso il recupero anche della Borsa di Sydney.

Nikkei -1.45%, HK +0.66%, Shanghai +1.57%, Sensex -2.52%, ASX +0.55%.

I mercati azionari europei hanno vissuto una settimana contraddistinta da un netto aumento della volatilità, innescato soprattutto dal movimento negativo del prezzo del petrolio che, andando a colpire la redditività prospettica di tutte le Energy Stocks, ha causato il crollo dei maggiori mercati, visto il peso percentuale, molto elevato, che tali titoli hanno in termini di capitalizzazione all’interno degli indici. Inoltre le borse continentali hanno subito lo stress relativo alle vicissitudini greche; i partiti non avendo trovato, al terzo tentativo, un accordo per l’elezione del Capo dello Stato, si accingono direttamente alle elezioni anticipate, dove la sinistra antieuropea potrebbe avere gioco facile. Lo Spiegel ha poi buttato benzina sul fuoco in un articolo, smentito poi dalla Cancelleria di Berlino , che afferma come Angela Merkel non sia poi contraria a un abbandono dell’Euro da parte di Atene.

MSCI +0.31%, EuroStoxx50 -0.36%, FtseMib -1.16%.

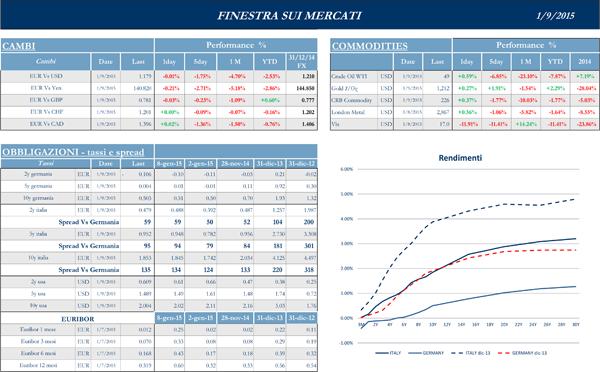

Dopo le affermazioni di Draghi e le indicazioni contenute nelle minute della FED, il dollaro si è fortemente apprezzato contro Euro, arrivando a “bucare” 1.18 toccando un massimo a 1.1759, per poi scendere nella giornata di venerdì in seguito a commenti piuttosto cauti in merito alle prospettive di rialzo dei tassi da parte di alcuni membri della Federal Reserve, riguadagnando poi potenza a 1.179, dopo i dati sul mercato del lavoro. Contro Yen il comportamento del biglietto verde è stato anche più erratico, con un’ accelerazione fino a 120.7, con una veloce correzione fino a 118 e un altro veloce ritorno a quota 120.5.

Oil e Grecia i principali fattori di disturbo

La performance dei mercati azionari americani si è dimostrata volatile, ma come precedentemente evidenziato, l’attesa per la pubblicazione dei dati macro ha di fatto catalizzato l’attenzione degli operatori. Tra tutti i dati, in effetti non particolarmente significativi, come l’indice ISM non manifatturiero, pubblicato a 56 contro attese per 58, solo l’indice ADP, in genere buon predittore del dato delle buste paga, ha mostrato una lettura migliore delle attese, con la creazione di 241K posti di lavoro nel comparto privato vs attese per 220K. Le minute del Fomc hanno sostanzialmente confermato quanto espresso nel meeting precedente e confermano lo scenario che, pur rimanendo “data driven”, sembrerebbe confermare l’inizio delle operazioni di rialzo dei tassi per metà 2015. Il dato relativo al mercato del lavoro, già precedente commentato, ha mostrato la forza dell’economia USA

La settimana appena trascorsa ha visto una sostanziale tenuta degli indici dell’Estremo Oriente con l’indebolimento dello Yen contro Dollaro, che ha premiato la maggioranza degli esportatori nipponici in chiusura di settimana e con la pubblicazione degli utili di Samsung in Corea, che, dopo un risultato inaspettatamente positivo soprattutto per la parte memorie, ha fatto da catalizzatore alle quotazioni dell’elettronica di consumo in tutta l’area del Far East. A questo proposito la borsa di Taiwan, composta soprattutto da titoli legati al tech, ha enfatizzato il movimento positivo, innescato dal maggior produttore mondiale di Smartphone in Corea, grazie anche ai rumors che vedrebbero i regulators di TaiPei concedere la possibilità di aprire conti di trading ai turisti cinesi provenienti dalla Madrepatria. La Cina, secondo quanto affermato da Luo Guosan (dirigente del National Development & Reform Commision) non sta pianificando di espandere il “Fiscal Spending” ai fini di stimolare la crescita, in quanto il Presidente Xi ritiene che il paese possa essere in grado di mantenere un tasso di crescita dal medio al medio-alto. Mentre Pechino che ha messo in cantiere numerosi progetti finalizzati all’attrazione di capitali, non ripeterà il programma di stimolo iniziato nel 2008. Prosegue però il piano di investimenti da 10 Trillion Yuan, che vede in opera 400 megaprogetti fortemente voluti e sponsorizzati dal Premier Li.

I mercati azionari europei hanno inaugurato la settimana lunedì con una sessione pesantissima, innervositi sia dai contenuti dell’articolo dello Spiegel, successivo al nulla di fatto in Grecia e alle conseguenti elezioni anticipate, sia dal crollo del prezzo del greggio che comporta due effetti principali: il tonfo dei mercati, visto il peso che le varie Total, BP, Eni, Repsol, e RD Shell hanno all’interno dei rispettivi indici e la destabilizzazione dei processi messi in atto dalle banche centrali per arrestare la spirale deflazionistica. Inoltre un prezzo del petrolio sotto 50 Dollari al barile va a minare la tenuta di numerose economie come Venezuela e Russia e l’effetto avverso andrebbe a più che controbilanciare i vantaggi che deriverebbero da costi di approvvigionamento più favorevoli per molti paesi dipendenti dal petrolio per il proprio fabbisogno energetico. Dopo la sessione di lunedì gli indici non sono riusciti a trovare il rimbalzo fino a quando il governatore Draghi, anche a seguito della pubblicazione di dati che hanno evidenziato un’ inflazione di nuovo inferiore alle attese, ha affermato, in una risposta all’esponente del Parlamento Europeo Luke Flanagan, che “ogni manovra di stimolo da parte della BCE potrebbe contenere l’acquisto di Bond Sovrani”. Il movimento positivo degli indici si è poi esaurito nella giornata di venerdì. Particolarmente penalizzata la Borsa di Madrid dopo l’annuncio dell’aumento di capitale del Banco di Santander, -12%, per 8Bn Euro, notizia che nella giornata di giovedì aveva fatto da catalizzatore a voci in merito a numerose ipotesi di aggregazione, riguardanti soprattutto alcuni nomi del mercato italiano.

Settimana Priva di particolari spunti macro

La prossima settimana vedrà pochi appuntamenti di carattere Macro negli Stati Uniti, poiché si tratta del periodo immediatamente successivo al Labor Report. Saranno pubblicate le Vendite al Dettaglio, i Business Inventories, Ppi e CPI e i dati relativi a Industrial Production/Capacity Utilization. Verrà inoltre pubblicato il Beige Book.