La circolare n. 56/E/2009, con un’interpretazione di tale norma, ha ammesso che le ritenute subite dalla società/associazione, dopo essere state trasferite ai soci/associati, e da questi utilizzate per l’abbattimento del proprio debito Irpef, possano essere ritrasferite, per la residua parte, alla società/associazione per l’utilizzo in compensazione da parte di quest’ultima.

In tal modo il socio/associato evita di risultare a credito e di dover chiedere a rimborso il relativo importo e la società/associazione professionale può utilizzare le ritenute subite e riattribuite per il versamento delle proprie imposte.

Tale restituzione, secondo la circolare n. 56/E/2009, è subordinata a due condizioni:

- assenso esplicito del soggetto partecipante;

- risultanza del credito dalla dichiarazione annuale della società.

In merito al requisito dell’assenso, l’Agenzia ritiene che lo stesso:

- possa essere specifico (riferito cioè alle ritenute di un determinato periodo di imposta) oppure generalizzato (riferito ciò a tutte le ritenute maturate durante la vita dell’ente); evidentemente, nel primo caso dovrà essere rinnovato ogni volta che si intende fruire della particolare agevolazione, mentre nel secondo caso continuerà ad esplicare i propri effetti, sino a formale revoca;

- deve essere contenuto in un atto avente data certa (ad esempio tramite scrittura privata autenticata) oppure nello stesso atto costitutivo dell’ente (in tale ultima ipotesi assumerà valenza reiterata nel tempo, sino a modifica);

- può essere formalizzato anche nel corso del medesimo periodo di imposta in cui materialmente avviene l’imputazione e non deve essere preventivo.

La stessa Agenzia delle entrate ha poi confermato che la forma con cui si attribuisce data certa all’atto di assenso (scrittura privata autenticata o atto pubblico) menzionata nella circolare n. 56/E/2009 sia da intendersi meramente esemplificativa; pertanto, sono comunque ritenute ammissibili anche le scritture private non autenticate registrate all’Agenzia a tassa fissa, piuttosto che le spedizioni in plico postale senza busta in “corso particolare” (cioè con la procedura che consente di apporre il timbro postale su un documento), o ancora le mail con posta elettronica certificata, a condizione che entrambi i soggetti siano dotati di PEC.

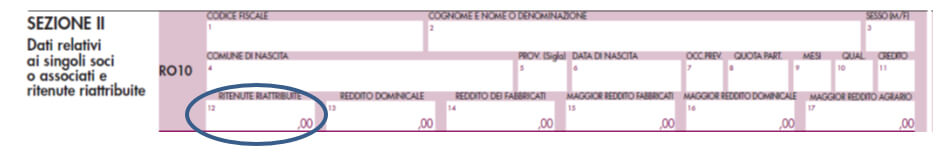

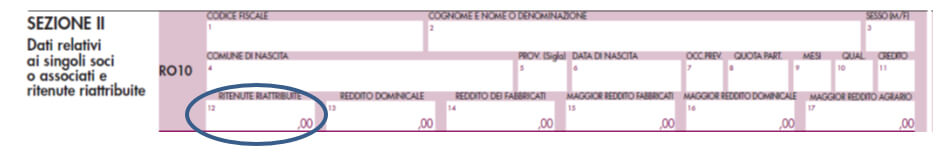

Rimane aperta la questione della scelta singola o totalitaria, in capo ai soci, in merito alla restituzione; si ritiene vi sia una libertà assoluta in capo a ciascun socio o associato, a prescindere dalla scelta operata dagli altri; in tal senso, è possibile notare che le istruzioni per la compilazione di Unico 2016 SP prevedono, nel quadro RO, una specifica casella per ciascun socio (la casella 12), così da confermare tale criterio di scelta autonoma.

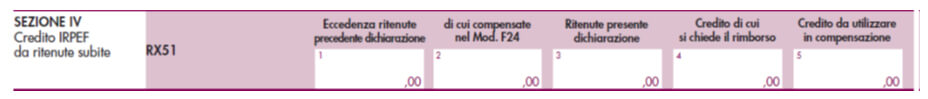

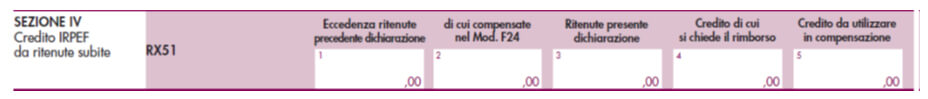

La seconda condizione per il valido scambio di ritenute richiede che il credito (prima attribuito al partecipante e poi riattribuito alla società) risulti dalla dichiarazione annuale della società. Si è provveduto all’istituzione di un apposito codice tributo (il codice è il “6830” denominato “Credito IRPEF derivante dalle ritenute residue riattribuite dai soci ai soggetti di cui all’articolo 5 del TUIR”, da esporre nella sezione “Erario”, con l’indicazione, quale “Anno di riferimento”, dell’anno d’imposta nel quale le ritenute residue sono riattribuite ai soggetti di cui all’articolo 5 del Tuir).

L’indicazione in dichiarazione, poi, avviene con le seguenti modalità:

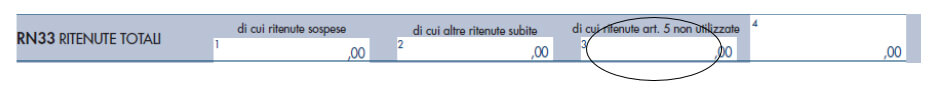

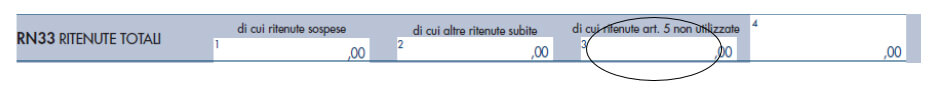

- nel quadro RN continuano ad indicarsi le ritenute subite dall’ente, poiché il quadro serve da supporto per l’originaria imputazione ai partecipanti;

- nel quadro RO, casella 12, in relazione a ciascun socio si indica l’ammontare delle ritenute che, dopo aver abbattuto la propria Irpef, si riattribuiscono alla società/associazione;

- nella sezione IV del quadro RX, rigo RX51, si dà conto dell’ammontare totale delle ritenute ricevute in restituzione e del loro utilizzo ai fini della compensazione o del rimborso.

Nella dichiarazione del socio/associato, dopo l’utilizzo delle ritenute nel quadro RN a riduzione del debito Irpef, al fine di riattribuire le ritenute residue, il relativo ammontare va indicato nel rigo RN33 colonna 3.