La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: la presentazione del piano fiscale statunitense riaccende l’entusiasmo per il reflation trade

- Trump ha presentato il progetto quadro della sua riforma fiscale.

- Aumenta la probabilità che la riforma fiscale sia approvata nel 2018, ma l’equilibrio tra sconti fiscali e bilancio federale è ancora da trovare

Mercoledì a Indianapolis, il Presidente Trump ha presentato il progetto quadro della sua riforma fiscale, elaborato dopo mesi di trattative con i Repubblicani del Congresso La proposta di riforma dovrà essere discussa e poi votata dal Congresso, processo che richiederà ancora dei mesi, ma che dovrebbe concludersi entro i primi mesi del 2018, e permettere così di aprire la campagna elettorale repubblicana con un risultato positivo. Conseguentemente, i mercati sono tornati a prezzare il Trump reflation trade, e quindi a scommettere che la politica fiscale sarà in grado di prolungare la ormai longeva espansione statunitense: le break-even inflation sono tornate a crescere, i rendimenti a dieci anni dei titoli governativi statunitensi hanno toccato il massimo dal mese di agosto, mentre il dollaro si è apprezzato.

I punti principali della riforma presentata sono:

- la riduzione al 20% dell’aliquota federale sulle società, in calo rispetto all’attuale 35%, ma meno aggressiva del 15% preannunciato dal Presidente Trump;

- la riduzione a tre (12-25-35%) del numero degli scaglioni fiscali dagli attuali sette (10-15-25-28-35-39.6%), con l’opzione di un’ulteriore aliquota massima inferiore al 39.6%, in risposta alle critiche che vedevano la riforma troppo favorevole per i più abbienti. Conseguentemente, la fascia più bassa sale dal 10% al 12% e in futuro dovranno essere specificati i livelli di reddito corrispondenti alla nuova architettura;

- il raddoppio della standard deduction, cioè quella parte del reddito esentata dalle tasse, per tutti i contribuenti, insieme ad un aumento significativo del credito fiscale per i figli a carico. Sono, però, eliminate tutte le altre detrazioni legate a spese particolari, con eccezioni degli interessi sul mutuo per la casa e le donazioni;

- l’aliquota di imposta pari al 25% per le società pass-through, dove il proprietario paga le imposte con le dichiarazioni dei redditi personali, al momento sono tassate con aliquote individuali in base al reddito dei proprietari (spesso pari al livello massimo, con aliquota del 39,6%);

- la cancellazione della tassa di successione, oggi pari allo 0.02% del patrimonio ereditato;

- l’introduzione di investimenti almeno quinquennali e di facilitazioni alla deduzione delle spese per le imprese, nonché una tassa una tantum per il rimpatrio di profitti dall’estero, e l’avvio di un sistema di tassazione più territoriale, ossia basato su imposte pagate nei paesi dove gli utili sono effettivamente generati. Non è stata più menzionata nel piano la border adjusted tax.

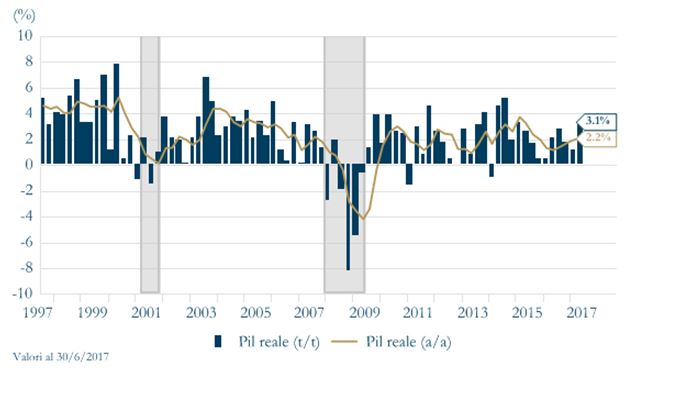

In realtà, l’equilibrio tra sconti fiscali e bilancio federale è ancora da trovare e vi è il rischio che la nuova legge fiscale faccia aumentare il deficit. Ad esempio, le prime stime mostrano che il costo della riduzione della aliquota societaria al 20% per dieci anni sia circa 1 trilione di dollari, ma nella proposta vi sono ancora pochi dettagli su come l’amministrazione Trump intenda coprire questo costo. E’ vero che il rendimento dei titoli governativi statunitensi al 2.3% permette di indebitarsi per investire nella crescita, ma in presenza di un debito alto un’espansione permanente dei disavanzi risulta rischiosa. Il GOP guarda ad un piano fiscale che aggiunga 1.5 trilioni di dollari nei prossimi 10 anni, e che porti il PIL reale degli Stati Uniti a crescere al 3% a/a, ma il comitato per un bilancio federale responsabile ritiene che un taglio fiscale di 1,5 trilioni possa spingere il debito pubblico al 100% del PIL in un decennio (dall’attuale 77%).

Non è ancora definito quale sarà l’iter procedurale. I repubblicani dovranno decidere se far approvare il piano attraverso le normali procedure legislative, che richiedono l’appoggio dei democratici o attraverso uno strumento legislativo chiamato “riconciliazione”, che consentirebbe ai repubblicani di approvare la legislazione fiscale al Senato con la sola maggioranza semplice (i repubblicani controllano la camera solo per un margine di 52-48). Tuttavia il procedimento della riconciliazione richiede tagli fiscali neutrali al disavanzo ossia compensati con entrate aggiuntive e/o tagli di spesa e vieta tagli fiscali permanenti non pagati.

LA SETTIMANA TRASCORSA

Europa: fiducia delle imprese nell’Area Euro ai massimi da dieci anni

|

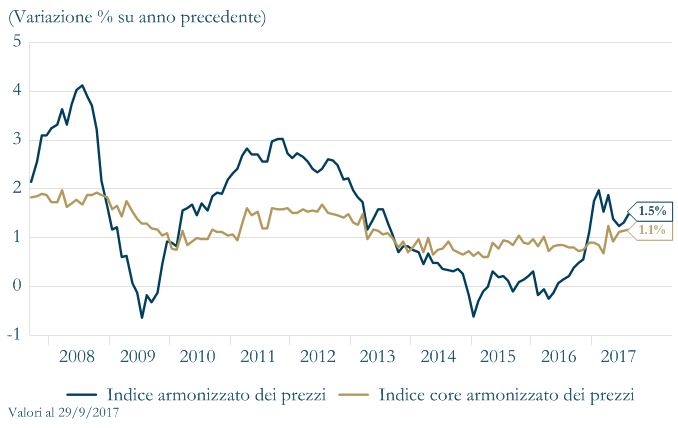

Aumenta l’indice di fiducia economica che si attesta a settembre a 113 punti, in aumento rispetto ai 111.9 di agosto e oltre le attese degli economisti (111.8). Il sondaggio sale così ai massimi dell’ultimo decennio, grazie a un miglioramento delle valutazioni per l’attività industriale, il commercio e le costruzioni La stima preliminare dell’inflazione dell’Area Euro si è stabilizzata sul valore di agosto (1.5%), leggermente al di sotto delle attese di mercato (1.6%), mentre il tasso di inflazione core è sceso a 1.1% dal precedente 1.2% in agosto. Al di sotto delle attee anche l’indice di inflazione in Germania, che si conferma all’1.8% a/a in linea con il tasso di agosto. |

|

Stati Uniti: rivista al rialzo il PIL di T2, mentre rimangono forti i segnali per gli investimenti nella seconda parte dell’anno

In agosto sorprendono al rialzo gli ordini di beni durevoli (1.7 m/m), recuperando almeno in parte l’ampia correzione di luglio: il rimbalzo è stato sostenuto da un aumento dei trasporti del 4.9%, in gran parte in conseguenza di un aumento del 44.8% degli ordini aereonautici e automobilistici. Al netto dei trasporti, la variazione degli ordini ha visto una moderazione della crescita a 0.2% m/m in agosto, in linea con le attese ma ben al di sotto del +0.8% m/m di luglio, che è stato contestualmente rivisto al rialzo da 0.6% m/m. Gli ordini nel settore trasporti sono stati sostenuti infatti dal rimbalzo dell’aeronautica civile (+44.8% m/m) e delle auto (+1.5% m/m). Rivista al rialzo la terza e ultima stima del PIL in T2, con un aumento del 3.1% t/t su base annua, rispetto alla precedente stima pari al +3%. Il rapporto riflette una ripresa dell’investimento privato, una variazione più robusta delle scorte, mentre conferma una crescita di 3.3% t/t per i consumi privati. L’indice Case-Shiller per i prezzi delle case nelle principali 20 aree metropolitane segna in luglio un’accelerazione superiore alle attese (0.35% m/m e 5.81% a/a). I dati dimostrano l’esistenza di una domanda robusta per le nuove case data anche la scarsa disponibilità di abitazioni disponibili sul mercato. Influenzati dall’impatto degli uragani, le richieste di sussidi di disoccupazione sono aumentate questa settimana a 272 mila da 260 mila, leggermene al di sopra delle attese degli analisti. Conseguentemente la media mobile a 4 settimane è salita a 277.750, con un incremento di 9 mila rispetto ai 268.750 della settimana precedente.

In agosto sorprendono al rialzo gli ordini di beni durevoli (1.7 m/m), recuperando almeno in parte l’ampia correzione di luglio: il rimbalzo è stato sostenuto da un aumento dei trasporti del 4.9%, in gran parte in conseguenza di un aumento del 44.8% degli ordini aereonautici e automobilistici. Al netto dei trasporti, la variazione degli ordini ha visto una moderazione della crescita a 0.2% m/m in agosto, in linea con le attese ma ben al di sotto del +0.8% m/m di luglio, che è stato contestualmente rivisto al rialzo da 0.6% m/m. Gli ordini nel settore trasporti sono stati sostenuti infatti dal rimbalzo dell’aeronautica civile (+44.8% m/m) e delle auto (+1.5% m/m). Rivista al rialzo la terza e ultima stima del PIL in T2, con un aumento del 3.1% t/t su base annua, rispetto alla precedente stima pari al +3%. Il rapporto riflette una ripresa dell’investimento privato, una variazione più robusta delle scorte, mentre conferma una crescita di 3.3% t/t per i consumi privati. L’indice Case-Shiller per i prezzi delle case nelle principali 20 aree metropolitane segna in luglio un’accelerazione superiore alle attese (0.35% m/m e 5.81% a/a). I dati dimostrano l’esistenza di una domanda robusta per le nuove case data anche la scarsa disponibilità di abitazioni disponibili sul mercato. Influenzati dall’impatto degli uragani, le richieste di sussidi di disoccupazione sono aumentate questa settimana a 272 mila da 260 mila, leggermene al di sopra delle attese degli analisti. Conseguentemente la media mobile a 4 settimane è salita a 277.750, con un incremento di 9 mila rispetto ai 268.750 della settimana precedente.

Asia: in Cina in marcato aumento i profitti industriali, in Giappone settimana ricca di dati

In agosto i profitti industriali in Cina sono rimbalzati al 24% a/a dopo il calo a 16.5% in luglio, guidati dall’aumento dei prezzi delle materie prime. In Giappone, l’indice Shoko-Chukin indice relativo alle piccole imprese è salito di 0.4 punti a 49.4 nel mese di settembre, con l’indice di previsione stabile ad un livello di 50.6. Questo suggerisce che la prossima settimana l’indagine BoJ Tankan dovrebbe essere positiva e confermare la vivacità dell’economia, nonostante l’inflazione ancora bassa. L’indice CPI core in agosto è aumentato dello 0.7% a/a come da attese, guidato dai prezzi dell’energia. Inoltre anche l’indice al netto di alimentari freschi e energetici aumentano di 0.2%, il più grande guadagno da gennaio. La spesa delle famiglie in agosto è stata deludente, con una crescita del 0.6% a/a rispetto all’1.1% previsto. Crescita moderata nei settori dell’alimentazione, delle utenze e dei trasporti, controbilanciata da notevoli riduzioni di abitazioni e mobili. Anche le vendite al dettaglio hanno avuto un andamento più moderato rispetto alle attese (2.6% a/a), stabilizzandosi a 1.7% a/a. I dati sul mercato del lavoro di agosto confermano condizioni sottostanti restrittive. Il tasso di disoccupazione è rimasto invariato al 2.8% come previsto, e i disoccupati totali sono scesi in termini stagionali.

NEWSFLOW SOCIETARIO (*)

EUROPA: Finanziari: Banco BPM ha sottoscritto un accordo con Aviva per il riacquisto del 50%+1 azione del capitale di Avipop Assicurazioni detenuto da Aviva Italia Holding per 252.5mln; inoltre, continuando a parlare di Banco BPM, il dossier per la cessione di 2mld di NPL “unsecured” sarebbe entrato già nel radar dei grandi gruppi che sono specializzati sugli “unsecured”: tra i possibili compratori in corsa ci sarebbero, tra gli altri, l’italiana Banca Ifis, la polacca Kruk, la scandinava Hoist Finance oltre alle inglesi Anacap e Lcm Partners. Intesa Sanpaolo completerà la migrazione informatica delle due ex banche venete, Popolare Vicenza e Veneto Banca, per il 10 dicembre e conta di chiudere la maggior parte delle 600 filiali, per cui è previsto il taglio, tra dicembre e febbraio. Inoltre la banca non ha ancora preso una decisione sullo scambio di bond subordinati Carige detenuti in portafoglio in titoli senior, investimento effettuato nel 2010. Banca Generali ha siglato un’intesa con Saxo Bank per la realizzazione di una partnership esclusiva nel trading online e nei servizi digitali. UBI Banca ha collocato una nuova obbligazione garantita a 10 anni da €1.25mld, raccogliendo ordini per oltre 1.8. Banca IFIS, secondo Il Sole 24 Ore, è in gara per Farbanca, la banca dedicata al mondo delle farmacie di proprietà di Popolare Vicenza. In gara anche Blue Skye e Atlas. Passando a Banca Carige, l’assemblea straordinaria degli azionisti a larga maggioranza ha approvato l’aumento di capitale fino a 560mln secondo la proposta di Malacalza Investimenti, socio di riferimento con circa il 17.6% del capitale, di lanciare l’operazione esclusivamente con diritto di opzione, eliminando la possibilità di escludere o limitare tale diritto prevista invece dalla delibera del CdA. Infine, BIM ha concesso ad Attestor Capital un periodo di negoziazione in esclusiva fino al 20 ottobre per la cessione della partecipazione di controllo in BIM. Telco: a partire da Telecom, il CdA ha nominato Amos Genish amministratore delegato, conferendogli anche la responsabilità per il Sud America. Al vicepresidente esecutivo Giuseppe Recchi è stata assegnata la responsabilità organizzativa della funzione security preposta, tra le altre cose, al presidio di ogni attività e asset rilevante ai fini della sicurezza e della difesa nazionale. Mediaset chiude il semestre con ricavi in lieve calo, ma con un risultato netto positivo a 74.8mln rispetto al rosso dell’anno precedente. Confermata la stima di chiudere l’anno in nero. Energy: E.ON vuole incassare e vendere la propria quota in Uniper; per questa ragione sono in corso colloqui per un accordo con la società finlandese Fortum. Tenaris nella seconda parte dell’anno registrerà risultati in crescita rispetto al primo semestre. Italgas ha presentato l’offerta vincolante per gli asset di distribuzione del gas che la spagnola Gas Natural intende cedere insieme alla parte clienti localizzati soprattutto nel Sud Italia, proposta che l’AD, Paolo Gallo, definisce “molto ponderata”. Infine per quanto concerne Eni, la controllata norvegese ha completato la trivellazione del pozzo 7122/10-1 S, vicino al campo di Goliat, nel mare di Barents. Automotive: FCA prenderà parte ai negoziati per giungere a un accordo con il dipartimento di giustizia USA per chiudere l’indagine sulle emissioni dei motori diesel. Compagnie aeree: Ryanair si ritira dalla gara per l’acquisizione di Alitalia, annunciando che non farà un’offerta vincolante per la compagnia. Inoltre Ryanair ha annunciato l’annullamento di altri voli, esattamente uno al giorno tra novembre 2017 e marzo 2018, che andranno a colpire 400,000 clienti che hanno già acquistato il biglietto. Industriali: Fincantieri prenderà il controllo operativo di Stx France, condividendone la proprietà con gli azionisti francesi e mettendo fine a una disputa che ha pesato sui rapporti tra Roma e Parigi. L’accordo prevede che Fincantieri rilevi il 51% di Stx, di cui un 1% sotto forma di prestito dai francesi della durata di 12 anni. La Francia ha il diritto di riprendersi la quota dell’1% a certe condizioni ma, in questo caso, l’Italia potrà esercitare un’opzione ‘put’ e obbligare Parigi a rilevare il 50% a un fair price. Food: Autogrill ha registrato nei primi 8 mesi dell’anno ricavi per €3mld, in crescita del 3.2%, grazie alla performance delle vendite like for like e all’impatto positivo delle acquisizioni dell’anno precedente. M&A: Alstom e Siemens hanno firmato un accordo per una prossima fusione: il deal prevede che Siemens acquisti il 50% del capitale del gruppo; la sede della nuova società sarà Parigi e guidata da un francese. SAP, multinazionale europea per la produzione di software gestionali, ha annunciato l’acquisto della società israeliana Gigya così da rafforzare la propria posizione nel mercato online del marketing. I prezzi delle azioni di Nets sono fortemente saliti alla Borsa di Copenaghen dopo che la società danese specializzata nei servizi di pagamento ha ricevuto una offerta di acquisto da 33.1mld di corone (€4.45mld) da parte della società di investimento Hellman & Friedman. Infine, la spagnola ACS deciderà entro 4 settimane se fare un’offerta per Abertis attraverso Hochtief, concorrente rispetto a quella del gruppo italiano.

NORDAMERICA Finanziari: in seguito all’attacco hacker subito dalla società fra maggio e luglio e annunciato lo scorso 7 settembre, l’amministratore delegato di Equifax, Richard Smith, ha comunicato che lascerà l’incarico con effetto immediato. Anthem ha dichiarato che non offrirà piani individuali Obamacare nel Maine durante l’anno prossimo a causa dell’incertezza legata alle operazioni governative inclusa la concessione o meno di sussidi per ridurre i costi sotto l’Affordable Care Act. Infine il CEO di Bank of America ha comunicato la volontà di continuare il programma di buyback così da evitare di trovarsi, nel prossimo futuro, nella posizione di dover ridurre il dividendo. Tecnologici: secondo alcune fonti vicine alla situazione, Hewlett Packard Enterprise intende tagliare almeno 5,000 posti di lavoro nell’ambito di uno sforzo più ampio per ridurre i costi in un contesto di crescente competizione. Alibaba ha dichiarato che pagherà 5.3mld di yuan ($807mln) per spostarsi dall’attuale 47% di Cainiao al 51%; Alibaba ha anche annunciato che investirà un totale di 100mld di yuan ($15.2mld) nei prossimi cinque anni nello sviluppo della propria rete logistica con l’obiettivo di consegnare ordini entro un massimo di 24 ore in Cina e 72 ore nel resto del mondo. Accenture ha archiviato il quarto trimestre fiscale con un utile per azione a $1.48 rispetto ai $1.47 per azione attesi dal mercato. Pure il fatturato, a $9.14mld, si è attestato al di sopra delle previsioni di consenso che erano posizionate a $9mld. BlackBerry ha chiuso il suo secondo trimestre fiscale in utile con ricavi generati dalla fornitura di software e servizi che, come i margini, hanno raggiunto nuovi massimi. BlackBerry prevede di chiudere l’esercizio in utile ma con ricavi che restano lontani da quelli messi a segno quando era un produttore di smartphone di successo. Media: durante il primo giorno di scambi sul Nasdaq, il titolo Roku e’ arrivato a guadagnare fino al 65%. L’azienda, che produce dispositivi che permettono lo streaming di video sui televisori, aveva fissato il prezzo di collocamento di 18 milioni di titoli a $14 ciascuno. Gli scambi sono iniziati a quota $15.78, in rialzo del 12.7% sul prezzo dell’IPO; poi l’azione si e’ spinta fino a un massimo di $23.06. Automotive: Ford Motor ha ufficializzato un accordo con l’azienda americana di ride hailing Lyft per sviluppare nuovi sistemi di guida autonoma. L’obiettivo di questa alleanza è la realizzazione di software che permetteranno alle future Ford senza conducente di dialogare con l’app di Lyft, così da sfruttare i veicoli autonomi per i servizi di ride hailing. Energy: Chesapeake Energy ha annunciato che si attende una riduzione del 15% nella produzione del terzo trimestre in parte causata dai danni provocati dall’uragano Harvey che ha costretto il gruppo a fermare i lavori presso Eagle Ford, in Texas. Chevron potrebbe mancare l’obiettivo di chiudere entro metà ottobre la vendita da $2mld delle attività di gas naturale in Bangladesh a un consorzio cinese, con Dacca che valuta la possibilità di una contro-offerta. Inoltre, sarà l’attuale vicepresidente Michael K. Wirth il nuovo numero uno di Chevron a partire dal prossimo primo febbraio 2018. Il manager è stato infatti designato per gli incarichi di chairman e AD dal CdA dopo che l’attuale presidente e AD John S. Watson ha annunciato l’intenzione di ritirarsi dal febbraio del prossimo anno dopo 37 anni di servizio nella compagnia dei quali 8 al vertice del gruppo. Farmaceutico: il consiglio di amministrazione del colosso farmaceutico Allergan, di stanza a Dublino ma quotato a New York, ha dato il via libera a un nuovo piano di buyback di titoli propri da $2mld. Al contempo la società ha confermato gli obiettivi del 2017 e la guidance sui ricavi del terzo trimestre. Johnson & Johnson ha annunciato che la FDA non ha dato il via libera al trattamento per la cura dell’artrite reumatoide, sostenendo che servono ulteriori dati clinici per valutare la sicurezza del farmaco. I prezzi delle azioni di Axovant Sciences sono fortemente calati dopo l’annuncio che il proprio trattamento per l’Alzheimer non ha centrato i risultati sperati in un test clinico.

Abbigliamento: in forte calo i prezzi delle azioni Nike dopo che la società ha registrato la crescita trimestrale delle vendite più lenta in quasi sette anni, alla luce di un intensificarsi della competizione da parte di Adidas. Retail: Kohl’s ha comunicato l’uscita del suo CEO, Kevin Mansell, dal maggio 2018; Mansell sarà sostituito nell’incarico da Michelle Gass (Chief Merchandising Officer).M&A: secondo Reuters, che cita due fonti a conoscenza del dossier, gli operatori di telefonia mobile T-Mobile US e Sprint sono vicini a siglare un accordo per la fusione tra le due società; Deutsche Telekom, casa madre di T-Mobile US dovrebbe avere la maggioranza del nuovo gruppo. Phillips 66 Partners ha annunciato l’acquisto di svariati asset appartenenti alla casa madre Phillips 66 in un deal da $2.4mld così da rafforzare la propria presenza nel prolifico bacino di Bakken. Time Inc ha dichiarato di essere interessata alla vendita di alcuni asset, inclusa Time Inc UK, oltre ad aver comunicato la preoccupazione per i ricavi deludenti derivanti dal business pubblicitario. General Electric ha raggiunto un accordo per cedere il business Industrial Solution alla conglomerata svizzera ABB per $2.6mld; la società svizzera prevede di ottenere benefici, in termini di costi, per $200mln grazie al deal, che include un accordo per l’utilizzo del brand GE e una partnership strategica. Infine, in aumento i prezzi delle azioni di Genuine Parts dopo l’annuncio dell’acquisizione della concorrente europea Alliance Automotive Group nel settore della distribizione di ricambi auto, con un deal valutato circa $2mld, incluso il debito.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

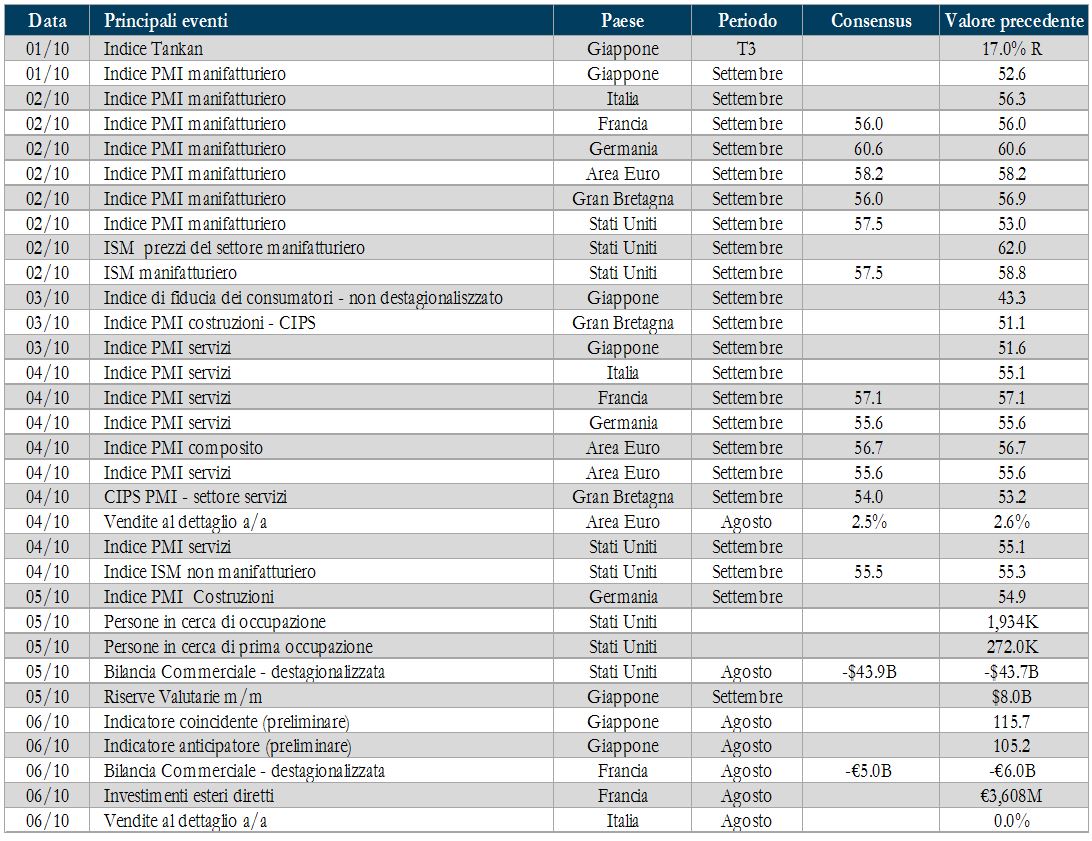

LA PROSSIMA SETTIMANA: quali dati?

- Europa: i valori finali degli indici PMI di settembre e le vendite al dettaglio di agosto per l’Area Euro e le principali economie.

- Stati Uniti: focus sul repor del mercato del lavoro, con pay-rolls e tasso di disoccupazione di settembre. Saranno inoltre disponibili gli ordini di fabbrica e di beni durevoli e i valori finali degli indici PMI di settembre.

- Asia: in Giappone, in arrivo indagini Tankan sulle industrie e le imprese manifatturiere, base monetaria e valori degli indici Markit di settembre

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.