La settimana finanziaria

di Mediobanca S.p.A.

IL PUNTO DELLA SETTIMANA: una stima degli impatti sulla crescita mondiale delle misure protezionistiche di Trump

- Le misure protezionistiche finora annunciate non dovrebbero far deragliare la crescita economica mondiale

- Le nostre stime suggeriscono un impatto medio pari a -0.6% sulla crescita mondiale

Dopo l’annuncio dell’amministrazione Trump dell’avvio della valutazione di nuovi dazi pari al 10% su beni di importazione cinese per un controvalore di $200 mld, è aumentato il rischio di un inasprimento delle misure protezionistiche. Sebbene a nostro avviso, l’amministrazione statunitense stia attraverso una politica del “rischio calcolato”, per massimizzare il proprio tornaconto dalle trattative anche a fini elettorali, le tensioni sembrano destinate a perdurare nei prossimi mesi, con potenziali impatti sui mercati finanziari, preoccupati che un’eventuale guerra commerciale possa mettere a repentaglio la crescita mondiale. Ad oggi, la crescita è stata colpita principalmente dagli effetti indiretti (cfr. tab.1) delle tariffe implementate e (per ora) minacciate, comportando un indebolendo negli indicatori di fiducia degli operatori e un rallentamento del commercio internazionale rispetto ai livelli registrati nel 2017. Anche dal Beige Book, rilasciato in settimana in preparazione della riunione del FOMC del primo agosto, emerge che nel settore manifatturiero statunitense, le imprese esprimono preoccupazione per i dazi e in diversi distretti vengono riportati prezzi in rialzo e disagi dal lato dell’offerta derivanti dalle politiche commerciali, mentre sull’altra sponda dell’Atlantico gli indici di fiducia delle imprese tedesche mostrano un trend decrescente da inizio anno.

Questo esercizio conferma che la le misure per ora annunciate e minacciate dagli US non sono tali da far deragliare la crescita mondiale, a meno dell’instaurarsi di “circoli viziosi” tramite effetti indiretti: l’indebolimento della fiducia degli operatori, e il deterioramento delle attese di crescita potrebbero ridurre la preferenza per asset rischiosi, aumentandone il premio al rischio e portando ad un “non voluto” irrigidimento delle condizioni finanziarie.

Nonostante sia aumentato il rischio di una mancata risoluzione consensuale nel breve termine, la probabilità che si arrivi ad una guerra commerciale dichiarata tra Cina e Stati Uniti resta, a nostro avviso, limitata. A controbilanciare le provocazioni dell’amministrazione statunitense, i partner commerciali degli Stati Uniti stanno adottando un atteggiamento cauto e sembrano essere combattuti tra il desiderio di inviare un messaggio forte contro il protezionismo e il desiderio di astenersi dal mettere in campo azioni che possono esacerbare il conflitto, traducendosi in un indebolimento delle loro stesse economie. Gli effetti negativi sui partner commerciali USA variano da paese a paese e dipendono dalla dimensione dell’economia, dal grado di apertura al mercato americano e dalla struttura delle catene del valore, con costi elevati anche per quei paesi meno legati direttamente agli USA, ma più integrati nel processo produttivo mondiale. Tuttavia se le sanzioni minacciate diventassero realtà, il gioco si farebbe pericoloso per i due paesi, gli scambi internazionali e la crescita mondiale. Quindi, se la teoria economica è concorde nel definire una trade war come una lose-lose situation, incerta è la stima degli effetti diretti delle tariffe. Per questo, utilizzando i principali modelli presenti in letteratura Per questo, abbiamo ricostruito una stima dell’ordine di grandezza degli effetti diretti derivanti dalle tariffe annunciate (o programmate) dall’amministrazione statunitense. In T1 2018 sono state annunciate ed implementate tariffe per un controvalore pari a 58 mld di dollari su lavatrici, pannelli solari. Successivamente alla fine di marzo, il presidente Trump ha firmato un decreto che impone dazi all’importazione di acciaio e alluminio, al fine di proteggere l’industria statunitense dalla concorrenza estera, successivamente il 6 luglio sono entrati in vigore i dazi del 25% su 34 mld di dollari di prodotti cinesi (a cui la Cina ha risposto con dazi su 34 mld di import dagli US) e, fra una settimana, si aggiungeranno dazi analoghi su altri 16 mld di dollari. A questi dazi vanno aggiunti i 200 mld minacciati la settimana scorsa, che dovrebbero entrare in vigore in settembre, e i dazi minacciati sul comparto automobilistico. Ipotizzando un’elasticità della tariffa media statunitense ai dazi pari a 0.5% ogni 50 mld di dollari (stima estratta da JPM tramite il modello IMF) di tariffe aggiuntive, si ottiene un innalzamento della tariffa media statunitense pari al 7.3%. Utilizzando questa informazione, i principali modelli di equilibrio economico generale, disponibili in letteratura (cfr. tab 2) stimano un impatto sul PIL mondiale “medio” pari a 0.5%%, quindi di portata modesta.

SETTIMANA TRASCORSA

EUROPA: rivista al ribasso l’inflazione core dell’Area euro di giugno

Nell’Area Euro è stata rilasciata la seconda stima dell’inflazione di giugno, confermandola a 2,0% a/ in larga misura per effetto dell’aumento dell’indice energetico 0(,9% m/m), in parte compensato dal calo dei prezzi degli alimentari, mentre ha rallentato la componente core al netto di energia e alimentari a 0,9% da un precedente 1,1%. L’inflazione di giugno del Regno Unito al 2,4%, invariata rispetto a maggio, al di sotto delle aspettative di un’accelerazione al 2,6%.

USA: confermata la solidità della congiuntura statunitense

La produzione industriale a giugno è aumentata dello 0,6% m/m, dopo -0,5% m/m di maggio (rivisto da -0,1% m/m). Nel settore manifatturiero, l’output è in rialzo di 0,8% m/m, con il dato di maggio rivisto verso il basso a -1% m/m (da -0,7% m/m). Il settore auto segna un rimbalzo di +7,8% m/m, dopo due mesi consecutivi di correzioni; anche al netto delle auto, la produzione manifatturiero cresce (+0,3% m/m). Le utility calano di -1,5% m/m, secondo calo consecutivo, mentre l’estrattivo prosegue sul sentiero di variazioni solide (+1,2% m/m, 12,9% a/a). Nonostante la revisione verso il basso del dato di maggio, la produzione è in aumento solido su base trimestrale fra aprile e giugno (+1,9% t/t ann.), supportando, così, la previsione di crescita solida in T2. L’inizio di nuovi cantieri residenziali è sceso del 12,3% a un minimo di nove mesi a 1.173 destagionalizzato nel mese di giugno dal 1,333 milioni (rivisto da 1,350 milioni), al di sopra delle attese di consenso (1.320 milioni). I permessi di costruzione sono scesi a 1.273 milioni consenso: 1.340 milioni, valore precedente: da 1.301 milioni). I nuovi cantieri unifamiliari sono scese del 9,1% a 858 K SAAR da 944 K a maggio. La debolezza dei cantieri probabilmente riflette indebolimento della domanda per via dei prezzi elevati delle case, sia nuove sia esistenti, e colli di bottiglia l’offerta, a causa della scarsità di forza lavoro specializzata e all’aumento dei costi dei materiali (soprattutto legname) determinato dal rialzo dei dazi. L’indice della Philadelphia Fed a luglio aumenta a 25,7 da 19,9 di giugno, e si riporta in linea con la media a 6 mesi (25,2). Lo spaccato dell’indagine è generalmente positivo, con i nuovi ordini a 31,4 da 17,9 e le consegne a 24,7 da 28,7. In settimana è stato pubblicato il Beige Book, preparato per la riunione del FOMC del 1° agosto, che riporta espansione dell’attività fra “moderata e modesta” in 10 distretti su 12. Mentre le prospettive di crescita a breve termine nel complesso sono rimaste positive, le imprese hanno continuato a esprimere preoccupazioni legate alla politica commerciale. Inoltre nel settore manifatturiero, anche se l’occupazione ha continuato a espandersi, le imprese hanno segnalato carenze di manodopera in una vasta gamma di occupazioni e la continua tenuta al mercato del lavoro ha portato le imprese ad aumentare gli stipendi. Gli aumenti dei prezzi al consumo sono stati moderati tra i distretti, anche se la maggior parte ha registrato aumenti significativi dei prezzi degli input.

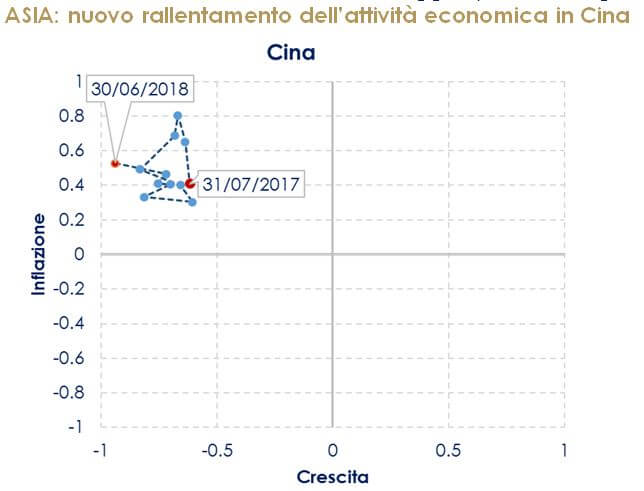

ASIA: nuovo rallentamento dell’attività economica in Cina

| I dati macro evidenziano una cresciuta più lenta nel secondo trimestre e un indebolimento della produzione industriale in Cina. Nel secondo trimestre, il PIL cinese ha mostrato una crescita del 6.7% a/a, in calo rispetto al 6.8% del primo trimestre ma perfettamente in linea con le attese. In giugno la produzione industriale ha registrato un’espansione del 6% su anno, il tasso di crescita più basso da oltre due anni, al di sotto delle attese di 6.5%. A giugno i prezzi delle nuove case sono aumentati dell’1,0% m/m a giugno, dopo lo 0,7% di maggio, segnando, così, la crescita più alta da ottobre 2016. L’aumento si è registrato soprattutto nelle città di livello due, mentre i livelli sono rimasti stagnanti negli altri segmenti. Il nostro indicatore proprietario conferma il rallentamento della crescita a fronte di un moderato aumento dell’inflazione. |

In Giappone, la bilancia commerciale ha registrato un avanzo pari a 721.4 B di yen (consenso JPY531.2B, deficit del mese precedente JPY580.5B). La principale sorpresa è venuta dalle importazioni, cresciute del 2,5% a/a (consenso 5,3%), guidate da petrolio greggio e metalli non ferrosi, compensati dal calo di computer, carbone. Invece, le esportazioni sono aumentate del 6,7% (consenso: 7,0%), guidate da generatori, semiconduttori e ricambi auto. Tra le continue preoccupazioni per le tensioni commerciali globali, la stampa ha evidenziato che le esportazioni verso gli Stati Uniti sono diminuite per la prima volta in 17 mesi. L’inflazione core è salito dello 0,8% a/a in giugno, in linea con le attese di consenso, dopo l’aumento dello 0,7% nel mese precedente. Tuttavia, la misura sottostante è inaspettatamente rallentata allo 0,2% (minimo da ottobre) contro il consenso dello 0,4% dallo 0,3% di maggio. Il contributo energetico marginale è stato di + 0,13-ppt da maggio a giugno, in gran parte determinato dai prezzi della benzina. Inoltre, i contributi positivi del turismo e dell’alloggio sono stati superati dall’aumento più lento del cibo non fresco e dal calo più marcato delle tariffe della telefonia mobile. L’indice Reuters Tankan manifatturiero per luglio si attesta a +25 da +26 di giugno, l’indicatore relativo al comparto manifatturiero a +34 da +35.

| PERFORMANCE DEI MERCATI | |

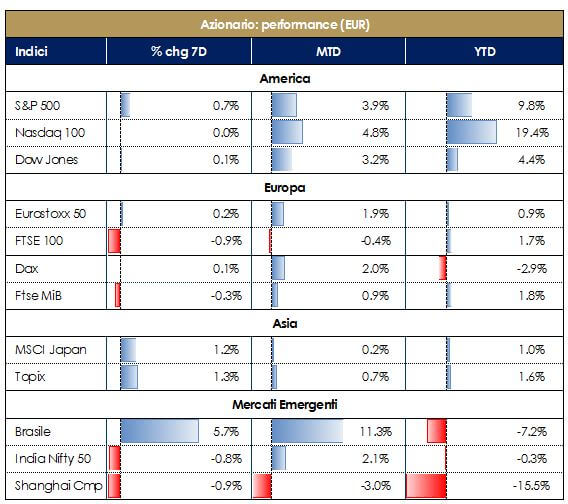

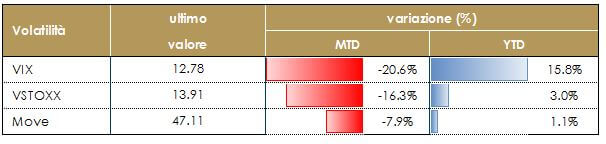

| MERCATI AZIONARI In rafforzamento i listini azionari statunitensi in una settimana, caratterizzata dalla stagione delle trimestrali societarie e dai bassi volumi di negoziazione tipici dei periodi prefestivi. In rallentamento i mercati europei, con alcune trimestrali deludenti e Milano che soffre la debolezza del settore bancario. Positivo il Dax che beneficia della notizia di un incontro la prossima settimana fra il presidente degli US Trump ed il presidente della Commissione Europea Jean-Claude Juncker sulla possibilità di una riduzione delle tariffe statunitensi sulle auto europee. I dazi sui veicoli rappresenterebbero un notevole ostacolo per il settore automobilistico europeo e per l’economia tedesca, in quanto gli Stati Uniti hanno importato circa $43 miliardi di veicoli solo per il trasporto di persone nel 2017, $192 miliardi in veicoli e $143 miliardi in ricambi auto. Positiva la performance dei listini giapponesi: il principale fattore a sostegno della borsa asiatica è il continuo indebolimento dello yen nei confronti del dollaro. Questo favorisce un rialzo delle stime degli utili delle società giapponesi, a cui si aggiungono flussi in entrata per circa $3md verso l’azionario locale la scorsa settimana. Ancora deboli i mercati emergenti. |  |

| VIEW STRATEGICA I fondamentali macroeconomici sono solidi. Le Banche Centrali sono impegnate a rimuovere in modo graduale gli stimoli monetari. La crescita moderata degli utili e l’assenza di ampie correzioni dei multipli dovrebbero restare favorevoli. Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi sul comporta azionario.

| |

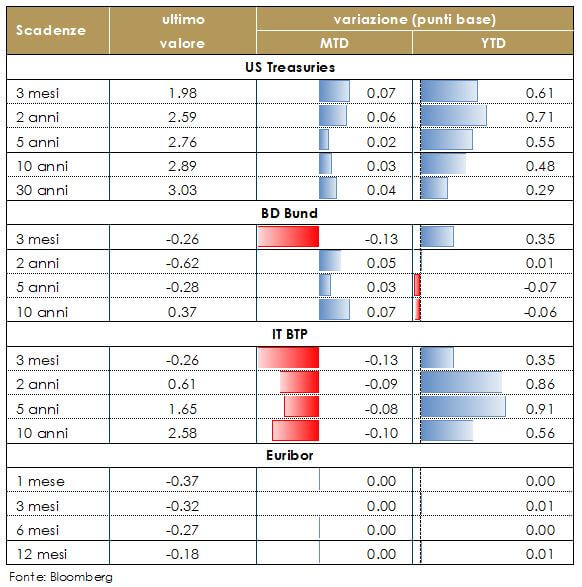

| MERCATI DEI TITOLI DI STATO Nessuna sorpresa nella testimonianza al Congresso del presidente della Fed Powell, che conferma il quadro di un’economia in continua crescita, con condizioni finanziarie ancora favorevoli, un basso tasso di disoccupazione a cui però per ora non si accompagna una pressione al rialzo dell’inflazione che rimane comunque attorno al 2%, e l’intenzione della banca centrale di continuare con il graduale aumento dei tassi sui Fed Funds. Ha ribadito inoltre la natura simmetrica del target di inflazione e i timori di un impatto negativo sull’economia politiche protezionistiche. La testimonianza ha ribadito l’intenzione della Fed di proseguire in un processo di rialzi graduale ma costante nel tempo, che per il mercato si traduce in altri 2 rialzi entro la fine del 2018 e 3 nel 2019. La probabilità del primo rialzo a settembre resta sopra il 70% e il differenziale tra decennale e il rendimento dei titoli a due anni sceso sotto i 30pb. Mentre la pubblicazione dei dati sul mercato del lavoro non eccellenti ma soprattutto da una crescita dell’inflazione nettamente sotto le attese ha generato uno steepening della struttura a termine governativa britannica. Le probabilità implicite sono ancora largamente a favore di un rialzo dei tassi di 25bps il prossimo 2 agosto (~80%). Mercato governativo core europeo stabile in assenza di particolari driver. |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. | |

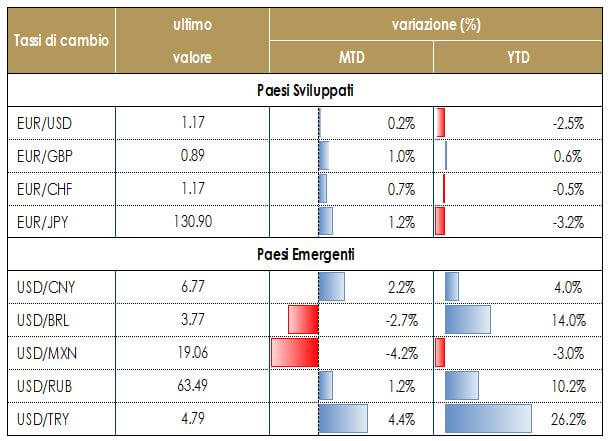

| TASSI DI CAMBIO Continua la forza del dollaro, sostenuto dalle parole del Presidente della Fed Powell durante l’audizione, che ha confermato la valutazione positiva per l’economia statunitense e le attese per almeno altre due strette monetarie da qui a fine anno. Debole la sterlina, sulla scia della rimodulazione delle aspettative del prossimo rialzo da parte della BoE dopo la pubblicazione del dato sull’inflazione britannica più debole delle attese. La variazione annuale dell’indice dei prezzi al consumo si è attestata inaspettatamente invariata a 2,4% a/a rispetto al consenso del mercato di 2,6%. Gli analisti si aspettavano che i recenti aumenti del prezzo del petrolio portassero a un aumento dell’inflazione a giugno, tuttavia gli aumenti dei prezzi della benzina sono stati compensati dalla caduta dei prezzi per cibo, vestiti, attività ricreative e cultura. L’inflazione core è rallentata all’1,9% – un minimo di 15 mesi. A questo si aggiungono anche prezzi di produzione al +3.1% a/a vs +3.2% atteso e il calo delle vendite al dettaglio (-0.5% m/m) che invece erano attese in rialzo dello 0.2%. Sul fronte delle valute emergenti permane una debolezza diffusa.

|  |

| VIEW STRATEGICA Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno.

| |

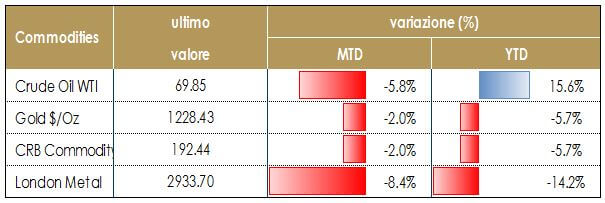

| MATERIE PRIME Generalizzati ribassi nel mercato dei metalli preziosi, Industriali e l’Energia, con il prezzo del petrolio vicino ai minimi da inizio mese sia a seguito dell’inatteso rialzo dei dati delle scorte sia per le dichiarazioni del ministro del Tesoro Mnuchin che ha sostenuto che alcuni acquirenti potrebbero ottenere deroghe dalle sanzioni iraniane. La Reuters ha notato che le interruzioni delle forniture si sono allentate con la riapertura dei porti libici e parlano di una maggiore produzione dalla Russia. Debole anche l’oro ed ulteriore indebolimento del rame, che potrebbe segnalare aspettative di minor crescita economica internazionale che possono solo pesare in negativo sulla performance degli emergenti. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio.

| |

|

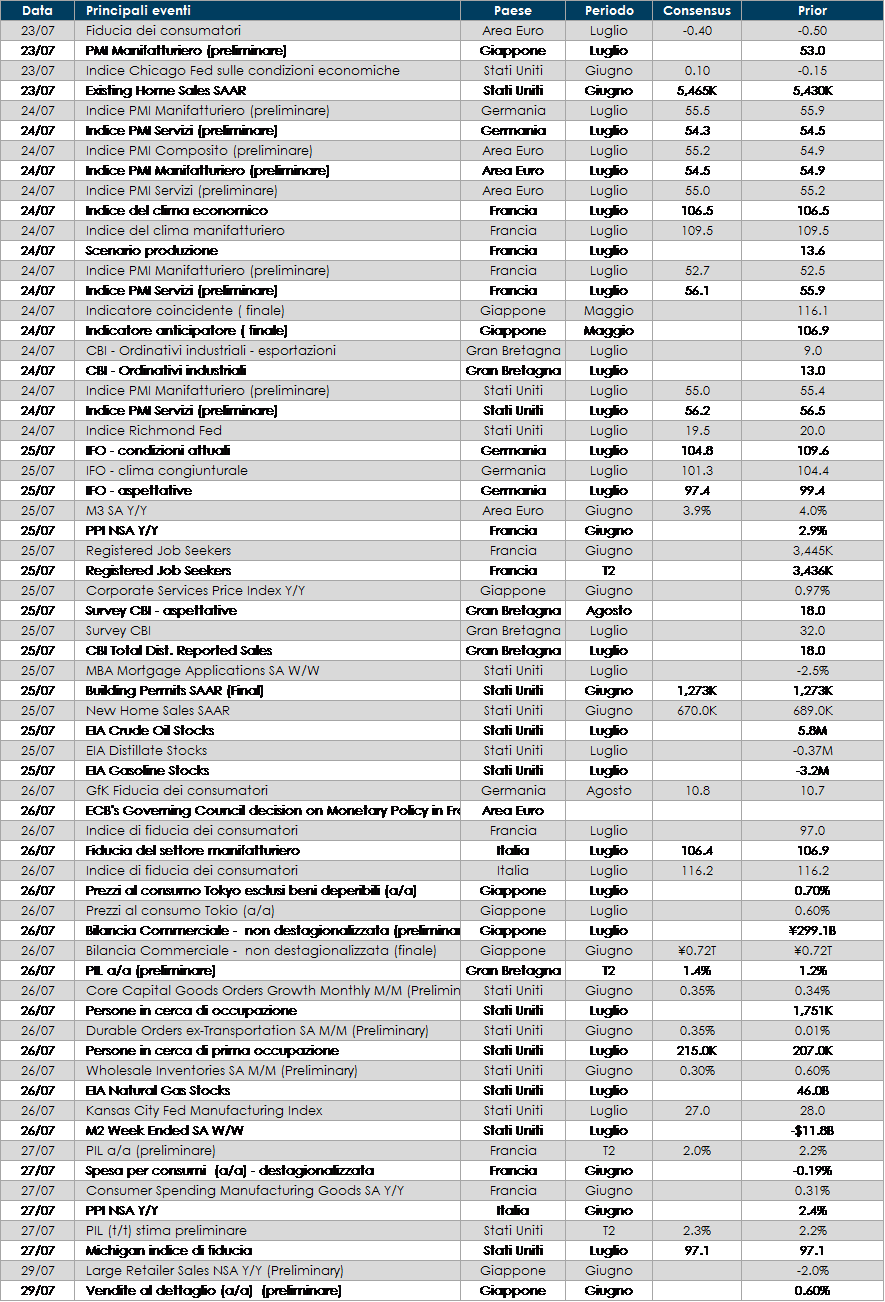

LA PROSSIMA SETTIMANA: quali dati?

- Europa: poche novità sono attese dalla riunione di politica monetaria della BCE. Sul fronte dei dati, attesa per la pubblicazione dell’IFO di luglio e per la fiducia manifatturiera in Francia e per la pubblicazione degli indici PMI

- Stati Uniti: negli Stati uniti sarà pubblicata la stima preliminare del PIL del secondo trimestre

- Asia: indice di fiducia e produzione industriale in Giappone

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.

con fatturazione mensile

con fatturazione anticipata