La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il FMI internazionale riduce le stime di crescita per l’economia mondiale

- Per il FMI il PIL mondiale crescerà ad un tasso del 3,7% nel 2018 e nel 2019, lo 0,2% in meno rispetto alle previsioni precedenti

- A pesare su un’economia mondiale, meno bilanciata e più esposta ai rischi al ribasso, sono gli effetti negativi delle nuove misure commerciali

- Il 3,7% di crescita rappresenta comunque un livello superiore a quanto sperimentato nel periodo 2012-2016

Nel suo ultimo World Economic Outlook, il Fondo Monetario Internazionale (FMI) ha rivisto al ribasso le proiezioni di crescita per i prossimi due anni portandole al 3,7%, una riduzione dello 0,2% rispetto quanto pubblicato ad aprile. Gli sviluppi dello scenario mondiale intercorsi da aprile hanno infatti reso le precedenti stime troppo ottimistiche.

Per il FMI la crescita mondiale ha dimostrato di essere meno bilanciata del previsto, venendo meno la quasi totale sincronizzazione delle economie che si era registrata nel 2017. Alcuni rischi di downside si sono, nel frattempo, materializzati e la probabilità di ulteriori shock negativi si è alzata.

Scendendo nel dettaglio delle principali economie, il FMI evidenzia come la crescita negli Stati Uniti d’America sia stata favorita da politiche fiscali pro-cicliche ed abbia così guidato i tassi di interesse al rialzo. Tuttavia, parte di questa crescita è destinata a ridursi una volta terminato l’effetto di tali politiche, in più le recenti decisioni sul tema dazi hanno imposto una revisione al ribasso sulle stime di crescita del 2019 (previsto un +2,5% rispetto al +2,9% dell’anno in corso). Discorso analogo per l’economia cinese che vede una proiezione di crescita per il 2019 al +6,2% rispetto al +6,6% del 2018. Con riferimento al gigante asiatico, il FMI pone inoltre l’attenzione sulle politiche interne di sostegno annunciate, in quanto se è vero che eviteranno un declino di più larga scala (soprattutto a fronte di un ulteriore irrigidimento della trade war) le stesse avranno anche come effetto collaterale quello di accrescere gli squilibri finanziari interni.

In aggregato, rispetto a 6 mesi fa, le proiezione per il biennio analizzato parlano così di una riduzione dello 0,1% della crescita nelle economie sviluppate, mentre per le economie emergenti la riduzione sarà rispettivamente del 0,2% nel 2018 e del 0,4% nel 2019. Inoltre, per queste ultime, le stime appaiono ancora più eterogenee con gli esportatori di petrolio (in particolare Nigeria, Kazakhstan, Russia ed Arabia Saudita) in controtendenza grazie ai benefici di più alti prezzi del greggio. In aggregato, sulle stime del FMI, incidono comunque maggiormente i minori investimenti e gli effetti sul sistema produttivo conseguenti a dinamiche di commercio internazionale meno brillanti.

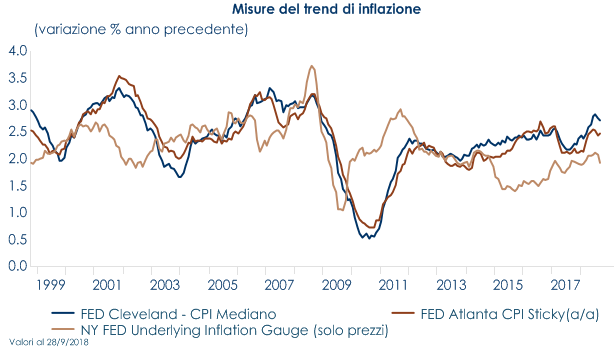

In termini di rischi, il FMI punta l’attenzione principalmente sulle economie emergenti, prevedendo per quelle sviluppate ancora un periodo di condizioni finanziarie accomodanti, grazie ai livelli contenuti dell’inflazione core. Nei paesi in via di sviluppo al contrario i rischi sono cresciuti, in quanto gli ultimi 6 mesi hanno registrato un irrigidimento delle condizioni finanziarie come diretta conseguenza del rialzo dei tassi imposti dalla politica monetaria statunitense. A tale fattore ed al già citato impatto dell’incertezza sulle dinamiche del commercio internazionale, si sono poi aggiunti fattori specifici di singoli paesi – quali Argentina, Brasile, Sud Africa e Turchia -che hanno ulteriormente scoraggiato i flussi di capitale verso tali economie, indebolendone le valute, penalizzando i listini azionari ed esercitando pressioni sia sui tassi di interesse che sugli spread di credito. Pur non prevedendo ancora un effetto contagio ad economie con fondamentali più forti, preoccupa l’alto livello di indebitamento di questi singoli player, conseguenza diretta di anni di allentamento monetario, anche in virtù degli impatti potenziali di una loro crisi sulle economie sviluppate. Con circa il 40% del PIL mondiale derivante dalle economie emergenti, è inevitabile che le potenziali minacce per un’area non possono essere sottovalutate dall’altra.

Significativo anche il richiamo del FMI ai policymakers. Date le potenziali minacce alla tenuta del ciclo economico occorre, infatti, ora interrogarsi su quali armi abbiano i governi per fronteggiare il loro eventuale manifestarsi. La risposta non è incoraggiante per il Fondo: i meccanismi internazionali di cooperazione sono messi in discussione, in particolare quelli relativi al commercio internazionale e devono essere pertanto rafforzati. Guardando alle politiche fiscali e monetarie i governi hanno meno spazi di manovra rispetto a 10 anni fa, quando esplose la crisi finanziaria, pertanto non possono più esimersi dall’implementare riforme strutturali volte a rafforzare il mercato del lavoro e le dinamiche produttive e procedere con ulteriori miglioramenti nella regolamentazione finanziaria.

Così come è doveroso evidenziare l’insostenibilità di lungo termine delle politiche pro-cicliche implementate in alcuni paesi, situazione che accentua il carattere di urgenza di riforme strutturali da parte dei policymakers, è però altrettanto importante sottolineare come l’attuale contesto rappresenti un’opportunità eccezionale per implementare le corrette soluzioni a rafforzamento della crescita. Molte economie sono infatti prossime a raggiungere il loro livello di pieno impiego con i timori deflazionistici ormai completamente scomparsi. Il 3,7% di crescita aggregata rappresenta pur sempre un livello di espansione economica superiore a quanto sperimentato nel periodo compreso tra il 2012 ed il 2016.

SETTIMANA TRASCORSA

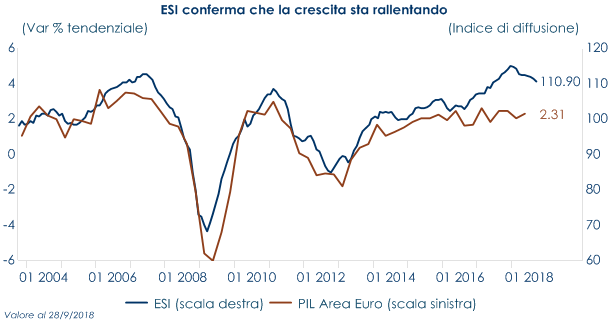

EUROPA: ESI conferma il rallentamento graduale dell’economia dell’Area Euro

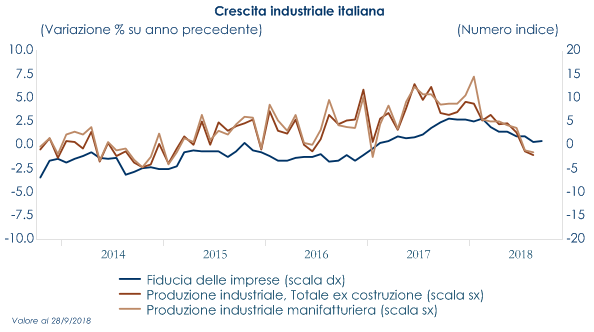

La produzione dell’industria tedesca ad agosto è scesa inaspettatamente per il terzo mese consecutivo a 0,3% m/m (consenso 0,2%, valore precedentre1,1%), guidata da una contrazione del settore dei beni strumentali e del settore delle costruzioni. In particolare, la debolezza nel settore dei beni strumentali è legata alla prosecuzione dell’effetto temporaneo “Procedura di test per veicoli leggeri armonizzati nel mondo” del mese scorso, che ha colpito l’industria automobilistica tedesca e che dovrebbe essere superato nei prossimi mesi. In Italia, la produzione industriale ha recuperato più del previsto in agosto, attestandosi a 1,7% m/m dal precedente -1,6% m/m del mese precedente (il dato di luglio è stato rivisto al rialzo da una precedente lettura di -1,8% m / m). L’aumento è stato diffuso, con i beni capitali in primo piano (+ 3,6% dopo il -2% m/m precedente). Anche i beni durevoli hanno registrato un forte rimbalzo (+ 5,8% da -4,7% m/m), mentre i beni non durevoli e intermedi sono variati poco (dopo aver ceduto -1,2% m/m ciascuno a luglio). L’energia ha contribuito positivamente, aumentando di + 2,8% m/m (dopo essere caduta nei due mesi precedenti). La produzione manifatturiera è leggermente aumentata rispetto all’indice generale (+ 1,5% m/m). La produzione industriale (su base annua, corretta per i giorni lavorativi) è rimasta in territorio negativo (-0,8% rispetto al precedente -1,3%). La produzione di gomma e plastica (-7,7% a/a) e legno, carta e stampa (-7,1% a/a) hanno pesato sulla variazione annua, mentre positivo è stato il contributo di macchinari e attrezzature, veicoli di trasporto, prodotti chimici, computer ed elettronica, tessuti e abbigliamento, altre manifatture. Complessivamente, il rimbalzo cancella il forte calo registrato a luglio, quindi la produzione industriale è stata leggermente modificata tra giugno e agosto. Tuttavia, la tendenza annua suggerisce che, l’attività economica nel settore manifatturiero stia chiaramente rallentando: luglio agosto il primo bimestre di calo dopo due anni di espansione ininterrotta (la più lunga da oltre 10 anni). A livello dell’intera Area l’Economic Sentiment Indicator (ESI) è sceso per il nono mese consecutivo da 111,6 a 110,9, portando l’indice al suo livello più basso in 15 mesi, pur restando coerente con una crescita economica abbastanza forte, poiché è scesa da un livello molto elevato alla fine dello scorso anno. Il rallentamento è stato guidato dal settore industriale, presumibilmente riflettendo l’impatto di una valuta più forte e una crescita più debole nei principali partner commerciali dell’Unione monetaria. L’indice del settore dei servizi, invece, è sceso meno nel corso dell’anno e è salito a settembre. A livello nazionale, l’indice ESI tedesco e italiano hanno rallentato ma solo moderatamente, implicando che l’incertezza politica non si è ancora riflessa nell’indice. Gli indici francesi e spagnoli sono diminuiti leggermente di più.

|  |

USA: il CPI sorprende verso il basso

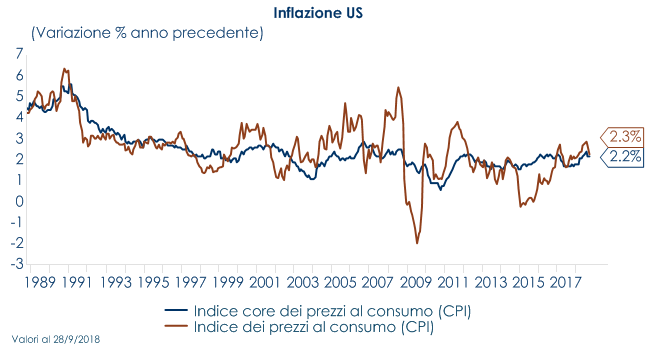

In settembre i prezzi alla produzione sono stati in linea con il consenso a 0,2% m/m, registrando un’inversione rispetto al calo dello 0,1% di agosto. Il PPI al netto della componente alimentare ed energetica è risultato in crescita dello 0,2% m/m (consenso 0.2%, valore precedente di agosto – 0,1%). Il CPI a settembre ha sorpreso di nuovo verso il basso, con una variazione di 0,1% m/m sia per l’indice headline sia per l’indice core. Su base annua l’inflazione headline è scesa da 2,7% a/a a 2,3% a/a e quella core è stabile a 2,2% a/a. La componente energetica registra un calo di -0,5% m/m (benzina -0,2% m/m), mentre i prezzi degli alimentari sono rimasti invariati. I prezzi dei beni core sono in calo di -0,3% m/m, come ad agosto, frenati dalle auto sia nuove sia usate e dai medicinali, mentre l’abbigliamento ha rimbalzato (+0,9% m/m) dopo tre contrazioni consecutive. I servizi ex-energia hanno registrato una variazione di 0,2% m/m, con aumenti di 0,2% m/m per l’abitazione e i servizi medici, e di 0,5% m/m per i trasporti (soprattutto tariffe aeree).

|  |

ASIA: la PBoC certifica il rallentamento della crescita cinese

La PBoC domenica ha abbassato il coefficiente di riserva obbligatoria (RRR) di 1 punto percentuale – mossa che entrerà in vigore dal 15 ottobre – al fine di favorire la liquidità alle aziende produttive locali. Sebbene la tempistica fosse generalmente prevista, l’ampiezza è stata più ampia delle attese. La decisione segue i dati negativi sul PMI manifatturiero che ha evidenziato un rallentamento dell’attività produttiva cinese. Le riserve valutarie in Cina sono diminuite, attestandosi a CNY3.087 T a settembre e toccando cosi un minimo di 14 mesi (consenso: CNY3.105T, valore precedente CNY3.110), guidate principalmente dall’effetto valutazione. L’avanzo commerciale in settembre è salito a massimi record, grazie a un rialzo delle esportazioni e malgrado i dazi. In agosto in Giappone sono aumentati al disopra delle attese gli ordini di macchine core, pari a 6,0% m/m ad agosto (consenso-4,0%, valore precedente +10,9%), con indicazioni di netta accelerazione rispetto a T2 La variazione degli ordini è diffusa alla maggior parte dei settori.

| PERFORMANCE DEI MERCATI | |

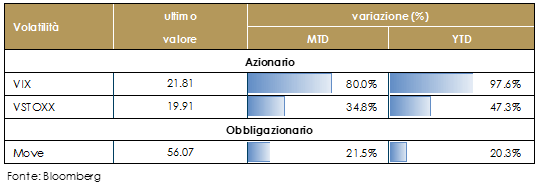

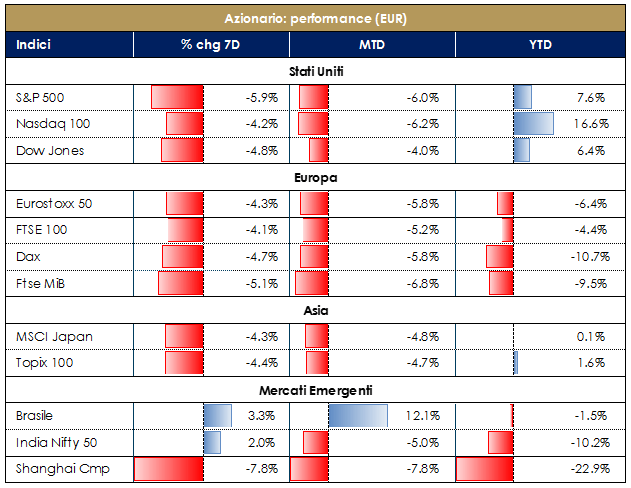

| MERCATI AZIONARI Settimana negativa per i principali listini azionari. Il sell-off che è in atto da inizio mese è stato condizionato questa settimana sia dalla revisione al ribasso delle stime della crescita mondiale da parte del FMI, abbassate per l’anno in corso ed il 2019 a 3.7% dal precedente 3.9% sia dall’aumento dei rendimenti dei principali titoli governativi, con il tasso sul decennale americano ormai stabilmente oltre il 3%. Sui mercati asiatici ha pesato anche la decisione della PBoC di ridurre di un punto percentuale la percentuale di riserva obbligatoria (che le banche locali devono detenere presso la PBoC) essa, con lo scopo di favorire la liquidità alle aziende produttive locali. Il calo ha interessato anche i mercati europei, trascinati dal calo del FTSEMIB che resta sotto pressione in vista delle importati scadenze dell’iter di “approvazione” della legge di bilancio, che l’Italia si appresta a presentare alla UE il 15 ottobre. Il rischio è duplice: la bocciatura del nostro bilancio da parte della Commissione Europea e la valutazione al ribasso del nostro debito da parte delle agenzie di rating S&P’s e Moody’s, prevista per la fine del mese. Infatti, nonostante un primo avvertimento dalla Commissione Europea e i rilievi dell’Ufficio Parlamentare di Bilancio e della Banca d’Italia, il governo italiano ha confermato l’impianto della manovra come coerente con gli obiettivi inclusi nella Nota di Aggiornamento al DEF. Neppure i paesi emergenti non sono usciti indenni da questa settimana. |  |

| VIEW STRATEGICA I fondamentali macroeconomici sono solidi, le condizioni finanziarei ancora accomodanti e lLa crescita degli utili favorevole. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre marginalmente l’esposizione azionaria a favore di attivi denominati in USD. | |

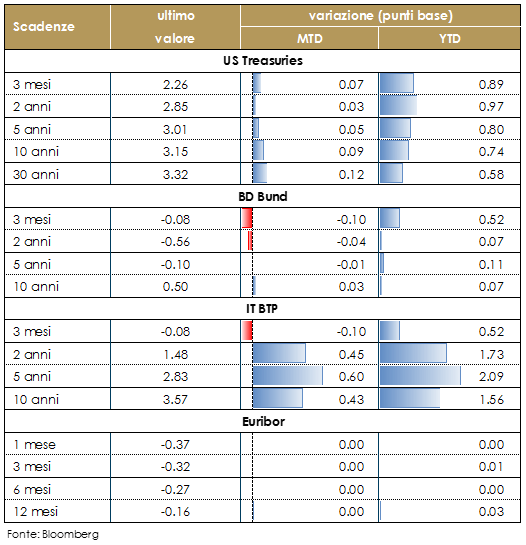

| MERCATI DEI TITOLI DI STATO Prosegue il rialzo dei rendimenti delle principali strutture a termine, guidato dal recente aumento di quelli statunitensi, a sua volta guidato da dati macroeconomici solidi e dal repricing delle aspettative dei prossimi rialzi da parte della Fed. Un altro intervento restrittivo, il quarto del 2018, è ampiamente scontato per il meeting di dicembre. Nell’Area Euro, l’attenzione ha continuato ad essere rivolta alle vicende italiane, con il differenziale sul decennale BTP-Bund attestatosi ora sopra 300pb. Più volte in settimana si è superata tale soglia, arrivando a toccare quota 314pb, ma con diversi rintracciamenti che hanno riportato lo spread anche sotto 290 pb. Dopo che il Parlamento Italiano ha approvato, ieri, la Nota di Aggiornamento al DEF, inizia la fase di contrattazione con la Commissione Europea, che potrebbe portare nuova volatilità sul mercato. Ricordiamo che una decisione definitiva sulla legge di bilancio da parte della Commissione Europea non si avrà prima di fine novembre. Contestualmente, in settimana sono stati pubblicati i verbali della riunione di settembre della BCE che hanno confermato la volontà del Consiglio Direttivo di dare avvio ad un prudente ciclo di rialzi, dato la valutazione positiva dello scenario economico e una maggior fiducia in un ritorno dell’inflazione verso l’obiettivo a medio termine. Di fatto, i verbali confermano la nostra aspettativa che il Consiglio proseguirà con il processo di normalizzazione della politica monetaria e tenterà di archiviare i tassi negativi entro la fine del 2019. Le minute suggeriscono che il Consiglio ha discusso la situazione italiana, ma alla riunione di settembre i membri non erano particolarmente preoccupati per il rischio di contagio. I membri BCE erano, però, generalmente concordi sulla necessità di richiamare i governi ad osservare una maggiore disciplina fiscale in questa fase ciclica positiva in modo da costruire un buffer per il futuro. |

|

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. Riteniamo prematuro modificare la view strategica negativa sul comparto governativo italiano alla luce dell’incertezza sul futuro operato dell’esecutivo ed in particolare senza elementi chiari sulla Nota di aggiornamento al DEF. Le imminenti scadenze politiche potrebbero continuare a creare opportunità tattiche, in particolare sulla parte a breve | |

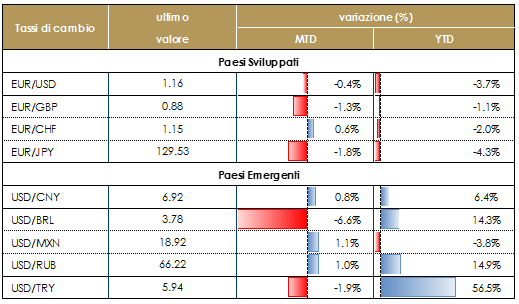

| TASSI DI CAMBIO Le discussioni relative alla Brexit si sono intensificate in settimana, sostenendo la valuta britannica. Infatti, durante la settimana, la stampa ha riportato rumors più positivi sull’andamento dei negoziati: il WSJ ha riferito che i negoziatori britannici e dell’UE hanno ridotto le divergenze riguardo la questione del confine in Irlanda del Nord, con entrambe le parti convinte che sia possibile raggiungere un accordo prima del vertice del 18 ottobre. Contestualmente, il Times di Londra riporta che il primo ministro May potrebbe decidere di legare il futuro del proprio governo ad ulteriori compromessi sul piano Brexit la prossima settimana, quando delineerà una proposta che includa il mantenimento di UK in un’efficace unione doganale, ma con una chiara procedura per l’uscita. Settimana volatile per il dollaro statunitense, su cui da un lato ha pesato il dibattito in atto sulla politica monetaria della Fed e i commenti del Presidente Trump che ne ha criticato l’operato in tema di tassi di interesse, dall’altro la debolezza del dato di inflazione relativo al mese di settembre. Le difficoltà del dollaro si sono evidenziate anche nei confronti delle valute dei paesi emergenti, anche se l’ampiezza è stata diversa da paese a paese. |

|

| VIEW STRATEGICA Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il rafforzamento del dollaro fino alla fine dell’anno. La normalizzazione della politica monetaria si sta muovendo a ritmi diversi tra le banche centrali e i mercati hanno rimodulato le aspettative di politica monetaria. La Fed procede il suo percorso di rialzo del costo del denaro muovendosi verso la neutralità, mentre la BCE manterrà i tassi invariati fino all’estate 2019, terminando gli acquisti netti da dicembre dell’anno in corso e la Banca del Giappone ha lasciato la sua politica invariata ma ha rivisto al ribasso le stime sull’inflazione. Si è, dunque, ampliata la divergenza delle politiche monetarie. | |

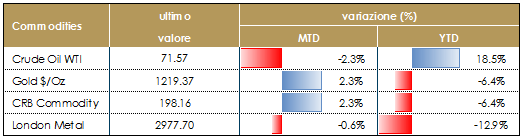

| MATERIE PRIME Durante la settimana è calato il prezzo del petrolio, che scambia ai minimi delle ultime due settimane risentendo del calo dei mercati azionari, e dei timori di un rallentamento della crescita mondiale dopo la pubblicazione di previsioni del FMI più prudenziali rispetto a quelle di aprile. Viene invece trascurata dalle quotazioni la notizia che nel Golfo del Messico, i produttori hanno ridotto la produzione quotidiana di circa il 42% a causa dell’uragano Michael, ma questo non sembra dare nessuno spunto rialzista al petrolio. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. | |

|

|

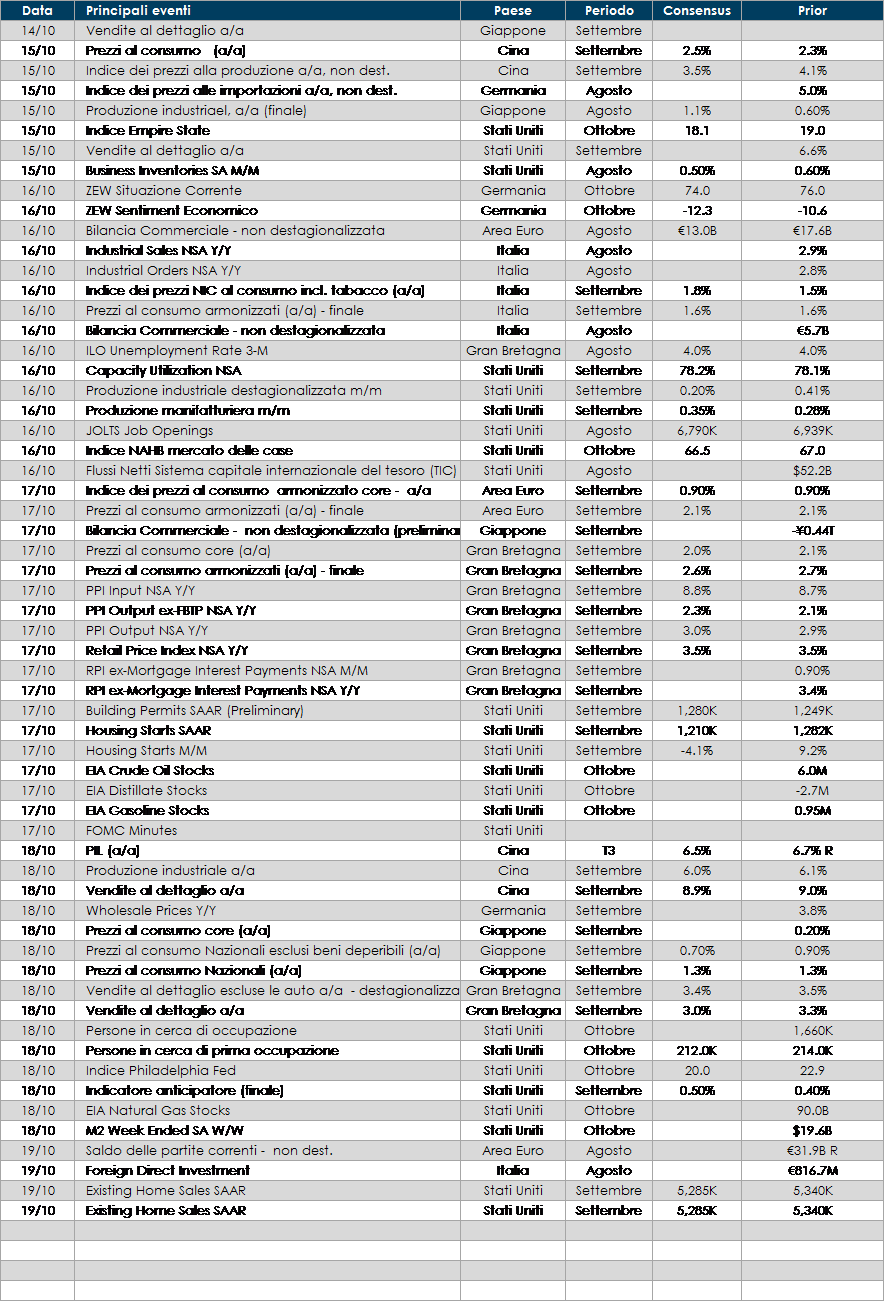

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione è rivolta in Germania alla pubblicazione dello Zew per il mese di ottobre, mentre nell’Area Euro alla stima finale dell’inflazione al consumo per il mese di settembre

- Stati Uniti: attenzione rivolata ai verbali della Fed, che potrebbero essere l’occasione per mandare segnali rassicuranti ai mercati. In termini di dati sarà la volta dell’Empire Manufacturing Index e della produzione industriale

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.

con fatturazione mensile

con fatturazione anticipata