Approvati i modelli dichiarativi 2019

di Lucia Recchioni - Comitato Scientifico Master Breve 365Nella giornata di ieri sono stati pubblicati, sul sito internet dell’Agenzia delle entrate, i seguenti modelli con le relative istruzioni:

- modello di dichiarazione Iva 2019,

- modello Iva 74 bis,

- modello 770/2019,

- modelli 730, 730-1,730-2 per il sostituto d’imposta, 730-2 per il Caf e per il professionista abilitato, 730-3, 730-4, 730-4 integrativo,

- modello Cupe 2019,

- modello Certificazione Unica 2019.

Con specifico riferimento al modello Iva 2019 le principali novità riguardano i campi della dichiarazione finalizzati ad accogliere i dati che dovranno dichiarare i contribuenti che, a partire dal 1° gennaio 2019, parteciperanno a un gruppo Iva.

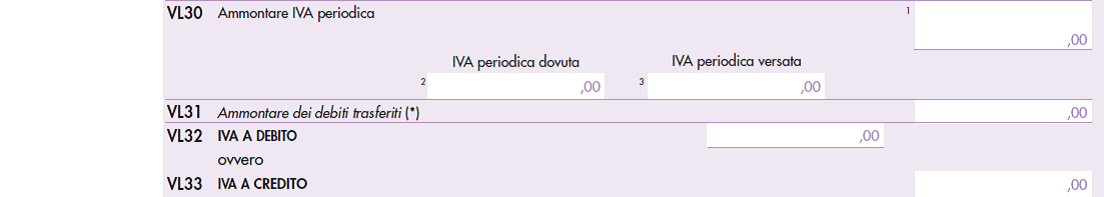

Concentrando l’attenzione sul rigo VL 30, come in passato previsto, deve essere indicato:

- nel campo 2, l’ammontare complessivo dell’Iva periodica dovuta, il quale è pari alla somma degli importi indicati nella colonna 1 del rigo VP14 del modello di comunicazione delle liquidazioni periodiche Iva relative al 2018, al quale va aggiunto l’importo dell’acconto dovuto,

- nel campo 3, il totale dei versamenti periodici, compreso l’acconto Iva e gli interessi trimestrali, nonché le eventuali imposte versate a seguito di ravvedimento.

- nel campo 1, infine, deve essere riportato il maggiore tra l’importo indicato nel campo 2 e quello indicato nel campo 3.

Le istruzioni diffuse ieri precisano ulteriormente che nel campo 3 deve essere compreso anche l’ammontare dell’Iva periodica, relativa al 2018, versata a seguito del ricevimento delle comunicazioni degli esiti del controllo automatizzato, ai sensi dell’articolo 54-bis D.P.R. 633/1972, riguardanti le comunicazioni delle liquidazioni periodiche di cui all’articolo 21-bis D.L. 78/2010.

Più precisamente, deve essere indicata nel richiamato campo la quota d’imposta dei versamenti effettuati con codice tributo 9001 (al netto di sanzioni e interessi) e anno di riferimento 2018, fino alla data di presentazione della dichiarazione e comunque non oltre il termine ordinario previsto per la presentazione della stessa.

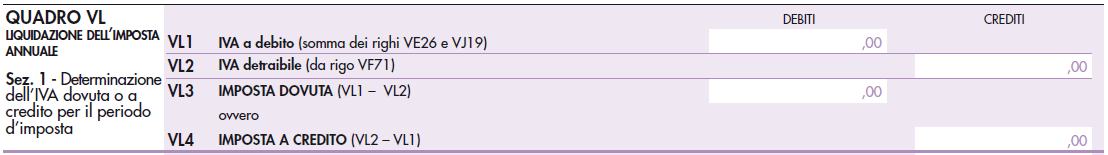

L’importo indicato nel rigo VL30, come in passato, andrà quindi ad abbattere l’Iva complessivamente dovuta, così come indicata nel rigo nel rigo VL3 (imposta dovuta), oppure andrà ad incrementare il credito indicato nel rigo VL4 (imposta a credito).

Il totale dell’Iva a debito andrà quindi indicato nel rigo VL32, mentre, se l’importo complessivo risulta a credito, le somme andranno indicate nel rigo VL33.

Le istruzioni precisano però che, nel calcolare la differenza tra importi a credito e importi a debito, non possiamo considerare il totale indicato nel campo 1 del modello VL30, ma quanto indicato nel campo 3 dello stesso rigo VL30 (ovvero l’Iva periodica versata).

Nel calcolo del credito emergente dalla dichiarazione, infatti, occorre tenere conto esclusivamente dei versamenti effettuati. Se da tale calcolo emerge un importo negativo il rigo VL33 non deve essere compilato.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: