Spese per prestazioni sanitarie e fattura elettronica – II° parte

di Luca CaramaschiRiprendendo l’analisi iniziata con il precedente contributo, si rende necessario individuare le figure professionali che rendono prestazioni sanitarie esenti.

Per fare questo occorre esaminare i contenuti del D.M. 17.05.2002, secondo il quale sono esenti da Iva le prestazioni di diagnosi, cura e riabilitazione rese alla persona, oltre che dagli esercenti una professione sanitaria o un’arte ausiliaria, dalle professioni sanitarie indicate all’articolo 99 del testo unico delle leggi sanitarie, approvato con R.D. 1265/1934 e successive modificazioni.

In particolare si tratta dei seguenti soggetti:

- esercenti le professioni di biologo e psicologo;

- esercenti la professione sanitaria di odontoiatra di cui alla 409/1985;

- operatori abilitati all’esercizio delle professioni elencate nel D.M. 29.03.2001 che eseguono una prestazione

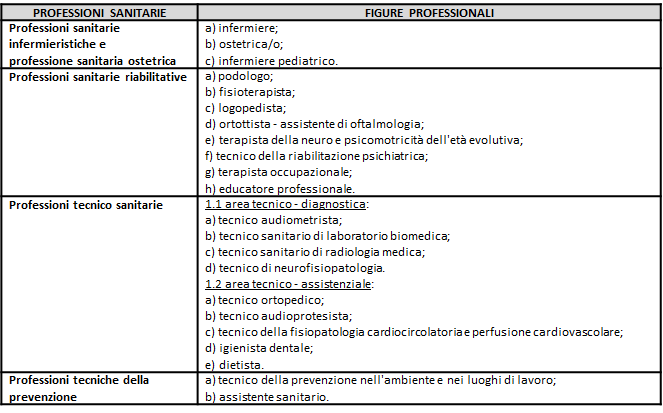

Con riferimento all’ultimo decreto citato (D.M. 29.03.2001), lo stesso definisce le figure professionali che di seguito elenchiamo in forma di rappresentazione schematica.

Vi sono poi anche prestazioni, comunque rientranti nell’ambito sanitario, che, al contrario, vanno gestite in regime di imponibilità ai fini iva quali ad esempio: le prestazioni per corsi di formazione, i certificati legali fatti alle assicurazioni, le prestazioni non rivolte alla persona, come quelle rese da medici veterinari, le consulenze medico-legali riguardanti lo stato di salute delle persone finalizzate al riconoscimento di una pensione di invalidità o di guerra, le prestazioni di medici legali come consulenti tecnici quando devono quantificare il danno nelle controversie legali, o per quantificare premi assicurativi, le prestazioni rese da chiropratici (su queste ultime figure la disciplina è ad oggi piuttosto controversa).Vale poi la pena osservare come non tutte le prestazioni sanitarie godano dell’esenzione in quanto, per le ipotesi definite dall’articolo 10, punto 18, D.P.R. 633/1972, tale trattamento è limitato alle prestazioni sanitarie il cui scopo principale è quello di tutelare, mantenere o ristabilire la salute delle persone e ha carattere oggettivo, essendo correlato alla natura sanitaria delle prestazioni.

Si tratta quindi di capire se il richiamo alle “prestazioni sanitarie effettuate nei confronti delle persone fisiche”, effettuato dall’articolo 9-bis, comma 2, D.L. 135/2018 convertito nella L. 12/2019, sia da collegare all’ambito di esenzione iva ed alla conseguente detrazione ai fini reddituali delle predette spese, oppure se tale riferimento sia da intendersi in senso più ampio.

Richiamando quanto affermato nella recente circolare AdE 7/E/2018 (riguardante la corretta indicazione, nel modello Redditi, di detrazioni, deduzioni e crediti d’imposta) la detrazione non spetterebbe in relazione alle seguenti prestazioni:

- conservazione delle cellule staminali del cordone ombelicale ad uso “autologo”, cioè per future esigenze personali (risoluzione 155/E/2009);

- circoncisione rituale non finalizzata alla soluzione di patologie cliniche e le spese per il test del DNA per il riconoscimento della paternità (parere Min. Salute 20.10.2016);

- prestazioni rese dagli osteopati, in quanto l’osteopata non è annoverabile fra le professioni sanitarie riconosciute (circolare 11/E/2014, risposta 2.1);

- prestazioni rese dai pedagogisti, in quanto quella del pedagogista non può essere considerata una professione sanitaria (circolare 3/E/2016, risposta 1.2);

- prestazioni di massofisioterapia rese da soggetti aventi titoli conseguiti dopo il 17 marzo 1999, anche in presenza di prescrizione medica;

- trattamenti di haloterapia (o Grotte di sale) in attesa che il Ministero della Salute svolga specifici approfondimenti (circolare 3/E/2016, risposta 1.1);

- acquisto e realizzazione di una piscina, ancorché utilizzata per scopi terapeutici (idrokinesiterapia), considerato che l’agevolazione interessa il trattamento sanitario e non anche la realizzazione o l’acquisto delle strutture nelle quali il trattamento può essere svolto (circolare 20/E/2011, risposta 4.2);

- frequenza di corsi in palestra anche se accompagnate da una prescrizione medica (circolare 19/E/2012 risposta 2.3).

Se venisse quindi confermata l’identità dell’ambito applicativo nella nuova disposizione con quella delle operazioni esenti che conferiscono il diritto alla detrazione in dichiarazione dei redditi, ne dovremmo concludere che per le operazioni da ultimo richiamate, vi sarebbe, dallo scorso 1° gennaio 2019, l’obbligo di fatturazione elettronica, non operando quindi il divieto imposto dalla disposizione recentemente emanata.

È evidente come sul punto sia necessario un rapido intervento chiarificatore da parte dell’Agenzia delle entrate.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: