Lo split payment nella dichiarazione Iva 2019

di Cristoforo FlorioScade oggi il termine per la trasmissione della dichiarazione annuale Iva 2019, relativa al periodo 2018: si sintetizzano, quindi, nel prosieguo, le regole da rispettare per la corretta indicazione nel modello ministeriale delle operazioni in split payment.

A tale fine è opportuno ricordare che la disciplina dello split payment (o “scissione dei pagamenti”) è rinvenibile nell’articolo 17-ter D.P.R. 633/1972 e nel D.M. 23.01.2015.

Si tratta di un sistema finalizzato a contrastare l’evasione e le frodi Iva in base al quale – in deroga all’ordinario meccanismo di applicazione dell’Iva – viene trasferita la responsabilità del pagamento dell’imposta dal cedente al cessionario.

Infatti, nelle operazioni che rientrano nell’ambito applicativo della “scissione dei pagamenti”, il fornitore del bene e/o servizio è tenuto ad emettere la fattura con l’annotazione “scissione dei pagamenti” ma, pur avendo indicato nella stessa l’imposta, non riceverà il pagamento dell’intera somma riportata in fattura (imponibile e Iva) ma solo il corrispettivo (e le eventuali altre somme addebitate non soggette ad Iva); l’imposta, infatti, non viene più corrisposta al fornitore ma viene versata direttamente all’Erario da parte dell’ente committente/acquirente, secondo modalità differenti e disciplinate dal richiamato D.M. 23.01.2015.

Sotto il profilo soggettivo, rientrano nel regime della “scissione dei pagamenti” le operazioni effettuate nei confronti delle amministrazioni pubbliche (articolo 1, comma 2, L. 196/2009) nonché nei confronti dei seguenti enti e società:

0a) enti pubblici economici nazionali, regionali e locali, comprese le aziende speciali e le aziende pubbliche di servizi alla persona;

0b) fondazioni partecipate da amministrazioni pubbliche di cui al comma 1 per una percentuale complessiva del fondo di dotazione non inferiore al 70%;

a) società controllate, ai sensi dell’articolo 2359, comma 1, n. 2), cod. , direttamente dalla Presidenza del Consiglio dei ministri e dai Ministeri;

b) società controllate direttamente o indirettamente, ai sensi dell’articolo 2359, comma 1, n. 1), cod. civ., da amministrazioni pubbliche di cui al comma 1 o da enti e società di cui alle lettere 0a), 0b), a) e c);

c) società partecipate, per una percentuale complessiva del capitale non inferiore al 70%, da amministrazioni pubbliche di cui al comma 1 o da enti e società di cui alle lettere 0a), 0b), a) e b);

d) società quotate inserite nell’indice FTSE MIB della Borsa italiana identificate agli effetti dell’Iva.

Va inoltre ricordato che, per le operazioni per le quali è stata emessa fattura successivamente al 14 luglio 2018, le disposizioni sullo split payment non trovano più applicazione relativamente alle prestazioni di servizi assoggettate a ritenute alla fonte a titolo di imposta sul reddito ovvero a ritenuta a titolo di acconto di cui all’articolo 25 D.P.R. 600/1973.

Tutto quanto sopra premesso, nel modello di dichiarazione annuale Iva 2019 le cessioni di beni e/o le prestazioni di servizi effettuate nel 2018 in regime di split payment trovano collocazione nel rigo VE38:

In particolare, nel citato rigo VE38 andrà indicato l’importo imponibile delle suddette cessioni e/o prestazioni per le quali l’imposta deve essere versata dai cessionari o committenti in applicazione delle disposizioni di cui all’articolo 17-ter D.P.R. 633/1972.

Le operazioni “attive” effettuate in regime di “scissione dei pagamenti”, dunque, alimentano il volume d’affari complessivo ma vengono indicate solo per l’importo imponibile (senza indicazione della relativa Iva); ciò in conformità a quanto disposto dall’articolo 2, comma 2, D.M. 23.01.2015, in base al quale i soggetti passivi Iva che effettuano operazioni in regime di split payment “(…) non sono tenuti al pagamento dell’imposta ed operano la registrazione delle fatture emesse ai sensi degli articoli 23 e 24 del decreto n. 633 del 1972 senza computare l’imposta ivi indicata nella liquidazione periodica (…)”.

Va infine ricordato che le operazioni effettuate in regime di split payment non incidono in alcun modo sul pro-rata (articolo 19-bis D.P.R. 633/72) del contribuente che pone in essere tali operazioni.

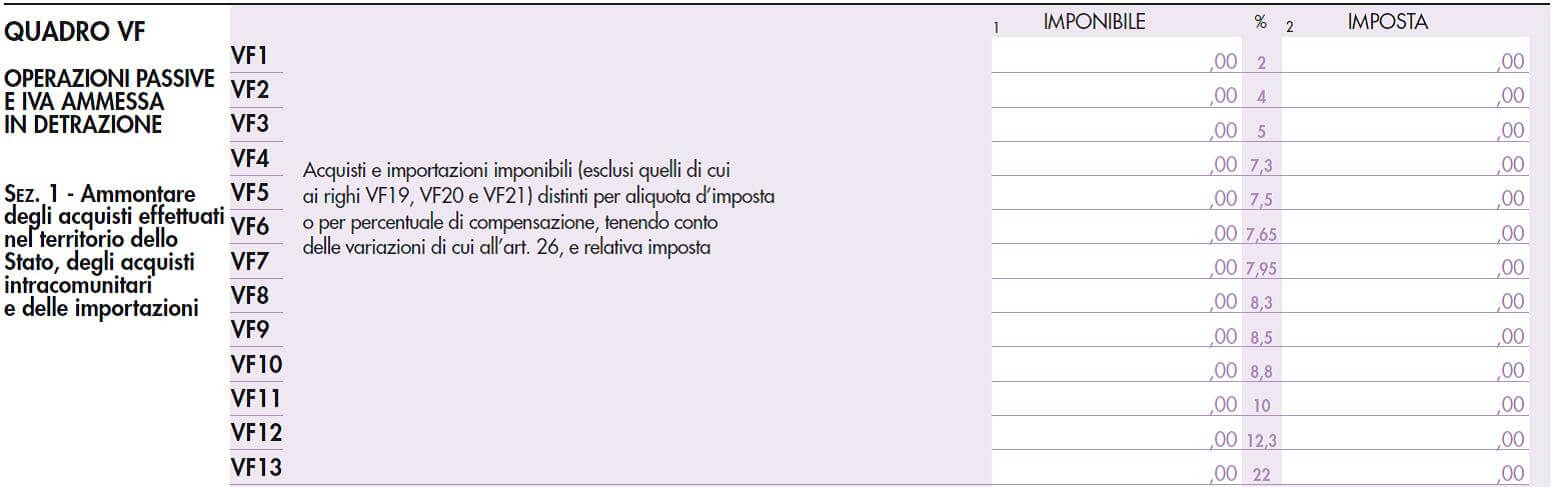

Sotto il profilo “passivo”, gli acquisti di beni e/o servizi in regime di split payment trovano una prima indicazione tra gli acquisti dell’anno; in particolare, nei righi da VF1 a VF13:

Con la compilazione di tali righi le pubbliche amministrazioni, le fondazioni, gli enti e le società rientranti nel novero soggettivo della “scissione dei pagamenti”, che abbiano effettuato gli acquisti di beni e servizi nell’esercizio di attività commerciali, danno atto dell’esercizio del loro diritto alla detrazione dell’imposta (articolo 5 D.M. 23.01.2015).

Con la compilazione di tali righi le pubbliche amministrazioni, le fondazioni, gli enti e le società rientranti nel novero soggettivo della “scissione dei pagamenti”, che abbiano effettuato gli acquisti di beni e servizi nell’esercizio di attività commerciali, danno atto dell’esercizio del loro diritto alla detrazione dell’imposta (articolo 5 D.M. 23.01.2015).

Infatti, pur essendo vero che l’imposta non è più corrisposta al fornitore, la stessa – se riferita all’esercizio di un’attività commerciale da parte dell’ente pubblico committente – confluisce nella liquidazione periodica dell’Iva, generando contestualmente un credito Iva e un debito Iva (secondo un meccanismo similare a quello del reverse charge) che si andranno a compensare algebricamente, salvo che non vi siano specifiche ipotesi di indetraibilità dell’Iva sull’acquisto in questione o che il committente operi in regime di pro-rata.

Infine, l’Iva a debito risultante dalle operazioni di acquisto di beni e/o servizi in split payment troverà collocazione nel rigo VJ18, in cui occorre indicare gli acquisti effettuati dalle pubbliche amministrazioni titolari di partita Iva e dagli altri soggetti di cui al dell’articolo 17-ter, comma 1-bis, D.P.R. 633/1972, per i quali la relativa imposta ha partecipato alle liquidazioni periodiche (articolo 5, comma 2, D.M. 23.01.2015). Si tratta, in sostanza, degli acquisti che hanno generato il correlato debito di versamento dell’imposta nei confronti dell’Erario.

![]() Infine, si ricorda di prestare attenzione al rigo VX4, campo 4, nel quale potrà essere indicato il codice “6” da parte dei soggetti che hanno effettuato operazioni in regime di split payment, ai quali è riconosciuta una erogazione prioritaria del rimborso, per un importo non superiore all’ammontare complessivo dell’imposta applicata alle predette operazioni.

Infine, si ricorda di prestare attenzione al rigo VX4, campo 4, nel quale potrà essere indicato il codice “6” da parte dei soggetti che hanno effettuato operazioni in regime di split payment, ai quali è riconosciuta una erogazione prioritaria del rimborso, per un importo non superiore all’ammontare complessivo dell’imposta applicata alle predette operazioni.