I contributi previdenziali ed assistenziali nel modello 730/2019

di Luca MambrinAi sensi dell’articolo 10, comma 1, lett. e), Tuir sono oneri deducibili dal reddito complessivo i contributi previdenziali ed assistenziali versati:

- in ottemperanza a disposizioni di legge (obbligatori);

- alla gestione della forma pensionistica di appartenenza (volontari), compresi quelli versati per la ricongiunzione dei differenti periodi assicurativi, per il riscatto degli anni di laurea (sia a fini pensionistici che ai fini della buonuscita) e per la prosecuzione volontaria.

Costituiscono invece oneri detraibili, e beneficiano della detrazione d’imposta nella misura del 19%, i contributi versati per il riscatto del corso di laurea dei familiari a carico.

Il riscatto degli anni di laurea, pertanto, è possibile anche per le persone che non hanno ancora iniziato l’attività lavorativa e non sono iscritti ad alcuna forma obbligatoria di previdenza.

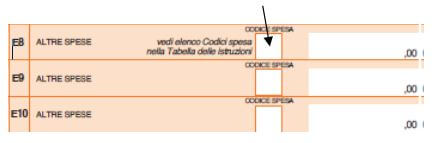

Nell’ambito del modello 730/2019 andrà indicato, senza limiti di importo, l’ammontare dei contributi versati nei righi da E8 a E10 con il codice “32”.

Nel caso invece in cui i contributi siano stati versati direttamente dall’interessato che ha percepito un reddito sul quale sono dovute le imposte, andranno dedotti dal reddito di quest’ultimo.

Costituiscono inoltre oneri deducibili gli importi versati a titolo di:

- contributi agricoli unificati versati all’Inps – Gestione ex Scau – ad esclusione della parte dei contributi che si riferisce ai lavoratori dipendenti;

- contributi versati per l’assicurazione obbligatoria Inail riservata alle persone del nucleo familiare per la tutela contro gli infortuni domestici (c.d. assicurazione casalinghe);

- contributi al cosiddetto “fondo casalinghe”.

Rientrano tra gli oneri deducibili anche i contributi soggettivi e il contributo maternità versati dai soggetti che svolgono attività di lavoro autonomo alle rispettive casse di previdenza di appartenenza (ad esempio avvocati, dottori commercialisti, ingegneri, architetti, medici, veterinari, architetti, ingegneri, ecc.).

Non è deducibile il contributo integrativo che deve essere versato dagli stessi soggetti in quanto questo contributo viene calcolato in percentuale sul volume d’affari e non concorre alla formazione del reddito Irpef del professionista (ad eccezione del contributo integrativo minimo che è ammesso in deduzione dal reddito Irpef solo per la parte che è rimasta a carico del contribuente).

Rientrano nella categoria degli oneri deducibili anche i contributi versati alla Gestione separata Inps, nella misura effettivamente rimasta a carico del contribuente e risultante da idonea documentazione, da parte di:

- lavoratori autonomi occasionali, con compensi complessivi annui superiori a 5.000 euro, per la quota del contributo (pari ad 1/3) rimasta a carico del collaboratore;

- associati in partecipazione con apporto di solo lavoro, per la quota (pari al 45%) del contributo rimasta a carico dell’associato.

L’importo dei contributi rimasti a carico dei percipienti è indicato nel campo 35 del modello di Certificazione Unica nella parte relativa alle certificazioni di lavoro autonomo provvigioni e redditi diversi. Tali redditi sono identificati nel campo 1 con i seguenti codici:

- – “C” – utili derivanti da contratti di associazione in partecipazione e da contratti di cointeressenza, quando l’apporto è costituito esclusivamente dalla prestazione di lavoro;

- – “M” – prestazioni di lavoro autonomo non esercitate abitualmente;

- – “M1” – redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere.

In tema di oneri deducibili, molteplici sono stati nel corso degli anni i chiarimenti forniti dall’Agenzia delle entrate, in particolare:

- nella circolare 15/E/2005 è stato precisato che sono oneri deducibili anche i contributi relativi all’assicurazione obbligatoria per gli infortuni versati dall’imprenditore agricolo per la propria posizione;

- la circolare 17/E/2006 ha chiarito che sono deducibili i contributi versati all’Onaosi da parte dei sanitari iscritti agli ordini dei farmacisti, medici chirurghi, odontoiatri e veterinari.

- con la risoluzione 114/E/2009 l’ Agenzia delle Entrate ha precisato che il coniuge superstite può portare in deduzione i contributi versati ed intestati al coniuge defunto, considerato che il mancato pagamento degli stessi avrebbe impedito al coniuge superstite in qualità di erede di beneficiare del trattamento pensionistico; visto che il titolo di pagamento è intestato al de cuius, la circostanza che l’onere è stato integralmente assolto dal coniuge superstite dovrà risultare dalle ricevute relative ai pagamenti effettuati.

- nella risoluzione 25/E/2011 è stato chiarito che il contributo integrativo versato dai biologi volontariamente all’Ente Nazionale di Previdenza e assistenza a favore dei biologi (ENPAB) debba essere considerato onere deducibile, qualunque sia la causa che origina il versamento, la quale può rinvenirsi nei riscatti (ad esempio per il corso di laurea), nella prosecuzione volontaria del versamento dei contributi nonché nella ricongiunzione di periodi assicurativi maturati presso altre gestioni previdenziali obbligatorie.

Non rientrano invece tra le spese ammesse in deduzione:

- le somme versate all’Inps per ottenere l’abolizione del divieto di cumulo tra pensione di anzianità e di attività di lavoro e quelle relative alla regolarizzazione dei periodi pregressi;

- i contributi versati al Ssn con i premi di assicurazione RC auto;

- i contributi previdenziali Inps, versati alla Gestione Separata, rimasti a carico del titolare dell’assegno di ricerca (né per il titolare dell’assegno stesso e né per il familiare di cui è, eventualmente, a carico);

- le tasse di iscrizione all’albo versate da figure professionali;

- le somme versate per sanzioni ed interessi moratori comminati per violazioni inerenti i contributi versati.

I contributi sono deducibili per cassa e fino a concorrenza del reddito complessivo: nell’ambito del modello 730/2019 nel rigo E21 va indicato l’importo dei contributi previdenziali ed assistenziali obbligatori e volontari versati nel 2018; per beneficiare della deduzione dal reddito il contribuente dovrà conservare le ricevute bancarie o postali dei versamenti eseguiti ovvero l’apposita documentazione rilasciata dall’ente previdenziale.