No al quadro RW per l’amministratore della società

di Ennio VialUn dubbio che spesso emerge tra gli operatori attiene all’eventuale obbligo di compilazione del quadro RW nella propria dichiarazione dei redditi personale, da parte di un contribuente che è fiscalmente residente in Italia e che ricopre la carica di amministratore di una società italiana, ad esempio una Srl, in relazione ad un conto corrente che la stessa dovesse aver acceso all’estero.

Come noto, infatti, il delegato del conto corrente estero, pur non essendo interessato né dall’Ivafe, né da eventuali rendimenti, è tenuto a monitorare il conto corrente in oggetto e a segnalare i codici fiscali dei titolari nelle colonne 22 e 23. La posizione di delegato viene individuata dal codice 1 da indicare nella colonna 2.

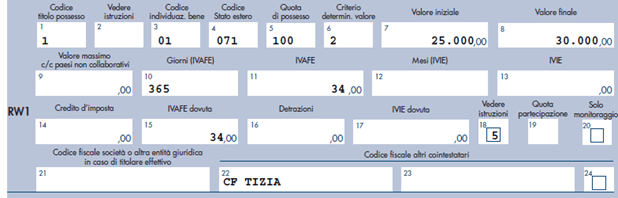

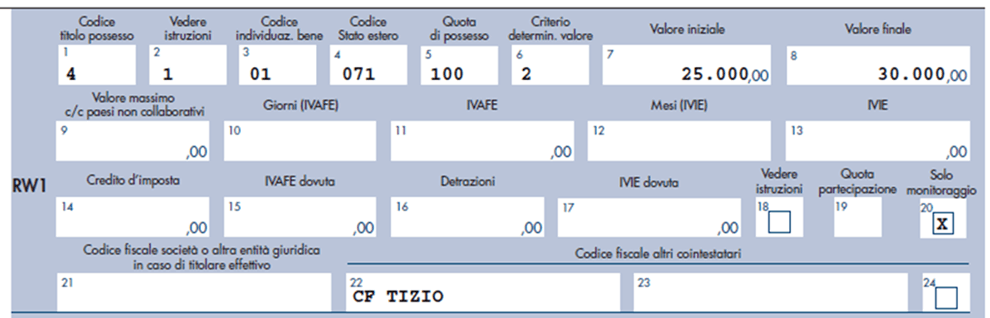

Per fare un esempio pratico, infatti, se Tizio e Tizia sono marito e moglie, entrambi fiscalmente residenti in Italia e Tizio ha un conto corrente in Svizzera in cui Tizia è delegata alla movimentazione e/o al prelievo, entrambi i contribuenti dovranno compilare il quadro RW come di seguito:

RW di Tizio – proprietario:

RW di Tizia – delegata

Tuttavia, nel caso dell’amministratore di società, la delega ha natura diversa.

Infatti, se è pacifico che qualora un soggetto residente abbia la delega al prelievo su un conto corrente estero, lo stesso è tenuto alla compilazione del quadro RW, nel caso dell’amministratore, si tratta di mera delega ad operare per conto dell’intestatario, ossia per conto della società.

L’amministratore opera non in base ad un interesse personale, ma nell’interesse della società. Il quadro RW non va quindi compilato.

In questo senso si pongono in modo uniforme i seguenti interventi di prassi:

Sulla stessa scia, inoltre, si collocano anche le istruzioni della dichiarazione dei redditi.

Il principio è, in fondo, lo stesso che ha indotto la risoluzione 53/E/2019 ad escludere l’obbligo del monitoraggio fiscale per i casi del membro del consiglio di amministrazione di una fondazione o, il che è lo stesso, per il trustee del trust. L’esclusione, peraltro estesa anche al guardiano e al disponente che non sia beneficiario è stata confermata dalla bozza di circolare sul trust del’11.08.2021.

Appurato che l’amministratore è esonerato dall’adempimento, non è peregrino chiedersi se l’adempimento sia invece dovuto dal socio che si pone come titolare effettivo della società italiana ai fini della normativa antiriciclaggio (D.Lgs. 231/2007). Infatti, se un soggetto detiene oltre al 25% dei diritti di voto in assemblea, lo stesso sarà considerato titolare effettivo della società e, quindi, anche degli investimenti detenuti da questa all’estero.

Invero, l’esclusione nel caso di specie, è stata prevista dall’esempio n. 3 della circolare 38/E/2013. Il fatto che la società tenga la contabilità, infatti, permette all’Ufficio di acquisire tutte le informazioni necessarie.