Acquisti di servizi dall’estero: dal file xml alla dichiarazione Iva

di Clara PolletSimone DimitriIn un precedente intervento abbiamo analizzato le operazioni soggette al reverse charge interno ed i conseguenti adempimenti in termini di file xml da trasmettere allo SdI, comunicazione Lipe e compilazione della dichiarazione annuale Iva.

Nel presente contributo si propone un analogo riepilogo riferito agli acquisti di servizi generici dall’estero.

Le prestazioni di servizi “generiche”, disciplinate dall’articolo 7-ter D.P.R. 633/1972 si considerano effettuate nel territorio dello Stato quando sono rese a soggetti passivi stabiliti nel territorio dello Stato.

Gli obblighi relativi alle prestazioni di servizi effettuate nel territorio dello Stato da soggetti non residenti nei confronti di soggetti passivi stabiliti nel territorio dello Stato, compresi i soggetti indicati all’articolo 7-ter, comma 2, lettere b) e c), sono adempiuti dai cessionari o committenti.

Tuttavia, nel caso di prestazioni di servizi effettuate da un soggetto passivo stabilito in un altro Stato membro dell’Unione europea, il cessionario o committente adempie gli obblighi di fatturazione e di registrazione secondo le disposizioni degli articoli 46 e 47 D.L. 331/1993, convertito, con modificazioni, dalla L. 427/1993.

La fattura relativa all’acquisto intracomunitario deve essere numerata e integrata dal cessionario con l’indicazione del controvalore in euro del corrispettivo e degli altri elementi che concorrono a formare la base imponibile dell’operazione, espressi in valuta estera, nonché dell’ammontare dell’imposta; in caso di acquisto senza pagamento dell’imposta o non imponibile o esente, in luogo dell’ammontare della stessa nella fattura deve essere indicato il titolo con l’eventuale indicazione della relativa norma comunitaria o nazionale.

Dal 1° luglio 2022 le prestazioni di servizi ricevute da soggetti non residenti devono essere comunicate all’Agenzia delle entrate tramite il Sistema di Interscambio (SdI), trasmettendo un file xml con Tipo documento TD17, entro il 15° giorno del mese successivo:

- al ricevimento del documento nel caso di prestatore comunitario oppure

- all’effettuazione dell’operazione nel caso di prestatore extracomunitario.

Il file xml trasmesso con Tipo documento TD17, obbligatorio ai fini della comunicazione delle operazioni transfrontaliere, può essere utilizzato in sostituzione dell’integrazione fisica della fattura del prestatore Ue (servizi ricevuti dall’Ue) o dell’emissione dell’autofattura cartacea (in caso di servizi ricevuti da extra-Ue).

In sede di comunicazione delle liquidazioni periodiche Iva – modello Lipe – i servizi ricevuti dall’estero (Ue ed extra-Ue) andranno riepilogati nel rigo VP3 – Totale operazioni passive, riportando l’imposta assolta tramite applicazione del reverse charge, nei righi VP4 e VP5.

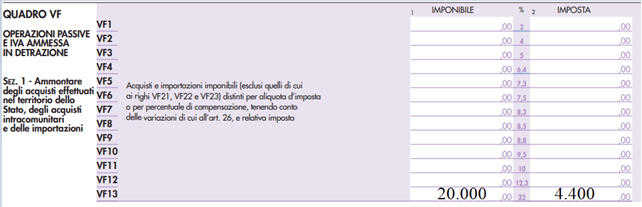

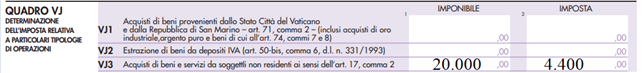

Ai fini della dichiarazione annuale Iva, invece, l’operazione dovrà essere riportata nel quadro VF (righi da VF1 a VF13) e nel quadro VJ. Così, ad esempio, in caso di un servizio di manutenzione su bene mobile reso da un prestatore Ue, di importo pari a 20.000 euro, a seguito dell’applicazione dell’inversione contabile il committente italiano dovrà compilare il Modello Iva come segue.

Diverso è infine il trattamento dei servizi c.d. in deroga, di cui all’articolo 7 quater D.P.R. 633/1972, di seguito riepilogati:

- prestazioni di servizi relativi a beni immobili, comprese le perizie, le prestazioni di agenzia, le forniture di alloggio nel settore alberghiero e le prestazioni inerenti alla preparazione e al coordinamento dell’esecuzione dei lavori immobiliari, quando l’immobile è situato nel territorio dello Stato;

- prestazioni di trasporto di passeggeri, in proporzione alla distanza percorsa nel territorio dello Stato;

- prestazioni di ristorazione e catering quando sono materialmente eseguite nel territorio dello Stato;

- servizi di ristorazione e catering svolti a bordo di una nave, aereo, treno nel corso della parte di un trasporto di passeggeri effettuata all’interno della Comunità, se il luogo di partenza del trasporto è situato nel territorio dello Stato;

- prestazioni di locazione/noleggio, a breve termine (non superiore a 30 giorni) di mezzi di trasporto quando gli stessi sono messi a disposizione del destinatario nel territorio dello Stato e sempre che siano utilizzate all’interno del territorio della Comunità.

Il committente italiano che effettua un acquisto intracomunitario (o extra-comunitario) di servizi in deroga con applicazione dell’Iva del paese del prestatore può registrare la fattura direttamente in contabilità, oppure effettuare la registrazione nel registro Iva acquisti come operazione fuori campo Iva.

A prescindere dalla scelta operata, l’operazione non andrà riportata nella comunicazione Lipe e nella dichiarazione annuale Iva; sarà invece obbligatorio trasmettere al Sistema di Interscambio un file TD17 con Natura operazione N2.2 per assolvere la comunicazione delle operazioni transfrontaliere, fatta eccezione per le operazioni di importo non superiore a 5.000 euro (soglia da monitorare per singola operazione), relative ad acquisti di servizi non rilevanti territorialmente ai fini Iva in Italia (articolo 1, comma 3-bis, D.Lgs. 127/2015).