Tregua fiscale degli errori formali commessi in ambito Iva

di Clara PolletSimone DimitriLa Legge di bilancio 2023 (articolo 1, commi da 166 a 173, L. 197/2022) ha introdotto la possibilità di sanare le irregolarità e l’inosservanza di obblighi o adempimenti, di natura formale, commesse fino al 31 ottobre 2022.

La regolarizzazione delle violazioni formali non è condizionata a una particolare qualifica rivestita dal soggetto che intende fruirne.

Pertanto, può avvalersi della regolarizzazione la generalità dei contribuenti, indipendentemente dall’attività svolta, dal regime contabile adottato e dalla natura giuridica.

Possono avvalersi della regolarizzazione i sostituti d’imposta, gli intermediari e gli altri soggetti tenuti, ai sensi di specifiche disposizioni, alla comunicazione di dati riguardanti operazioni fiscalmente rilevanti.

Sotto il profilo oggettivo, invece, è possibile definire gli errori di natura formale, purché gli stessi non rilevino sulla determinazione della base imponibile, sulla liquidazione e sul pagamento dell’imposta sul valore aggiunto, dell’imposta sulle attività produttive, delle imposte dirette e relative addizionali, delle imposte sostitutive, delle ritenute alla fonte e dei crediti d’imposta.

Trattasi, tendenzialmente, di quelle violazioni per le quali il legislatore ha previsto sanzioni amministrative pecuniarie entro limiti minimi e massimi o in misura fissa, non essendoci un omesso, tardivo o errato versamento di un tributo sul quale riproporzionare la sanzione.

Tale aspetto costituisce uno dei tratti che consente di distinguerle dalle cosiddette “violazioni sostanziali”, ossia quelle violazioni che incidono sulla determinazione dell’imponibile, dell’imposta o sul pagamento del tributo.

Si fa riferimento, in ogni caso, a inosservanze di formalità e adempimenti suscettibili di ostacolare l’attività di controllo, anche solo in via potenziale; diversamente, le stesse costituirebbero violazioni “meramente formali”, per le quali l’articolo 6 D.Lgs. 472/1997, dispone la non punibilità.

A titolo esemplificativo con riferimento agli adempimenti in ambito Iva e/o connessi agli scambi con l’estero, rientrano tra le violazioni definibili:

- l’omessa o irregolare presentazione delle liquidazioni periodiche Iva, di cui all’articolo 21-bisL. 78/2010, convertito, dall’articolo 1, comma 1, Legge 122/2010; tale violazione può essere definita solo quando l’imposta risulta assolta e non anche quando la violazione ha avuto effetti sulla determinazione e sul pagamento della stessa;

- l’omessa, irregolare o incompleta presentazione degli elenchi Intrastat, di cui all’articolo 50, commi 4 e 6, D.L. 331/1993, convertito, con modificazioni, L. 427/1993;

- l’irregolare tenuta e conservazione delle scritture contabili, nel caso in cui la violazione non abbia prodotto effetti sull’imposta complessivamente dovuta;

- l’omissione, incompletezza o inesattezza delle dichiarazioni d’inizio, o variazione dell’attività di cui all’articolo 35 D.P.R. 633/1972, ovvero delle dichiarazioni di cui all’articolo 35-ter e all’articolo 74-quinquies dello stesso decreto;

- l’erronea compilazione della dichiarazione di cui all’articolo 8, comma 1, lettera c), D.P.R. 633/1972 che abbia determinato l’annullamento della dichiarazione d’intento precedentemente trasmessa invece della sua integrazione;

- l’omessa o tardiva comunicazione dei dati al sistema tessera sanitaria;

- la violazione degli obblighi inerenti alla documentazione e registrazione delle operazioni imponibili ai fini Iva, quando la violazione non ha inciso sulla corretta liquidazione del tributo;

- la violazione degli obblighi inerenti alla documentazione e alla registrazione delle operazioni non imponibili, esenti o non soggette ad Iva, quando la violazione non rileva neppure ai fini della determinazione del reddito;

- la detrazione dell’Iva, erroneamente applicata in misura superiore a quella effettivamente dovuta a causa di un errore di aliquota e, comunque, assolta dal cedente o prestatore, in assenza di frode;

- l’irregolare applicazione delle disposizioni concernenti l’inversione contabile, in assenza di frode; tale violazione può essere definita solo quando l’imposta risulta, ancorché irregolarmente, assolta e non anche quando la violazione ne ha comportato il mancato pagamento;

- la mancata iscrizione al VIES.

La regolarizzazione si perfeziona mediante la rimozione delle irregolarità od omissioni con il versamento di 200 euro per ciascuno dei periodi d’imposta, indicati nel modello F24, cui si riferiscono le violazioni formali.

La rimozione non va effettuata quando non sia possibile o necessaria avuto riguardo ai profili della violazione formale; rientrano in tale ipotesi, ad esempio, le violazioni riguardanti l’errata applicazione dell’inversione contabile, ai sensi dei commi 9-bis1 e 9-bis2 dell’articolo 6 D.Lgs. 471/1997.

L’eventuale mancata rimozione di tutte le violazioni formali non pregiudica comunque gli effetti della regolarizzazione sulle violazioni formali correttamente rimosse.

Il versamento può essere effettuato in un’unica soluzione entro il 31 ottobre 2023 (termine così modificato dall’articolo 19 D.L. 34/2023), oppure in 2 rate di pari importo con scadenza, rispettivamente, al 31 ottobre 2023 e al 31 marzo 2024.

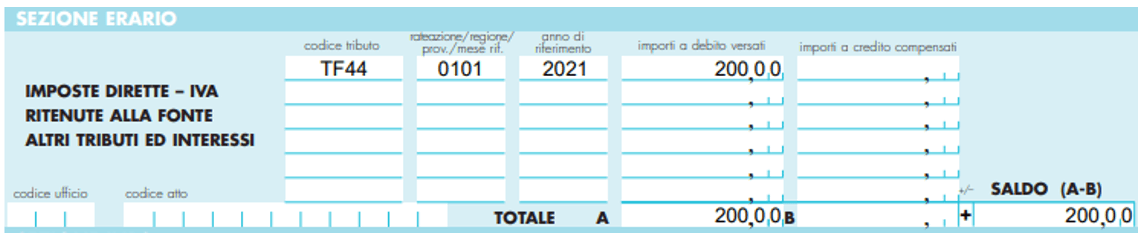

In sede di compilazione del modello F24 occorre esporre il codice tributo TF44 nella sezione erario con l’indicazione nel campo “anno di riferimento” del periodo d’imposta a cui si riferisce la violazione; così, ad esempio, per regolarizzare le violazioni formali commesse nel periodo d’imposta 2021 occorre compilare il modello F24 come segue.