Le cooperative sportive dilettantistiche e la deroga al divieto di distribuzione degli utili

di Gabriele BacchiegaIntroduzione

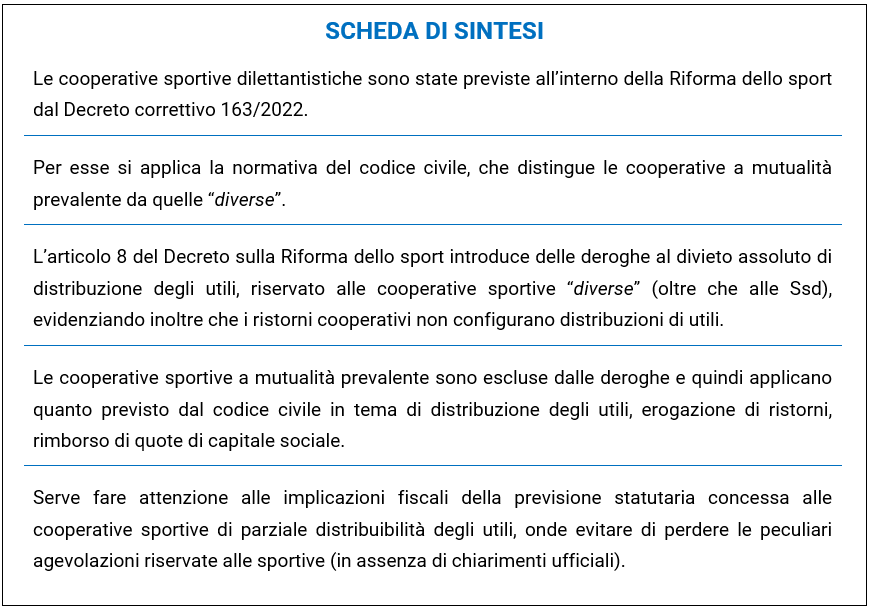

Nel corso della trattazione che segue, si cercherà di fare ordine e di conseguenza dare la lettura più esaustiva possibile in merito alle deroghe contenute nell’articolo 8, D.Lgs. 36/2021, c.d. Riforma dello sport.

Il tema è quello della possibilità di destinare utili o avanzi di gestione ai propri soci, e quindi a fini diversi da quelli, tipicamente non lucrativi, dell’attività statutaria o dell’incremento del proprio patrimonio, senza che ciò comporti la perdita dell’assenza di scopo di lucro. Tale possibilità viene riservata agli enti dilettantistici che si costituiscono sotto forma di società di capitali o anche di cooperative: le c.d. “cooperative sportive”, su cui si focalizzerà l’attenzione.

Infatti, è imprescindibile per una completa e corretta comprensione di questa norma avere piena contezza delle peculiari norme che si applicano alle cooperative, ovvero gli articoli contenuti al Titolo VI, cod. civ., e le leggi speciali inerenti agli stessi soggetti, nonché capire come si coordinano con le norme sulle sportive.

– articolo 8, D.Lgs. 36/2021 “Riforma dello sport”;

– articolo 3, D.Lgs. 163/2022 “Decreto correttivo”;

– Libro quinto, Titolo VI “Delle società cooperative e delle mutue assicuratrici”, cod. civ., in particolare gli articoli 2511–2514; 2535; 2545-ter – 2545-sexies;

– articolo 7, L. 59/1992;

– articolo 148, Tuir;

– D.Lgs. 112/2017 c.d. Codice delle Imprese sociali.

Le cooperative sportive nella Riforma dello sport

Soggetti interessati

Come noto, il Decreto correttivo alla Riforma dello sport, 163/2002, recupera, tra le forme giuridiche che possono assumere i sodalizi sportivi dilettantistici, quella della società cooperative sportive dilettantistiche, che erano state immotivatamente espunte dal testo originario della Riforma.

Contemporaneamente, viene esclusa la possibilità che gli enti sportivi possano assumere la forma giuridica di società di persone (Snc o Sas).

Il che la dice lunga sulla considerazione di cui godono tali figure societarie nella mente del Legislatore.

La funzione sociale e legittimazione delle cooperative è introdotta già a livello della Costituzione, articolo 45: “La Repubblica riconosce la funzione sociale della cooperazione a carattere di mutualità e senza fini di speculazione privata. La legge ne promuove e favorisce l’incremento con i mezzi più idonei e ne assicura, con gli opportuni controlli, il carattere e le finalità”.

Il Legislatore, in occasione della riforma organica del diritto societario (c.d. riforma “Vietti”) conclusa nel 2003 è intervenuto riscrivendo la sezione del codice civile dedicata alle cooperative (Titolo VI, Libro V) e quindi riformulandone il “modello”, dando centralità al concetto di “prevalenza” della mutualità, enunciato in termini di clausole statutarie da inserire obbligatoriamente nello statuto, oltre che di parametri numerici. Questi ultimi sono volti a dimostrare, o meno, che l’attività della cooperativa viene svolta “prevalentemente” (50% + 1) con i soci, rispetto all’attività svolta con soggetti diversi da essi, ovviamente tenendo conto delle differenti tipologie di scambio mutualistico che i soci realizzano con le varie tipologie di cooperative (di lavoro, di utenza, di servizi, agricole, etc.).

Le disposizioni per l’attuazione del codice civile e le disposizioni transitorie hanno disposto che l’applicazione delle “agevolazioni di carattere tributario”, siano esclusivamente riconosciute alle cooperative a mutualità prevalente, creando un sostanziale spartiacque tra le cooperative a mutualità prevalente e quelle a mutualità diversa (ovvero “non prevalente”).

Volendone riassumere le caratteristiche e le finalità, le cooperative:

- sono società a capitale variabile (il socio può entrarvi o uscirne senza che ciò costituisca variazione dell’atto costitutivo o dello statuto: c.d. principio della “porta aperta”);

- hanno scopo mutualistico (e quindi non propriamente lucrativo, bensì quello di creare vantaggio ai propri soci in termini di occasioni lavorative, prezzi inferiori rispetto al mercato, gruppi collettivi di acquisto, etc.);

- garantiscono il principio fondamentale della “democraticità” (come regola generale in assemblea ogni socio ha un voto, qualunque sia il valore della sua quota).

Le cooperative sportive dilettantistiche sono cooperative caratterizzate dalla tipologia dell’attività svolta, ovvero l’esercizio di attività sportive dilettantistiche, e possono configurarsi come:

- cooperative “di utenza”: i soci coincidono con i fruitori dell’attività sportiva;

- cooperative “di lavoro”: i soci sono lavoratori della cooperativa, insegnanti di educazione sportiva, diversi dai fruitori dell’attività;

- cooperative “miste”: ricorrono entrambe le casistiche sopra specificate.

Importante ricordare che nello statuto va ricompreso l’esercizio di attività didattica e che, nel caso l’attività sportiva sia volta alla gestione di servizi socio-sanitari ed educativi, la cooperativa può chiedere il riconoscimento di cooperativa “sociale” (di tipo “A”).

La normativa del codice civile: cooperativa a mutualità prevalente e cooperative “diverse”

Come già detto, Il concetto di “mutualità” (prevalente) è il cardine su cui si è basato il Legislatore della riforma del diritto societario.

Nel dettaglio, sussistono 2 requisiti, disciplinati dagli articoli 2512, 2513 e 2514, cod. civ., uno formale da attuare “a monte” e uno da verificare anno per anno sulle risultanze numeriche di bilancio.

Partendo dal requisito formale, come statuisce l’articolo 2514, cod. civ., affinché la cooperativa possa essere riconosciuta con mutualità prevalente, deve inserire nel proprio statuto delle clausole inderogabili, ovvero:

“a) il divieto di distribuire i dividendi in misura superiore all’interesse massimo dei buoni postali fruttiferi, aumentato di due punti e mezzo rispetto al capitale effettivamente versato;

b) il divieto di remunerare gli strumenti finanziari offerti in sottoscrizione ai soci cooperatori in misura superiore a due punti rispetto al limite massimo previsto per i dividendi;

c) il divieto di distribuire le riserve fra i soci cooperatori;

d) l’obbligo di devoluzione, in caso di scioglimento della società, dell’intero patrimonio sociale, dedotto soltanto il capitale sociale e i dividendi eventualmente maturati, ai fondi mutualistici per la promozione e lo sviluppo della cooperazione.”

Tali clausole disegnano quella che deve essere la natura della società cooperativa, ovvero un ente che non persegue lo scopo di lucro, bensì quello di attribuire vantaggi ai propri soci nel senso di condizioni più vantaggiose rispetto a quelle che otterrebbero dal mercato. Proprio per questo motivo il riparto degli utili patrimoniali, strumento tipico di attribuzione dei risultati ai soci della società lucrative, è ridotto fino a essere riconosciuto solo su un importo parametrato al capitale versato (e non sull’utile prodotto), con remunerazione legata al rendimento dei buoni postali pluriennali.

Passando al requisito “numerico”, l’articolo 2512, cod. civ. dà una definizione di mutualità prevalente, diversa a seconda della tipologia di scambio mutualistico con i soci e quindi della tipologia di cooperativa, ovvero quelle che:

“1) svolgono la loro attività prevalentemente in favore dei soci, consumatori o utenti di beni o servizi;

2) si avvalgono prevalentemente, nello svolgimento della loro attività, delle prestazioni lavorative dei soci;

3) si avvalgono prevalentemente, nello svolgimento della loro attività, degli apporti di beni o servizi da parte dei soci.”

A seguire, l’articolo 2513, cod. civ. definisce i criteri della prevalenza, statuendo che:

“Gli amministratori e i sindaci documentano la condizione di prevalenza di cui al precedente articolo nella nota integrativa al bilancio, evidenziando contabilmente i seguenti parametri:

a) i ricavi dalle vendite dei beni e dalle prestazioni di servizi verso i soci sono superiori al cinquanta per cento del totale dei ricavi delle vendite e delle prestazioni ai sensi dell’articolo 2425, primo comma, punto A1;

b) il costo del lavoro dei soci è superiore al cinquanta per cento del totale del costo del lavoro di cui all’articolo 2425, primo comma, punto B9 computate le altre forme di lavoro inerenti lo scopo mutualistico;

c) il costo della produzione per servizi ricevuti dai soci ovvero per beni conferiti dai soci è rispettivamente superiore al cinquanta per cento del totale dei costi dei servizi di cui all’articolo 2425, primo comma, punto B7, ovvero al costo delle merci o materie prime acquistate o conferite, di cui all’articolo 2425, primo comma, punto B6.

Quando si realizzano contestualmente più tipi di scambio mutualistico, la condizione di prevalenza è documentata facendo riferimento alla media ponderata delle percentuali delle lettere precedenti.”

Per inciso, le cooperative sociali sono considerate a mutualità prevalente di diritto e quindi in ogni caso, sempre che rispettino la L. 381/1991.

La cooperativa nella normativa dello sport

Per costituire una cooperativa sportiva dilettantistica è necessario prevedere espressamente negli statuti sia i dettami dell’articolo 2514, cod. civ. (prima enunciati), sia le previsioni dell’articolo 7, D.Lgs. 36/2021, ovvero:

“a) la denominazione;

b) l’oggetto sociale con specifico riferimento all’esercizio in via stabile e principale dell’organizzazione e gestione di attività sportive dilettantistiche, ivi comprese la formazione, la didattica, la preparazione e l’assistenza all’attività sportiva dilettantistica;

c) l’attribuzione della rappresentanza legale dell’associazione;

d) l’assenza di fini di lucro ai sensi dell’articolo 8;

e) le norme sull’ordinamento interno ispirato a principi di democrazia e di uguaglianza dei diritti di tutti gli associati, con la previsione dell’elettività delle cariche sociali, fatte salve le società sportive che assumono la forma societaria per le quali si applicano le disposizioni del Codice civile;

f) l’obbligo di redazione di rendiconti economico-finanziari, nonché le modalità di approvazione degli stessi da parte degli organi statutari;

g) le modalità di scioglimento dell’associazione;

h) l’obbligo di devoluzione ai fini sportivi del patrimonio in caso di scioglimento delle società e delle associazioni.”

La normativa del codice civile: l’istituto dei ristorni

Due sono gli articoli del Titolo VI, cod. civ. che menzionano i ristorni.

Il primo è l’articolo 2521, cod. civ., che, nello statuire gli elementi essenziali dell’atto costitutivo delle cooperative, al punto 8) cita: “le regole per la ripartizione degli utili e i criteri per la ripartizione dei ristorni”.

Il secondo, e ultimo, è l’articolo 2545-sexies, cod. civ., titolato proprio “Ristorni”, che si riporta:

“L’atto costitutivo determina i criteri di ripartizione dei ristorni ai soci proporzionalmente alla quantità e qualità degli scambi mutualistici.

Le cooperative devono riportare separatamente nel bilancio i dati relativi all’attività svolta con i soci, distinguendo eventualmente le diverse gestioni mutualistiche.

L’assemblea può deliberare la ripartizione dei ristorni a ciascun socio anche mediante aumento proporzionale delle rispettive quote o con l’emissione di nuove azioni, in deroga a quanto previsto dall’articolo 2525, ovvero mediante l’emissione di strumenti finanziari.”

Ciò che si nota è l’assenza di una puntuale definizione dell’istituto del ristorno, pur essendo un istituto peculiare nelle società cooperative.

Si tratta, infatti, dello strumento a disposizione di tali enti per poter restituire ai soci in termini “di cassa” il vantaggio mutualistico derivante dagli scambi effettuati con la cooperativa.

Pur avendo ampia autonomia statutaria in materia di criteri di ripartizione, è necessario rispettare il principio di parità di trattamento tra i soci (articolo 2516, cod. civ.) e la determinazione deve essere fatta in misura proporzionale alla quantità e alla qualità degli scambi mutualistici realizzati (articolo 2545-sexies, comma 1, cod. civ.).

Sul piano economico, la cooperativa, governata non dallo scopo di lucro, bensì dal perseguimento del principio mutualistico di generare dei vantaggi in capo ai propri soci, si trova alla fine dell’esercizio a calcolare quanto è stato ricavato in eccesso dagli scambi con i soci rispetto al necessario per il funzionamento dell’impresa e quindi a poter riconoscere un conguaglio mediante la restituzione (ovvero “ristorno”) agli stessi di una parte del prezzo da loro pagato per l’acquisto di beni o di servizi durante l’anno (cooperativa di consumo o utenza), oppure a riconoscere un’integrazione della retribuzione (cooperativa di lavoro).

Con questo procedimento, nel corso dell’esercizio la cooperativa può praticare valori “di mercato” agli scambi tra i soci, rinviando alla fine dell’anno a consuntivo il calcolo di quanto sia possibile restituire ai soci in aderenza al principio mutualistico (e quindi alla stessa ragione d’essere della cooperativa). Così facendo, si permette alla cooperativa una disponibilità iniziale di mezzi finanziari per dare attuazione, in un secondo momento, al riconoscimento dei vantaggi che il socio, giustamente, si attende.

I ristorni riguardano solo le eccedenze economiche dell’esercizio e non anche quelle degli esercizi precedenti. Se così non fosse, ci si troverebbe di fronte a una distribuzione di riserve accantonate in precedenza, contro l’esplicito divieto di legge.

La differenza tra i ristorni e i dividendi è evidente: questi ultimi (possibili, ma in misura molto limitata nelle coop) costituiscono la mera remunerazione del capitale versato e pertanto sono erogati in proporzione allo stesso, mentre i primi rappresentano l’attribuzione ai soci del vantaggio mutualistico derivante dagli scambi intrattenuti con la cooperativa e pertanto sono calcolati ed erogati in funzione della quantità e qualità di tali scambi, a nulla valere il capitale sociale di competenza del singolo socio.

È solo l’avanzo di gestione generato dalle transazioni intercorse con i soci che può essere ristornato e che, pertanto, rappresenta sia il presupposto sia il limite massimo delle somme distribuibili a titolo di ristorno.

Esiste poi un ulteriore limite per le cooperative di lavoro, previsto dall’articolo 3, L. 142/2001, il quale al comma 2, statuisce: “Trattamenti economici ulteriori possono essere deliberati (…) a titolo di ristorno, in misura non superiore al 30 per cento dei trattamenti retributivi complessivi (…)”.

Questo limite, da verificare sulla singola posizione del socio lavoratore, va calcolato in maniera combinata con quanto sopra detto in termini generali di avanzo della gestione generata con i soci (ovvero, si prende il minore dei 2).

La base imponibile su cui calcolare il 30% è costituita dalla retribuzione percepita ai fini del Tfr, cioè quella individuata dai Ccnl, applicati al singolo socio.

Cooperative a mutualità prevalente: forme concesse di destinazione dell’avanzo di gestione ai soci

Pur essendo vietata, nelle cooperative a mutualità prevalente, la distribuzione di qualsivoglia riserva a vantaggio dei soci, si possono quindi riassumere le seguenti destinazioni di utili o avanzi di gestione a loro favore:

- dividendi (riferiti a utili dell’esercizio) conteggiati sul capitale effettivamente versato in misura non superiore all’interesse massimo dei buoni postali fruttiferi, aumentato di 2 punti e mezzo (articolo 2514, cod. civ.);

- ristorni (riferiti ad avanzi di gestione realizzati con i soci nell’esercizio) calcolati sulla base del singolo apporto mutualistico del socio (ovvero, la prestazione lavorativa svolta per le cooperative di lavoro o il servizio usufruito nelle cooperative di utenza), che possono essere erogati per cassa o destinati ad aumento gratuito del capitale sociale;

- aumento gratuito (rivalutazione) del capitale sociale (riferito a utili dell’esercizio), concesso dall’articolo 7, L. 59/1992: in sintesi, gli utili di esercizio possono essere destinati (dall’assemblea dei soci) ad aumento gratuito del capitale sociale sottoscritto e versato, nei limiti dell’incremento dell’indice Istat riferito al periodo di produzione degli utili stessi.

Cooperative a mutualità prevalente: altre remunerazioni ai soci e rimborso del capitale versato

Altre forme di erogazione di somme di vario genere ai soci delle cooperative prevedono:

1. remunerazione degli strumenti finanziari sottoscritti dai soci: per le cooperative che applicano le norme delle Spa, l’atto costitutivo può prevedere l’emissione di tali strumenti (simili alle “obbligazioni” delle Spa), che consentono ai soci sottoscrittori una remunerazione privilegiata, ovvero fino all’interesse massimo dei buoni postali fruttiferi, aumentato di 4 punti e mezzo (2 punti percentuali in più rispetto al limite massimo previsto per i dividendi). Sia i dividendi sia i ristorni possono essere erogati, in alternativa alla monetizzazione diretta, mediante emissione di tali strumenti finanziari;

2. rimborso del capitale sociale versato: come previsto dall’articolo 2535, cod. civ., all’uscita del socio dalla cooperativa per le più svariate ragioni (recesso, esclusione, morte), egli (o i suoi eredi) ha diritto alla liquidazione della propria quota di capitale sociale versato, comprensiva dell’aumento gratuito o della rivalutazione in precedenza effettuati.

Cooperative “diverse”: forme concesse di destinazione dell’avanzo di gestione ai soci, remunerazioni ai soci e rimborso del capitale versato

Le cooperative “diverse” da quelle a mutualità prevalente godono di maggiore libertà nella possibilità di destinare utili o avanzi di gestione ai propri soci. L’altro lato della medaglia è quello di subire una tassazione assai meno favorevole rispetto alle cooperative prevalenti, il che le fa avvicinare, dal punto di vista sia civilistico sia fiscale, a delle vere e proprie Srl.

Infatti, queste coop, dopo avere soddisfatto le destinazioni obbligatorie per legge, possono destinare gli utili dell’esercizio a riserve liberamente divisibili ai soci cooperatori, solo rispettando i limiti di tutela del patrimonio contro l’eccessivo indebitamento come disposti dall’articolo 2545-quinquies, cod. civ..

In tale norma viene precisato che è l’atto costitutivo a dover statuire le modalità e i limiti di ripartizione dei dividendi, purché, nel momento della loro erogazione, sia presente un rapporto di almeno ¼ tra patrimonio netto e complessivo indebitamento della cooperativa.

Tutte le altre tipologie e forme di distribuzione, remunerazione o rimborso già previste per le cooperative prevalenti sono allo stesso modo possibili per le cooperative diverse, ovvero: aumento gratuito o rivalutazione del capitale sociale versato; ristorni; rimborsi delle quote sociali; remunerazioni di strumenti finanziari sottoscritti.

Riforma dello sport: assenza dello scopo di lucro

Venendo al nocciolo della trattazione, assunto fondamentale dello sport dilettantistico è l’assenza dello scopo di lucro, il che non deve essere confuso con la non commercialità dell’ente: le società (di capitali) sportive dilettantistiche e le cooperative sportive sono enti per natura commerciali, ma non per questo lucrativi.

Divieto di distribuzione utili del comma 2, articolo 8, D.Lgs. 36/2021

L’articolo 8 del Decreto sulla Riforma dello sport dispone, ai primi 2 commi, la necessità che l’ente dilettantistico sia privo di scopo di lucro. Il che significa che qualsiasi utile o avanzo di gestione derivante dal bilancio o rendiconto sociale non possa essere distribuito, né direttamente, né indirettamente, ai propri soci, bensì destinato allo svolgimento delle attività sociali o comunque all’incremento del proprio patrimonio.

Dato per pacifico cosa si intende per distribuzione “diretta”, quella “indiretta” si può verificare, come richiamato dal comma 2 con rinvio alla normativa del Terzo settore (nello specifico il D.Lgs. 112/2017), ad esempio in caso di:

– corresponsione a membri degli organi sociali di compensi non proporzionati all’attività svolta, o alle loro responsabilità;

– retribuzioni a dipendenti o compensi a lavoratori autonomi superiori del 40% rispetto a quelli previsti dai Ccnl;

– acquisto di beni o servizi per corrispettivi superiori al loro valore di mercato;

– cessioni di beni e prestazioni di servizi, a condizioni più favorevoli di quelle di mercato a soci, lavoratori o membri degli organi sociali o loro parenti;

– remunerazione di strumenti finanziari in misura superiore a 4 punti e mezzo percentuali rispetto all’indice di variazione Istat;

– remunerazione di prestiti superiori a 4 punti percentuali rispetto al tasso annuo di riferimento.

Già al comma 2, all’ultimo periodo, con ulteriore rimando al Codice delle imprese sociali, si chiarisce che la ripartizione ai soci di ristorni così come disposta dall’articolo 2545-sexies, cod. civ. non è considerata distribuzione di utili.

Ciò significa che le cooperative sportive dilettantistiche hanno la possibilità di riconoscere, nelle forme e nei limiti prima illustrati, ristorni ai propri soci senza che ciò integri una violazione all’assenza dello scopo di lucro. A maggior ragione, questo vale per le cooperative sportive che assumono la qualifica di cooperative sociali, grazie alla loro finalità socio-sanitaria e/o educativa, e che pertanto assumono di diritto la ulteriore qualifica di imprese.

Assenza dello scopo di lucro: la deroga del comma 3, articolo 8, D.Lgs. 36/2021

Al comma 3, articolo 8, viene poi disposta una deroga al divieto alla distribuzione di utili.

I soggetti interessati sono gli enti dilettantistici che assumono la forma di:

– società sportiva dilettantistica;

– cooperativa sportiva dilettantistica “diversa”, ovvero a mutualità non prevalente (che, infatti, come già detto, ha una disciplina civile e fiscale similare a quella delle società di capitali).

Questi enti possono destinare una somma inferiore al 50% degli utili netti annuali a:

– aumento gratuito del capitale sociale sottoscritto e versato, nei limiti dell’incremento dell’indice Istat riferito al periodo di produzione degli utili stessi, oppure;

– distribuzione di dividendi ai soci in misura non superiore all’interesse massimo dei buoni postali fruttiferi aumentato di 2 punti e mezzo, rispetto al capitale sociale versato.

Per le cooperative sportive “diverse” si tratta di un limite che coincide con quanto previsto dalla riformata normativa sull’impresa sociale e rappresenta un vincolo più stretto rispetto quanto disposto dal codice civile per le cooperative “diverse” in genere.

Di seguito si prova a simulare con uno schema le possibilità di destinazione concesse dalla norma, a partire da un utile realizzato nell’anno 2023 pari a 10.000 euro:

| Cooperative “diverse” non sportive | Cooperative “diverse” sportive | ||

| 3% a fondi mutualistici (1) | 300 euro | 3% a fondi mutualistici (1) | 300 euro |

| 30% a riserva legale (2) | 3.000 euro | 30% a riserva legale (2) | 3.000 euro |

| Ristorni ai soci (3): es. | 1.000 euro | Ristorni ai soci (3): es. | 1.000 euro |

| Copertura perdite pregresse: (4) es. | 500 euro | Copertura perdite pregresse: (4) es. | 500 euro |

| Ad aumento gratuito del capitale sociale versato (5): es. | 500 euro | Ad aumento gratuito del Capitale sociale versato (5): es. | 500 euro (6) |

| A riserva divisibile o dividendo ai soci (7): tutto il residuo | 4.700 euro | A dividendo ai soci (8): es. | 400 euro (6) |

| – | – | A riserva non divisibile (9): tutto il residuo | 4.300 euro |

(1) destinazione imposta dall’articolo 11, L. 59/1992;

(2) destinazione imposta dall’articolo 2545-quater, cod. civ.;

(3) in base agli scambi mutualistici individualmente effettuati e con il limite dell’avanzo di gestione realizzato con i soci;

(4) destinazione in ogni caso prioritaria rispetto alla destinazione a favore dei soci;

(5) nel limite del coefficiente di variazione, rispetto all’anno precedente, comunicato dall’Istat;

(6) 2 importi da sommare per verificare il limite di (meno del) 50% dell’utile, ovvero massimo 4.999,99 euro;

(7) purché indebitamento non superiore al limite articolo 2545-quinquies, cod. civ.;

(8) nel limite dell’interesse B.P.T. + 2,5% sul capitale versato;

(9) importo residuo dopo applicazione della deroga, in vigenza della generale indistribuibilità di utili e riserve di cui al comma 2, articolo 8.

Per completezza, come indicato dalla norma, l’importo destinato a dividendo a favore dei soci può essere, invece che erogato in denaro, destinato ad aumento gratuito del capitale sociale piuttosto che convertito in una emissione di strumenti finanziari.

Il Decreto correttivo, parallelamente all’inclusione degli enti sportivi dilettantistici cooperativi, ha disposto che la deroga sopra illustrata non si applica alle cooperative sportive a mutualità prevalente (ultimo periodo del comma 3). Questo fa sì che alle cooperative sportive a mutualità prevalente si applichi solo la propria peculiare norma civilistica di cui all’articolo 2514, cod. civ., che prevede la possibilità di distribuire dividendi entro il limite del tasso di interesse dei buoni postali fruttiferi aumentato di 2,5 punti rispetto al capitale effettivamente versato, senza che trovi applicazione il limite delle cooperative “diverse” del 50% degli utili prodotti.

Di seguito anche in questo caso, si schematizza la destinazione, obbligatoria o facoltativa, dell’utile di esercizio di 10.000 euro per una cooperativa sportiva a mutualità prevalente (valido per tutte le cooperative a mutualità prevalente in genere).

| Cooperative sportive a mutualità prevalente | Importi |

| 3% a fondi mutualistici (1) | 300 euro |

| 30% a riserva legale (2) | 3.000 euro |

| Ristorni ai soci (3): es. | 1.000 euro |

| Copertura perdite pregresse (4): es. | 500 euro |

| Aumento gratuito del Capitale sociale versato (5): es. | 500 euro |

| Dividendo ai soci (6): es. | 100 euro |

| A riserva indivisibile (7) tutto il residuo | 4.600 euro |

(1) destinazione imposta dall’articolo 11, L. 59/1992;

(2) destinazione imposta dall’articolo 2545-quater, cod. civ.;

(3) in base agli scambi mutualistici individualmente effettuati e con il limite dell’avanzo di gestione realizzato con i soci;

(4) destinazione in ogni caso prioritaria rispetto alla destinazione a favore dei soci;

(5) nel limite del coefficiente di variazione, rispetto all’anno precedente, comunicato dall’Istat;

(6) nel limite dell’interesse buoni postali del Tesoro + 2,5% sul capitale versato;

(7) come disposto dall’articolo 12, L. 904/1977, c.d. Legge Pandolfi.

Assenza dello scopo di lucro: la deroga del comma 4, articolo 8, D.Lgs. 36/2021

Gli stessi soggetti prima elencati, ovvero gli enti dilettantistici che assumono la forma di:

– società sportiva dilettantistica;

– cooperativa sportiva dilettantistica (sia a mutualità prevalente che “diversa”),

sono legittimati (comma 4, articolo 8) a rimborsare al socio il capitale effettivamente versato, eventualmente già rivalutato o aumentato, in occasione dell’uscita del socio dall’ente.

Viene per questi enti e data la loro natura giuridica, data prevalenza alle disposizioni del codice civile, che si applicano in deroga al divieto generalizzato per gli enti sportivi dilettantistici di rimborsare le somme versate, a titolo di quote associative, in occorrenza dello scioglimento individuale del rapporto.

Per le cooperative sportive il caso si può verificare certamente con maggiore frequenza rispetto alle Ssd, dato il principio della “porta aperta”.

Ne consegue che si applica l’articolo 2535, cod. civ., ovvero:

“La liquidazione della quota o il rimborso delle azioni ha luogo sulla base del bilancio dell’esercizio in cui si sono verificati il recesso, l’esclusione o la morte del socio.

La liquidazione della partecipazione sociale, eventualmente ridotta in proporzione alle perdite imputabili al capitale, avviene sulla base dei criteri stabiliti nell’atto costitutivo. (…)

Il pagamento deve essere fatto entro centottanta giorni dall’approvazione del bilancio. L’atto costitutivo può prevedere che, per la frazione della quota o le azioni assegnate al socio ai sensi degli articoli 2545 quinquies e 2545 sexies, la liquidazione o il rimborso, unitamente agli interessi legali, possa essere corrisposto in più rate entro un termine massimo di cinque anni.”

In buona sostanza, i punti su cui porre attenzione sono:

– la presenza di eventuali perdite pregresse o dell’esercizio in cui avviene il presupposto per il rimborso della quota sociale (recesso, esclusione o morte), che eventualmente azzerano le riserve presenti nel patrimonio netto della cooperativa e intaccano in parte il capitale sociale;

– i termini di pagamento, che scadono i 180 giorni successivi all’approvazione del bilancio relativo allo stesso esercizio oppure, per la parte di quota di capitale formata dall’attribuzione di dividendi o di ristorni, la possibilità di rateizzare in 5 anni con corresponsione di interessi di legge;

– gli eventuali tempi e modi più vincolanti disposti dall’atto costitutivo o dallo statuto.

Per completezza, il diritto al rimborso della quota sociale da parte del socio uscito (o degli eredi), si prescrive in 5 anni dal momento della sua costituzione (articolo 2949, cod. civ.).

Ecco uno schema di quanto sopra rappresentato.

| Cooperative sportive | Importi | Importi |

| Totale capitale sociale | 50.000 euro | 50.000 euro |

| Totale patrimonio netto anno 20xx | 100.000 euro | 30.000 euro |

| Di cui: perdite pregresse + perdite esercizio 20xx | 0 euro | 20.000 euro (-) |

| Quota capitale sociale socio recedente | 1.000 euro | 1.000 euro |

| – di cui: quota derivante da ristorni/dividendi | 600 euro | 600 euro |

| Quota rimborsabile | 1.000 euro | 600 euro (1) |

| – di cui: quota derivante da ristorni/dividendi | 600 euro | 360 euro (1) |

| Approvazione bilancio esercizio 20xx | 30 aprile 20xx+1 | 30 aprile 20xx+1 |

| Termine per il rimborso quota capitale sociale originario | 27 ottobre 20xx+1 | Uguale |

| Termine per il rimborso quota capitale sociale riferito a ristorni/dividendi | 27 ottobre 20xx+5 (in più rate, con interessi legali) | Uguale |

(1) ridotta in proporzione alle perdite imputabili al capitale.

Assenza dello scopo di lucro: misura ulteriore del comma 4-bis, articolo 8, D.Lgs. 36/2021

Ancora per gli enti sportivi dilettantistici che sono costituiti nella forma di società di capitali o di società cooperativa (con l’esclusione ancora una volta di quelle a mutualità prevalente), il Decreto correttivo ha previsto l’aumento della quota di utili distribuibili fino all’80% (sembrerebbe anche pari all’80% e non inferiore alla percentuale), come forma di incoraggiamento degli investimenti nell’attività di avviamento e promozione dello sport e delle attività motorie, per tutti quegli enti che gestiscono piscine, palestre o impianti sportivi in qualità di proprietari, conduttori o concessionari, sottoponendo però tale misura all’approvazione della Commissione UE.

Le implicazioni fiscali: la possibile perdita delle agevolazioni

Le cooperative sportive (nonché le Ssd) dovranno valutare l’opportunità di inserire o meno in statuto la parziale distribuzione di utili prevista ai commi 3, 4 e 4-bis, articolo 8 del Decreto.

Nel caso in cui si decidesse di andare in questa direzione, potrebbero venire meno le agevolazioni fiscali espressamente previste per i sodalizi sportivi dilettantistici.

Il tema, a oggi, non è certo e necessita di interpretazioni ufficiali. Di seguito si prova comunque a riassumere.

Se la cooperativa sportiva decidesse di non assumere la qualifica di ente del Terzo settore e quindi di non iscriversi al relativo Registro (Runts), per beneficiare dell’agevolazione fiscale della “de–commercializzazione” dei corrispettivi specifici (quote di abbonamento, rette, etc.) incassati da soci e tesserati, ex articolo 148, comma 3, Tuir (imposte dirette) e articolo 4, comma 4, D.P.R. 633/1972 (Decreto Iva), dovrà comunque prevedere statutariamente, e rispettare in concreto, le clausole previste dall’articolo 148, Tuir, tra le quali l’incedibilità della quota, la non rimborsabilità della stessa e la non distribuibilità assoluta degli utili di esercizio.

Pertanto, i punti di maggior rilievo da indicare in statuto per le cooperative sportive appaiono:

– la possibilità di procedere alla parziale distribuzione di utili e avanzi di gestione annuali, secondo le condizioni e i limiti di cui all’articolo 8, comma 3, D.Lgs. 36/2021;

– la possibilità di rimborsare al socio il capitale effettivamente versato ed eventualmente rivalutato o aumentato nei limiti di cui all’articolo 8, comma 3, D.Lgs. 36/2021.

La questione assume contorni poco rilevanti nelle cooperative a mutualità prevalente, dal momento che la tassazione diretta a esse applicabile gode delle peculiari agevolazioni settoriali che consentono di non considerare reddito imponibile buona parte dell’utile prodotto (riassumendo, il 60% per le cooperative di lavoro e il 35% per le cooperative di utenza), nonché dell’intera somma destinata a ristorno a favore dei soci.

A maggior ragione ciò vale per le cooperative “sociali” sportive, che entrano automaticamente nel mondo del Terzo settore come imprese sociali di diritto e vengono tassate sulla base di un reddito imponibile formato da una minima parte dell’utile di esercizio (il 3%).

Potrebbe, invece, essere opportuno fare una valutazione di convenienza sulle cooperative sportive “diverse”, le quali di norma usufruiscono della detassazione solo dell’ammontare di utile destinato alla riserva legale minima obbligatoria, ovvero il 30%, in ordine alle seguenti scelte:

– prevedere da statuto i soli limiti di cui all’articolo 8, comma 3, D.Lgs. 36/2021, il che farebbe assimilare ai fini fiscali la cooperativa sportiva “diversa” a una generica cooperativa “diversa”;

– prevedere da statuto il divieto assoluto di distribuzione degli utili ex articolo 148, comma 8, Tuir, il che consentirebbe la detassazione degli introiti (ricavi) da attività sportive svolte in diretta attuazione degli scopi istituzionali, effettuate verso pagamento di corrispettivi specifici nei confronti dei soci, oltre alla generica detassazione del 30% dell’utile, nonché la possibilità per cooperative che rientrano nei limiti dell’opzione per il regime fiscale agevolato di cui alla L. 398/1991.

Ma si può procedere a questa valutazione solo quando verranno forniti gli opportuni chiarimenti ufficiali in merito.