Rideterminazione delle partecipazioni: alla cassa il prossimo 15.11.2023

di Euroconference Centro Studi TributariNormativa di riferimento

L. 197/2022

Articolo 67 comma 1 lett. da a) a c-bis) Tuir

R.D. 2011/1934

Articolo 10 D.P.R. 602/1973

Articolo 7, comma 2, lett. ee), ff) e gg), D.L. 70/2011

- 448/2001.

L. 111/2023 articolo 5, comma 1, lettera h), numero 2

Articolo 67 comma 1 lettere c) e c-bis) del TUIR.

Documenti di Prassi

Circolare n. 27/E/2003

Circolare n. 81/E/2002

Circolare n. 35/E/2004

Circolare n. 47/E/2011

Circolare n. 12/E/2002

Circolare n. 28/E/2008

Circolare n. 1/E/2021

Circolare n. 1/E/2021

Circolare n. 32/E/2020

Risoluzione n. 23/E/2023

Giurisprudenza

Cassazione n. 10298/2019

Cassazione n. 5477/2010

Cassazione n. 16162/2016

Cassazione n. 385/2016

Cassazione n. 24057/2014

Cassazione n. 24953/2015

Cassazione n. 8349/2015

Cassazione n. 8350/2015

Premessa

Con la L. 197/2022 (Legge di bilancio 2023), è stata prorogata la possibilità di rivalutare le partecipazioni possedute all’ 1.1.2023, disponendo, rispetto alle analoghe misure adottate in passato:

- un significativo incremento dell’aliquota dell’imposta sostitutiva al 16% (rispetto all’14% prevista dall’ultima proroga dell’agevolazione).

- la possibilità di rideterminare, nel rispetto delle modalità di cui si dirà infra, anche il valore delle quote o dei diritti negoziati nei mercati regolamentati (o nei sistemi multilaterali di negoziazione) sempre posseduti all’1.1.2023.

Soggetti che possono rivalutare il costo delle partecipazioni

La rideterminazione del costo o del valore di acquisto delle partecipazioni è consentita solo per coloro che effettuano operazioni che possono generare redditi diversi come definiti nell’articolo 67, comma 1, lettere c) e c-bis), Tuir. Conseguentemente, possono accedere all’agevolazione in rassegna (circolare n. 12/E/2002):

- le persone fisiche, per operazioni che non rientrano nell’ambito dell’attività d’impresa;

- le società semplici (e i soggetti ad esse equiparate) ai sensi dell’articolo 5 Tuir;

- gli enti non commerciali, a condizione che l’operazione alla base del reddito non sia svolta nell’esercizio di impresa;

- i soggetti non residenti, per le plusvalenze ottenute dalla vendita a titolo oneroso di partecipazioni in società residenti in Italia, a meno che non vi siano disposizioni nelle Convenzioni contro le doppie imposizioni che ne escludano l’imponibilità in Italia.

Possono essere oggetto di rivalutazione, anche le partecipazioni:

- intestate ad una società fiduciaria, a condizione che il fiduciante – in qualità di effettivo proprietario della partecipazione – rientri tra i soggetti sopra indicati (circolare n. 28/E/2008).

- acquisite in regime di comunione dei beni da un solo coniuge. In tale circostanza, entrambi i coniugi devono pagare l’imposta sostitutiva per la quota che ognuno può attribuirsi, con possibilità di rideterminare esclusivamente il valore della parte di partecipazione riferibile a ciascun coniuge (circolare n. 1/E/2021).

Partecipazioni che possono essere oggetto di rideterminazione del valore

Sono considerate partecipazioni rivalutabili:

- le partecipazioni rappresentate da titoli (es. le azioni);

- le quote di partecipazione al capitale o al patrimonio di società che non sono rappresentate da titoli (es. le quote di Srl o di società di persone), ivi comprese le partecipazioni in una società semplice o in una società estera;

- i diritti o titoli che consentono di acquisire le partecipazioni (es. diritti di opzione, warrant o obbligazioni convertibili in azioni).

Requisito del possesso e perfezionamento dell’opzione

Per poter beneficiare della rivalutazione per il 2023, è necessario possedere la partecipazione alla data dell’1.1.2023. Il completamento dell’opzione è subordinato al pagamento dell’imposta sostitutiva del 16% entro il prossimo 15.11.2023 e, per le partecipazioni non quotate, dalla presentazione giurata della perizia di stima entro la stessa data.

- non possono usufruire dell’agevolazione, gli eredi o donatari di partecipazioni non quotate ottenute tramite successione o donazione dopo il 1/1/2023, a meno che il possessore della partecipazione abbia precedentemente conferito un mandato con rappresentanza per la preparazione della perizia e/o abbia effettuato il pagamento dell’imposta sostitutiva. Solo in questo caso, gli eredi potranno completare l’esecuzione del mandato e beneficiare del valore rideterminato delle partecipazioni ereditate (circolare n. 27/E/2003);

- la rideterminazione dei valori può essere effettuata solo con riferimento ai diritti di nuda proprietà e di usufrutto esistenti alla data dell’1.1.2023 (circolare n. 27/E/2003).

Aumenti di capitale gratuito o a pagamento

Per quanto riguarda gli aumenti di capitale avvenuti dopo l’1.1.2023, è importante specificare che le partecipazioni ricevute in seguito ad aumento di:

- capitale gratuito, possono essere rivalutate, poiché si tratta di una semplice conversione di riserve in capitale.

- capitale a pagamento, non possono essere rivalutate.

Le partecipazioni detenute:

- in una società che ha subito una trasformazione dopo l’1.1.2023 possono essere oggetto di rivalutazione;

- in una società beneficiaria di una scissione che è stata registrata nel Registro Imprese dopo l’1.1.2023, non possono essere oggetto di rideterminazione, poiché a quella data la proprietà riguardava solo la società scissa.

Partecipazioni non quotate

Per quanto riguarda le partecipazioni non quotate, entro il 15.11.2023 sarà necessario che:

- un professionista qualificato (es. un dottore commercialista) rediga e attesta la perizia di stima della partecipazione alla data di riferimento.

I professionisti abilitatati ad effettuare la perizia di stima delle partecipazioni sono:

- gli iscritti agli albi di dottori commercialisti, ragionieri e periti commerciali, nonché revisori legali dei conti;

- i periti regolarmente iscritti alle Camere di commercio, industria, artigianato e agricoltura, ai sensi del R.D. 2011/1934.

- il contribuente interessato versi l’imposta sostitutiva del 16% per l’intero importo o, nel caso di rateizzazione, limitatamente alla prima delle tre quote annuali di pari importo.

L’imposta sostitutiva del 16%

- si applica sull’intero valore risultante dalla perizia delle partecipazioni non quotate (e non solo sull’incremento di valore attribuito);

- si versa utilizzando il codice tributo “8055” denominato “Imposta sostitutiva delle imposte sui redditi per la rideterminazione dei valori di acquisto di partecipazioni non negoziate nei mercati regolamentati”.

La spesa sostenuta per la perizia di stima:

- è deducibile dal reddito d’impresa (della società) in cinque quote costanti a partire dall’esercizio in cui è stata sostenuta, se la perizia è stata commissionata dalla società (o associazione o ente) in cui si tiene la partecipazione;

- si aggiunge al costo di acquisto della partecipazione (in proporzione al costo effettivamente sostenuto da ciascun possessore), se la perizia è stata richiesta da tutti o da alcuni dei possessori delle azioni o quote rivalutate (articolo 5, comma 5, L. 448/2001).

Partecipazioni quotate

A norma del nuovo comma 1-bis, dell’articolo 5, L. 448 /2001, introdotto dalla L. 197/2022, per la rideterminazione del costo dei titoli, delle quote o dei diritti negoziati nei mercati regolamentati o nei sistemi multilaterali di negoziatori posseduti alla data dell’1.1.2023, occorre considerare il valore normale determinato sulla base della media aritmetica dei prezzi rilevati nel mese di dicembre 2023 secondo l’articolo 9, comma 4, lettera a), Tuir.

Tale valore deve essere soggetto all’imposta sostitutiva del 16%, la quale dovrà essere versata, utilizzando il codice tributo “8057” denominato “Imposta sostitutiva delle imposte sui redditi per la rideterminazione dei valori di acquisto di titoli, di quotazione o di diritti negoziati nei mercati regolamentati o nei sistemi multilaterali di negoziazione” (risoluzione n. 23/E/2023).

Versamento dell’imposta sostitutiva

L’imposta sostitutiva dovuta, nella misura sopra determinata, deve essere versata entro il 15.11.2023:

- dal soggetto possessore delle partecipazioni;

- con modello F24, tenendo conto che l’importo dovuto può essere compensato, in tutto o in parte, con crediti fiscali o contributivi disponibili;

- in un’unica soluzione, fatta salva la possibilità di frazionare l’importo dovuto in un massimo di tre rate annuali di pari importo.

In caso di opzione per il versamento rateale, entro la suddetta data del 15.11.2023 dovrà essere versata solo la prima rata. Le rate successive scadranno, rispettivamente, il 15.11.2024 (II Rata) e il 15.11.2025 (III rata) e dovranno essere maggiorate degli interessi del 3% annuo, a decorrere dal 15.11.2023.

È importante specificare che nell’ambito del modello F24, l’anno di riferimento da indicare è quello in cui si funzionalità i beni soggetti a rivalutazione, ovvero il 2023. Lo stesso criterio si applica nel caso in cui il pagamento venga rateizzato, dove l’anno di riferimento da indicare sarà sempre il 2023, anche per gli anni successivi.

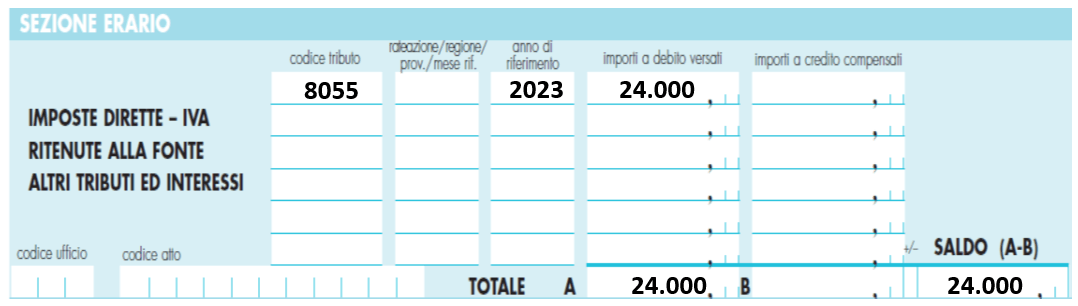

Esempio di compilazione del modello F24

Il sig. Luca Gialli ha effettuato, nel febbraio 2023, la rivalutazione delle partecipazioni dallo stesso possedute alla data dell’1.1.2023, pari al 50% del capitale della società Alfa Srl. Di seguito i principali dati per la liquidazione dell’imposta sostitutiva nel modello F24:

- costo storico della partecipazione: euro 50.000;

- valore di perizia della quota di partecipazione del socio Luca Gialli (50% del patrimonio di Alfa Srl): euro 150.000

- imposta sostitutiva = euro 24.000 = (euro 150.000 x 16%)

- modalità di pagamento: unica soluzione

Scomputo o rimborso dell’imposta sostitutiva già versata

L’articolo 7, comma 2, lett. ee), ff) e gg), D.L. 70/2011, ha previsto, a favore dei contribuenti che intendono ricorrere più volte alla rideterminazione delle partecipazioni, la possibilità di scomputare l’imposta sostitutiva precedentemente versata da quella dovuta avvalendosi nuovamente del regime.

Più precisamente, è stato previsto che tali soggetti possono:

- sottrarre dall’imposta sostitutiva dovuta per la nuova rivalutazione, l’importo relativo all’imposta sostitutiva già versata;

- effettuare una nuova rideterminazione, anche nel caso in cui la seconda perizia giurata di stima riporta un valore inferiore a quello risultante dalla perizia precedente.

Peraltro, se il contribuente, in relazione alla precedente rivalutazione, si era avvalso della rateizzazione dell’imposta sostitutiva dovuta, non deve più versare la rata o le rate, non ancora scadute, relative ad una precedente rivalutazione (circolare n. 47/E/2011).

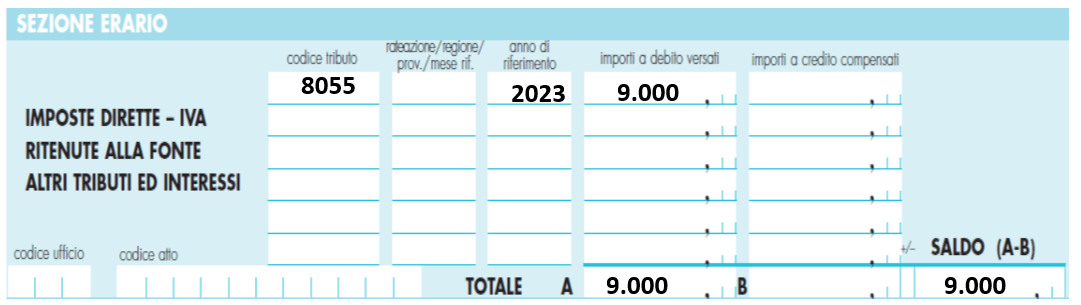

Esempio

Il signor Luca Bianchi è proprietario di una partecipazione posseduta nel 2006 al costo storico di euro 10.000.

Il valore della suddetta partecipazione era già stato rideterminato nel 2022 in euro 50.000, previo pagamento, in unica soluzione, dell’imposta sostitutiva, nella misura all’epoca vigente del 14%, pari a euro 7.000 = (euro 50.000*14%).

Il signor Bianchi ha deciso di aderire alla rivalutazione riproposta dalla Legge di stabilità 2023, incrementando il costo d’acquisto della partecipazione al maggior importo di euro 100.000 e determinando l’imposta sostitutiva dovuta nel 2023 quale differenza tra:

- l’importo ottenuto applicando l’aliquota del 16% sul nuovo valore di perizia euro 16.000 = (euro 100.000 * 16%) e;

- l’imposta già versata con la prima rivalutazione (euro 7.000).

L’imposta dovuta, pari ad euro 9.000 = (euro 16.000 – euro 7.000) è stata versata in un’unica soluzione in data 10.10.2023.

Rimborso dell’imposta versata in precedenti rivalutazioni

In alternativa alla compensazione, ai contribuenti che non aderiscono al meccanismo dello scomputo, è riconosciuta la possibilità di richiedere il rimborso di quanto già versato per effetto della precedente rivalutazione, nel rispetto delle seguenti condizioni:

- la richiesta va presentata entro 48 mesi dal pagamento dell’imposta (o della prima rata);

- il termine di decadenza, per la richiesta di rimborso, decorre dalla data di versamento dell’imposta pagata in occasione della nuova rivalutazione, o della prima rata;

- l’ammontare del rimborso in nessun caso potrà essere superiore all’importo dovuto in base all’ultima rivalutazione eseguita.

Non hanno diritto al rimborso dell’imposta sostitutiva:

- gli eredi di un contribuente che, prima del decesso, aveva già rivalutato i valori di acquisto delle partecipazioni non quotate, ai sensi dell’articolo 5 L. 448/2001 prima del decesso (sentenza n. 10298/2019.

- I contribuenti che, in sede di determinazione delle plusvalenze realizzate, non abbiano tenuto conto del valore rideterminato. In tal caso, gli stessi sono comunque tenuti a completare il versamento rateale, qualora si siano avvalsi di tale facoltà.

Irrevocabilità dell’opzione

L’opzione per la rideterminazione del costo o del valore di acquisto delle partecipazioni è una scelta definitiva da parte del contributore che l’ha effettuata (circolare n. 47/E/2011 e circolare n. 35/E/2004).

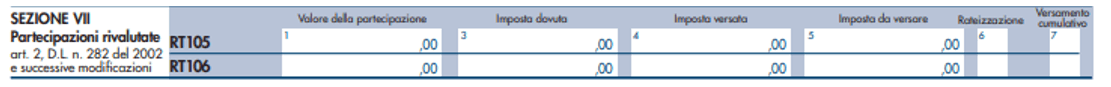

L’indicazione nel modello Redditi 2024

Le persone fisiche, le società semplici e gli enti non commerciali che nell’anno 2023 aderiranno alla rideterminazione del costo fiscale delle partecipazioni sono tenuti a darne comunicazione nel Quadro RT sezione VII (righi da RT 105 a RT 106) del modello Redditi 2024 PF.

I contribuenti che, per la propria dichiarazione dei redditi scelgono di utilizzare il Modello 730/2024, al fine di segnalare l’adesione alla procedura di rivalutazione e l’imposta sostitutiva dovuta, sono tenuti all’invio del modello Redditi 2024 PF che, in tale evenienza, sarà costituito solo dal quadro RM e dal frontespizio (circolare n. 27/E/2003).

L’omessa indicazione nel modello Redditi 2024 PF dei dati relativi alla rideterminazione effettuata nel 2023, costituisce una violazione formale, alla quale si rendono applicabili le sanzioni previste dall’articolo 8, comma 1, D.Lgs. 471/1997, con un minimo di 250 euro fino ad un massimo di 2.000 euro, mentre restano impregiudicati gli effetti della rideterminazione effettuata, in quanto l’opzione per la rideterminazione dei valori si perfeziona con il versamento dell’intero importo dell’imposta sostitutiva ovvero, in caso di pagamento rateale, con il versamento della prima rata (circolare 1/E/2013).

Novità della L. 111/2023: rivalutazione delle partecipazioni e dei terreni a regime

L’articolo 5, comma 1, lettera h), numero 2, L. 111/2023, prevede l’implementazione di un’imposta sostitutiva per la rivalutazione del valore fiscale delle partecipazioni e dei terreni, compresi quelli edificabili. È anche possibile stabilire aliquote differenziate in base al periodo di possesso del bene.

Questa disposizione mira a introdurre in modo stabile la normativa originariamente introdotta con la Legge 448/2001 e riproposta negli anni successivi.

Valutazione di convenienza della rivalutazione delle partecipazioni

Quando si rivaluta il costo o il valore di acquisto delle partecipazioni, è importante considerare il possibile risparmio fiscale che potrebbe derivare dalla successiva vendita di tali attività. In altre parole, in caso di cessione delle partecipazioni, sarà necessario confrontare il carico fiscale totale, tenendo conto del fatto che:

- l’imposta sostitutiva del 16%, dovuta per l’affrancamento secondo gli articoli 5 e 7 della Legge 448/2001, si calcola sul valore stabilito dalla perizia.

- l’imposta sostitutiva del 26% si calcola sull’importo della plusvalenza di natura finanziaria realizzata.

| Esempio convenienza imposizione sostitutiva | |

| Costo di acquisto | euro 50.000 |

| Valore di perizia all’1.1.2023 | euro 200.000 |

| Prezzo di vendita | euro 200.000 |

| Imposizione ordinaria | · Plusvalenza imponibile: euro 150.000 = (euro 200.000- euro 50.000) · Imposta sulla plusvalenza: euro 39.000= (euro 150.000*26%) · Prelievo fiscale: euro 39.000 |

| Imposizione sostitutiva | · Imposta sostitutiva per l’affrancamento: euro 32.000 = euro 200.000*16% · Plusvalenza imponibile: euro 0 = (euro 200.000 – euro 200.000) · Prelievo fiscale: euro 32.000 |

| Esempio convenienza imposizione ordinaria | |

| Costo di acquisto | euro 140.000 |

| Valore di perizia all’1.1.2023 | euro 200.000 |

| Prezzo di vendita | euro 200.000 |

| Imposizione ordinaria | · Plusvalenza imponibile: euro 60.000 = (euro 200.000- euro 140.000) · Imposta sulla plusvalenza: euro 15.600 = (euro 60.000*26%) · Prelievo fiscale: euro 15.600 |

| Imposizione sostitutiva | · Imposta sostitutiva per l’affrancamento: euro 32.000= euro 200.000*16% · Plusvalenza imponibile: euro 0 = (euro 200.000 – euro 200.000) · Prelievo fiscale: euro 32.000 |