La regolarizzazione del magazzino: adempimenti contabili e dichiarativi

di Mauro MuracaSulla falsa riga di quanto già previsto in passato con la L. 488/1999, l’articolo 1, comma da 78 a 85, L. 213/2023 (Legge di bilancio 2024) ha riproposto, a favore dei soli esercenti attività di impresa che non adottano i princìpi contabili internazionali (Ias/Ifrs), la possibilità di regolarizzare le esistenze iniziali di magazzino alla data dell’1.1.2023, determinandone la corretta valutazione alla situazione di giacenza effettiva.

Rimanenze di magazzino regolarizzabili

Possono essere regolarizzabili, le esistenze iniziali di cui all’articolo 92, Tuir, che rinvia ai beni indicati all’articolo 85, comma 1, lett. a) e b), Tuir, vale a dire:

- i beni al cui scambio è diretta l’attività dell’impresa (merci);

- le materie prime e sussidiarie;

- i semilavorati;

- gli altri beni mobili, esclusi quelli strumentali, acquistati o prodotti per essere impiegati nella produzione.

Non sono interessate, invece, dalla regolarizzazione in esame:

- le esistenze iniziali relative alle opere, forniture e servizi di durata ultrannuale, di cui all’articolo 93, Tuir;

- le commesse di durata inferiore ai 12 mesi (non ancora ultimate al termine dell’esercizio) e che sono valutate in base alle spese sostenute, a norma dell’articolo 92, comma 6, Tuir.

Le modalità di regolarizzazione del magazzino

Si può procedere all’adeguamento delle esistenze iniziali di magazzino mediante:

- l’eliminazione delle esistenze iniziali di quantità o valori superiori a quelli effettivi;

Le rimanenze possono risultare superiori a quelle effettive in caso di sovrastima del magazzino, al fine di “occultare” eventuali perdite di esercizio, ovvero per celare presunte “vendite in nero”.

- l’iscrizione delle esistenze iniziali in precedenza omesse.

Le esistenze inziali possono risultare inferiori (per valori o quantità) rispetto a quelle effettive, a causa della mancata contabilizzazione dei costi di acquisto.

L’adeguamento può riguardare ipotesi di eliminazione di talune esistenze e contemporaneamente l’iscrizione di altre esistenze iniziali.

Eliminazione esistenze iniziali

La procedura di regolarizzazione del magazzino consente, previo versamento dell’Iva e di un’imposta sostitutiva (dell’Irpef, dell’Ires e dell’Irap):

- di eliminare le quantità fisiche dei beni risultanti dalla contabilità in misura superiore a quelle effettive ovvero;

- di ridurre i costi unitari di valutazione dei beni effettivamente esistenti in magazzino, poiché superiori a quelli effettivi.

L’Iva da versare per la regolarizzazione del magazzino è determinata applicando l’aliquota media riferibile all’anno 2023 all’ammontare che si ottiene moltiplicando il valore eliminato per un coefficiente di maggiorazione specifico per ogni attività (che verrà determinato da un Decreto dirigenziale di prossima pubblicazione).

Il costo dell’adeguamento Iva è determinato applicando l’aliquota media Iva per il 2023 all’ammontare dei ricavi presunti, che si ottiene moltiplicando il valore eliminato per il coefficiente di maggiorazione stabilito per ciascuna attività.

Esempio

· Attività esercitata: commercio al dettaglio di abbigliamento

· Valore contabile esistenze iniziali 1.1.2023: 40.000 euro = (n. 400 unità x 100 euro cad);

· Valore effettivo esistenze iniziali 1.1.2023: 30.000 euro = (n. 300 unità x 100 euro cad).

· Importo da eliminare = (valore contabile – valore effettivo) = (euro 40.000 – euro 30.000) = euro 10.000.

· Coefficiente di maggiorazione previsto per la previgente disciplina (l. 488/1999): 1,20

· Ricavi presunti = (importo da eliminare x coefficiente di maggiorazione) = (euro 10.000 x 1,20) = euro 12.000

· Aliquota media 2023: 22%

· Iva da versare = (ricavi presunti x aliquota media 2023) = (euro 12.000 x 22%) = 2.640 euro

L’imposta sostitutiva dell’Irpef, Ires e Irap, si determina, invece, applicando l’aliquota del 18% alla differenza tra:

- il valore eliminato moltiplicato per il coefficiente di maggiorazione e;

- il valore del bene eliminato.

Esempio

· Imposta sostitutiva Ires/Irpef e Irap: 18%

· Base imponibile imposta sostitutiva = (ricavi presunti – importo da eliminare) = (euro 12.000 – euro 10.000) = euro 2.000;

· Imposta sostitutiva: (Base imponibile imposta sostitutiva x 18%) = (euro 2.000 x 18%) = euro 360;

· Costo regolarizzazione del magazzino: (Iva da adeguamento + costo sostitutiva) = (euro 2.640 + euro 360) = euro 3.000

L’imposta sostitutiva del 18% è indeducibile dalle imposte sui redditi (e relative addizionali) nonché dall’Irap.

Iscrizione esistenze iniziali

La regolarizzazione di un magazzino sottostimato, ovvero che presenta esistenze iniziali inferiori (per valori o quantità) rispetto a quanto rilevato in contabilità, comporta unicamente il versamento dell’imposta sostitutiva del 18 % sul nuovo valore iscritto e nessun versamento è richiesto a titolo di Iva, la quale si presume andata “persa”, stante la mancata contabilizzazione del documento di acquisto. Inoltre, non assume rilevanza il coefficiente di maggiorazione.

Inoltre, non assume rilevanza il coefficiente di maggiorazione, ai fini della determinazione della base imponibile su cui applicare l’imposta sostitutiva del 18%.

Esempio

· Attività esercitata: commercio al dettaglio di abbigliamento

· valore contabile esistenze iniziali 1.1.2023: 40.000 euro = (n. 400 X 100 EURO cad.)

· valore effettivo esistenze iniziali 1.1.2023: 60.000 euro = (n. 600 X 100 EURO cad.)

· Importo da iscrivere = (valore effettivo – valore contabile) = (euro 60.000 – euro 40.000) = euro 20.000

· Imposta sostitutiva Ires/Irpef e Irap: 18%

· Base imponibile imposta sostitutiva = importo da iscrivere = euro 20.000

· Imposta sostitutiva: (Base imponibile imposta sostitutiva x 18%) = (euro 20.000 x 18%) = euro 3.600

· Costo regolarizzazione del magazzino: = costo sostitutiva = euro 3.600

Profili contabili della regolarizzazione del magazzino

Sotto il profilo prettamente contabile, il maggiore o minore valore di magazzino esistente alla data dell’1.1.2023 (rispetto a quello indicato in sede di apertura dei conti), deve essere rilevato nel bilancio dell’esercizio chiuso al 31.12.2023.

Nelle more della precedente disciplina di regolarizzazione, contemplata dalla L. 488/1999, l’Agenzia delle entrate ha affermato che la rappresentazione contabile è “libera” da un punto di vista fiscale (circolare n. 115/E/2000), mentre la dottrina si era espressa differentemente, dando preferenza al passaggio a conto economico:

- rilevando sopravvenienze attive (o passive) per operare la correzione;

- imputando l’impatto reddituale della stessa, all’esercizio in cui si procedeva alla correzione stessa.

L’operazione avrebbe generato, infatti, una diminuzione di patrimonio netto, ma non un onere fiscalmente deducibile, comportando una variazione in aumento in sede di dichiarazione dei redditi, pari all’importo transitato a conto economico per effetto dell’eliminazione delle esistenze di magazzino.

Per quanto concerne la procedura di regolarizzazione del magazzino riproposta dalla Legge di Bilancio 2024, è ammesso anche il ricorso ai criteri contabili introdotti di recente dal principio contabile OIC 29 in materia di correzione di errori contabili, atteso che l’adeguamento non è causato da un cambiamento di principi contabili, ma dall’esistenza di dati di bilancio originariamente esposti sulla base di una non corretta applicazione delle norme.

La rappresentazione contabile della regolarizzazione del magazzino

Ricondotta la fattispecie della regolarizzazione del magazzino (ex L. 213/2023) nell’ambito applicativo del citato principio contabile OIC 29, occorre stabilire se l’errore commesso nella sopravalutazione o sottovalutazione delle rimanenze finali è qualificabile, o meno, come errore “rilevante“, poste le differenti modalità di rilevazione contabile.

Infatti, solo in caso di errore non rilevante è possibile utilizzare il passaggio a conto economico, e nel caso in oggetto – in cui si parla di sottovalutazione o sopravalutazione del magazzino – è pacifico che non si è in presenza di un errore irrilevante, bensì di un errore rilevante.

Pertanto, l’importo della rettifica (in meno o in più) apportata alle esistenze iniziali deve essere iscritta sul saldo di apertura del Patrimonio netto del bilancio dell’esercizio in corso al 30.9.2023, vale a dire dell’esercizio in cui si individua l’errore. In altre parole, la correzione non può che indirizzarsi al patrimonio netto o, meglio, alle riserve di utili che sussistono alla data dell’1.1.2023 (primo giorno del periodo in cui avviene la correzione).

In particolare, il patrimonio netto di apertura dell’esercizio chiuso al 31.12.2023 dovrà essere:

- ridotto, nell’ipotesi di eliminazione di esistenze iniziali di quantità o valori superiori a quelli effettivi, ovvero;

- aumentato, in caso di iscrizione di esistenze iniziali in precedenza omesse.

Incremento del magazzino: scritture contabili

Il principio contabile OIC 29 suggerisce di movimentare, con priorità, le riserve di utili, ovvero altre riserve del patrimonio netto se più appropriata. In presenza di un magazzino sottostimato, la correzione non potrà certamente tradursi nella creazione di una riserva di capitale (poiché l’errore non dipende da una mancata contabilizzazione di apporti dei soci), ma più propriamente di una riserva di utili.

Si tratta di una riserva che, pur non avendo scontato alcuna imposizione “ordinaria” (l’imposizione è rappresentata dalla imposta sostitutiva del 18%), non va considerata in sospensione di imposta, ma una ordinaria riserva di utili che, se generata da società di capitali, avrà quale naturale conseguenza la tassazione in capo ai soci se distribuita.

La scrittura contabile alla data dell’1.1.2023 sarà la seguente:

| Esistenze iniziali | A | Riserve di utili |

Riduzione del magazzino: scritture contabili

In presenza di un magazzino sovrastimato, rispetto alle giacenze effettive, occorrerà far recepire la regolarizzazione tramite una necessaria riduzione di patrimonio netto che deve essere imputata prima di tutto alle riserve di utile e, in caso di incapienza, alle altre riserve.

Questa correzione di regola ha come contropartita l’emersione di un debito (ipotesi che si verifica quando viene rilevato, ora per allora, un componente negativo non contabilizzato), mentre nel caso in esame la contropartita dovrebbe essere proprio il magazzino iniziale.

La scrittura contabile all’1.1.2023 sarà la seguente:

| Riserve di utili | A | Esistenze iniziali |

Resta inteso che, dal momento che la correzione non transita a Conto economico, nessuna variazione (in aumento o in diminuzione) dovrà essere operata nella dichiarazione relativa al periodo d’imposta in cui viene corretto l’errore (modelli Redditi 2024 e modello Irap 2024), al fine di neutralizzare la componente reddituale irrilevante.

Termini di versamento dell’imposta sostitutiva

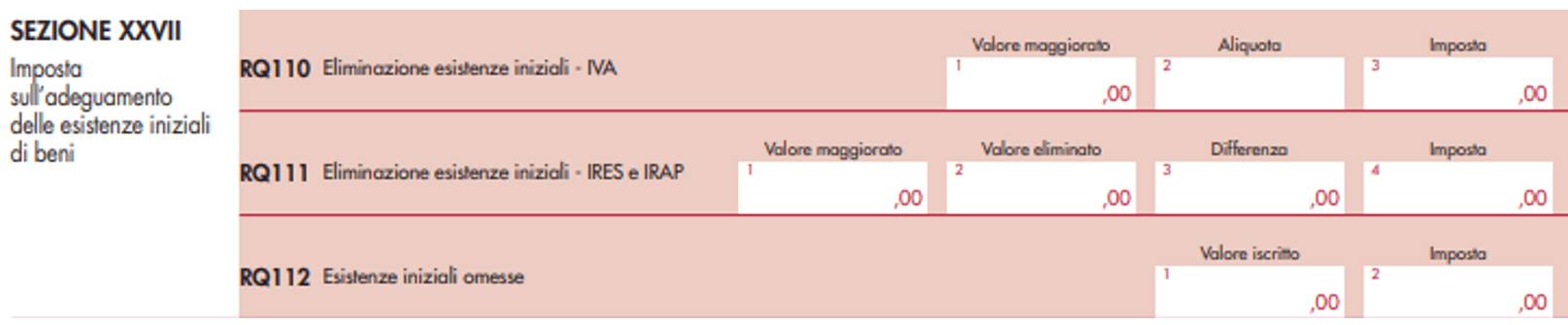

L’adeguamento delle rimanenze deve essere richiesto all’interno della dichiarazione dei redditi relativa al periodo di imposta in corso al 30.9.2023. Conseguentemente, gli elementi posti a base della regolarizzazione devono essere indicati nelle apposite sezioni del quadro RS del modello Redditi 2024, in relazione al periodo di imposta 2023. In particolare, occorrerà compilare la sezione XXVII del quadro RQ righi da RQ110 a RQ 112 rubricato “imposta sull’adeguamento delle esistenze iniziali di beni”

Le imposte dovute devono essere versate in due rate di pari importo. In particolare:

Le imposte dovute devono essere versate in due rate di pari importo. In particolare:

- la prima rata (pari al 50%), entro il termine previsto per il versamento del saldo delle imposte sui redditi relative al periodo di imposta 2023, ovvero entro il prossimo 30.6.2024 (soggetti solari);

- la seconda rata (pari al 50%), entro il termine di versamento della seconda o unica rata dell’acconto delle imposte sui redditi relativa al periodo di imposta 2024, ovvero entro il prossimo 30.11.2024 (soggetti solari).

In caso di mancato pagamento delle imposte nei termini, consegue l’iscrizione a ruolo a titolo definitivo delle somme non pagate, nonché di sanzioni e interessi conseguenti all’adeguamento effettuato.

Effetti della regolarizzazione

L’adeguamento delle rimanenze non rileva ai fini sanzionatori di alcun tipo. In particolare:

- i valori risultanti dalle variazioni sono riconosciuti, a decorrere dal periodo di imposta in corso al 30.9.2023, sia ai fini civilistici sia ai fini fiscali;

- i valori iscritti o eliminati non possono essere utilizzati ai fini dell’accertamento relativo a periodi di imposta precedenti a quello in corso al 30.9.2023.

L’adeguamento non ha rilevanza, inoltre, sui processi verbali di constatazione consegnati e sugli accertamenti notificati fino alla data di entrata in vigore della disposizione.