Locazione immobili strumentali: guida al regime impositivo Iva/registro

di Mauro Muraca

Il regime Iva della locazione dei fabbricati strumentali

A decorrere dal 26.6.2012, in base al novellato articolo 10, comma 1, n. 8), D.P.R. 633/1972, tutte le locazioni aventi ad oggetto immobili strumentali sono state assoggettate alla regola generale dell’esenzione da Iva, con la possibilità per ciascun locatore (soggetto passivo Iva):

- di optare per l’applicazione dell’imposta nel relativo contratto di locazione;

- con l’obbligo di mantenere il regime di imponibilità Iva per tutta la durata del contratto.

| LOCAZIONE FABBRICATI STRUMENTALI DAL 26.6.2012 | |||

| locatore | tipologia di conduttore | Regime Iva | |

|

Qualsiasi soggetto passivo Iva |

Chiunque |

Regime naturale Iva:

ESENZIONE |

|

| IMPONIBILI IVA SU OPZIONE

(aliquota Iva 22%) |

|||

Diversamente a quanto prescritto per le imposte sui redditi, per la nozione di strumentalità nell’ambito della disciplina Iva, rileva esclusivamente il criterio oggettivo fondato sulle caratteristiche urbanistiche del fabbricato (c.d. “strumentalità per natura”) e non la specifica utilizzazione del fabbricato da parte dell’impresa che lo utilizza (c.d. “strumentalità per destinazione”).

Ai fini Iva, non importa che il fabbricato costituisca (o meno) un bene alla cui produzione o scambio è diretta l’attività dell’impresa, ma solo ed esclusivamente la classificazione catastale che è stata assegnata allo stesso.

Pertanto, se un fabbricato di categoria catastale “A/3” è utilizzato effettivamente per lo svolgimento di un’attività d’impresa (es. sede legale o amministrativa di una società) o attività professionale (es. studio legale o studio commerciale), tale immobile sarà sempre e comunque considerato di tipo abitativo ai fini Iva.

Pertanto, se un fabbricato di categoria catastale “A/3” è utilizzato effettivamente per lo svolgimento di un’attività d’impresa (es. sede legale o amministrativa di una società) o attività professionale (es. studio legale o studio commerciale), tale immobile sarà sempre e comunque considerato di tipo abitativo ai fini Iva.

Aliquota Iva applicabile alle locazioni di fabbricati strumentali

Le locazioni di fabbricati strumentali imponibili ad Iva su opzione sono sempre soggette all’aliquota ordinaria, attualmente vigente nella misura del 22%, senza alcuna possibilità di poter invocare l’aliquota Iva ridotta del 10%, contemplata dal n. 127-duodevicies della Tabella A, Parte III, allegata al D.P.R. 633/1972.

L’aliquota agevolata è applicabile, infatti, alle sole locazioni di immobili abitativi e di alloggi sociali per i quali sia stata espressa, nel contratto di locazione, l’opzione per l’imponibilità ad Iva, a norma dell’articolo 10, comma 1, n. 8), D.P.R. 633/1972.

L’aliquota agevolata è applicabile, infatti, alle sole locazioni di immobili abitativi e di alloggi sociali per i quali sia stata espressa, nel contratto di locazione, l’opzione per l’imponibilità ad Iva, a norma dell’articolo 10, comma 1, n. 8), D.P.R. 633/1972.

| Locazione immobili strumentali: tabella di sintesi | |

| Locatore | Iva |

|

Soggetto Iva |

Imponibile per opzione Iva

(aliquota IVA 22%) |

| Esente iva in assenza di opzione | |

Modalità di esercizio dell’opzione imponibilità Iva

L’opzione per l’imponibilità Iva dei canoni di locazione:

- è vincolante per tutta la durata del contratto di locazione (circolare n. 22/E/2013);

- deve essere “espressamente manifestata” nel contratto di locazione, così come previsto dall’articolo 10, comma 1, n. 8), D.P.R. 633/1972.

ESEMPIO

Si riporta un fac-simile di clausola di opzione (per l’imponibilità Iva) da riportare nel contratto di locazione: “Si specifica che il presente contratto di locazione ha per oggetto un bene immobile strumentale che, per sue caratteristiche, non è suscettibile di diversa utilizzazione senza radicali trasformazioni, censito nella categoria catastale … Pertanto, a norma dell’articolo 10, comma 1, n. 8, D.P.R. 633/1972, il locatore espressamente dichiara di volersi avvalere, per tutta la durata del contratto di locazione, dell’opzione per il regime di imponibilità Iva”.

Secondo quanto precisato dalla giurisprudenza di legittimità, la previsione legale della necessità di una “dichiarazione espressa” per l’assoggettamento del rapporto ad Iva (da inserire nel contratto di locazione) “deroga alla previsione generale di cui al D.P.R. 442/97 (che contempla la possibilità di esprimere tacitamente le opzioni Iva). Per tale motivo, non è possibile ritenersi validamente espressa “per fatti concludenti” l’opzione per l’imponibilità Iva dei canoni di locazione, ove, semplicemente, nel contratto sia indicata la misura dei canoni “oltre Iva al 22%”, in quanto l’articolo 10, comma 1, n. 8, D.P.R. 633/1972, richiede che l’opzione per l’imponibilità dei canoni sia espressa formalmente in atto, così escludendo che possa essere ammessa una opzione per fatti concludenti o implicita” (Cassazione n. 30600/2018).

È possibile esercitare l’opzione per l’imponibilità Iva, anche in costanza di una locazione esente, qualora si verifichi il subentro di un terzo nella figura del locatore.

Questo è il tipico caso in cui, nelle more di una locazione esente, l’immobile venga ceduto ad un nuovo soggetto passivo Iva che:

Questo è il tipico caso in cui, nelle more di una locazione esente, l’immobile venga ceduto ad un nuovo soggetto passivo Iva che:

· si sostituisce naturalmente al locatore precedente;

· intende assoggettare ad Iva i canoni di locazione (che incasserà a decorrere dalla data del subentro nel contratto di locazione).

La facoltà di esercitare, nel contratto di locazione o successivamente (in caso di subentro di un nuovo locatore), l’opzione per l’imponibilità Iva dei canoni di affitto, ovvero di mantenere il regime naturale dell’esenzione (in assenza di opzione), deve essere attentamente valutata dal locatore, poiché la decisione per il regime naturale dell’esenzione potrebbe creare importanti problematiche sotto il profilo della disciplina del pro – rata di detraibilità, di cui all’articolo 19, comma 5, D.P.R. 633/1972, secondo cui chi svolge sia un’attività che dà luogo a operazioni soggette a Iva (o a queste assimilate), sia un’attività che dà luogo ad operazioni esenti da imposta, deve operare la detrazione Iva in base c.d. meccanismo del pro-rata.

Conseguentemente, un soggetto passivo Iva che svolge sia un’attività imponibile che una attività esente, non è tenuto ad effettuare alcuna distinzione in merito agli acquisti di beni e di servizi, a seconda della loro destinazione in operazioni imponibili o in operazioni esenti, poiché l’imposta detraibile è determinata applicando il pro-rata a tutta l’imposta assolta sugli acquisti.

Conseguentemente, un soggetto passivo Iva che svolge sia un’attività imponibile che una attività esente, non è tenuto ad effettuare alcuna distinzione in merito agli acquisti di beni e di servizi, a seconda della loro destinazione in operazioni imponibili o in operazioni esenti, poiché l’imposta detraibile è determinata applicando il pro-rata a tutta l’imposta assolta sugli acquisti.

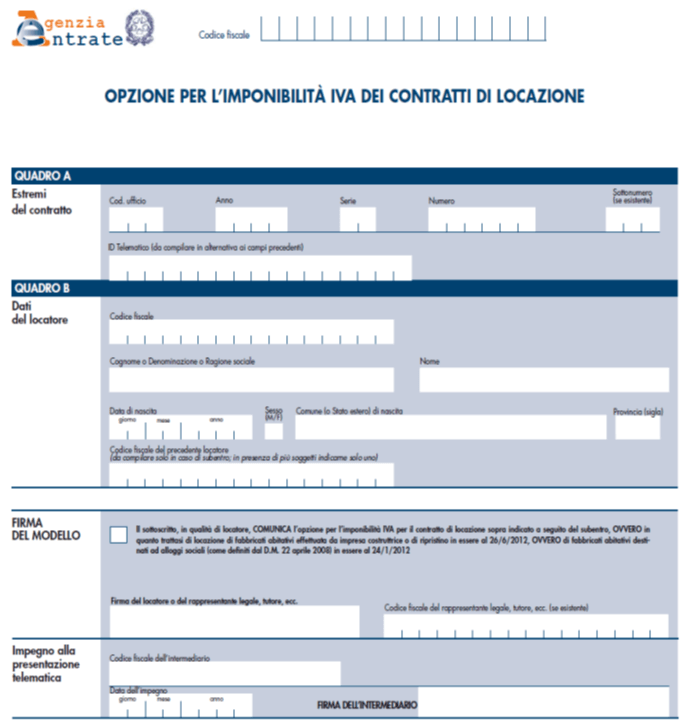

Al fine di ovviare alle problematiche inerenti al pro-rata di detraibilità, il nuovo locatore può modificare il regime Iva applicato al contratto di locazione, utilizzando il modello “Opzione per l’imponibilità Iva dei contratti di locazione”:

- approvato con provvedimento direttoriale n. 92492/2013.

- da trasmettersi, in via telematica, direttamente o tramite gli intermediati abilitati di cui all’articolo 3, comma 3, D.P.R. 322/1998, ovvero attraverso gli intermediari abilitati alla trasmissione dei contratti di locazione, ai sensi dell’articolo 15, D.M. 31.7.1998.

Resta naturalmente inteso che l’opzione per l’imponibilità esercitata nel contesto del suddetto modello, sarà vincolante per tutta la durata residua del contratto.

Resta naturalmente inteso che l’opzione per l’imponibilità esercitata nel contesto del suddetto modello, sarà vincolante per tutta la durata residua del contratto.

Caso particolare: cambio destinazione d’uso

Con la risoluzione n. 364/E/2007, l’Agenzia delle entrate aveva chiarito che, per i contratti di locazione finanziaria in corso di esecuzione, relativi ad immobili abitativi, il cambio di destinazione d’uso e il mutamento della categoria catastale dell’immobile avrebbe comportato anche la modifica del regime applicabile ai fini dell’Iva (e delle imposte indirette).

Conseguentemente, per effetto del cambio di destinazione degli immobili, divenuti strumentali, risultava possibile esercitare l’opzione per l’imponibilità Iva, previa:

Conseguentemente, per effetto del cambio di destinazione degli immobili, divenuti strumentali, risultava possibile esercitare l’opzione per l’imponibilità Iva, previa:

· integrazione del contratto di leasing, evidenziando la modifica della categoria catastale e manifestando l’opzione per il regime Iva;

· registrazione di un contratto integrativo, allegando il contratto originario, entro il termine di 30 giorni dall’avvenuto cambio di destinazione.

Mutuando i chiarimenti resi nel citato documento di prassi, è possibile sostenere che, se il fabbricato abitativo oggetto del contratto di locazione, nelle more della locazione, dovesse subire un cambio di destinazione d’uso, con conseguente ri-accatastamento in una delle categorie catastali proprie dei fabbricati strumentali (gruppi, B, C, D, E, A/10), il locatore potrebbe invocare l’opzione per l’applicazione dell’Iva, registrando un contratto integrativo dell’originario atto di locazione, entro 30 giorni dalla sua stipula .

Non è chiaro, però, se il locatore, in luogo della registrazione di un contratto integrativo, possa utilizzare il modello “Opzione per l’imponibilità Iva dei contratti di locazione”, approvato con il citato provvedimento n. 92492/2013.

Non è chiaro, però, se il locatore, in luogo della registrazione di un contratto integrativo, possa utilizzare il modello “Opzione per l’imponibilità Iva dei contratti di locazione”, approvato con il citato provvedimento n. 92492/2013.

Locazione immobili strumentali ed imposta di registro

Ai sensi dell’articolo 17, comma 1, D.P.R. 131/1986, i contratti di locazione di beni immobili devono essere presentati per la registrazione entro 30 giorni dalla data della loro stipulazione, a prescindere dalla soggettività passiva Iva o meno delle parti contrattuali o da altre caratteristiche oggettive o soggettive.

Se è prevista, invece, una data di decorrenza anteriore alla data della stipula, il contratto deve essere registrato entro 30 giorni dalla data di decorrenza (e non di stipula), in ossequio alle norme relative alla registrazione del contratto verbale (risoluzione n. 154/E/2003).

Se è prevista, invece, una data di decorrenza anteriore alla data della stipula, il contratto deve essere registrato entro 30 giorni dalla data di decorrenza (e non di stipula), in ossequio alle norme relative alla registrazione del contratto verbale (risoluzione n. 154/E/2003).

Nessun obbligo di registrazione sussiste, invece, ai sensi dell’articolo 2-bis della Tariffa, Parte II D.P.R. 131/1986, per i contratti di locazione stipulati mediante scrittura privata non autenticata aventi una durata non superiore a 30 giorni complessivi nel corso dell’anno.

A questo proposito, al fine di evitare che vengano simulate delle interruzioni volte a non superare il limite massimo di durata della locazione (non superiore a 30 giorni), l’Agenzia delle entrate ha precisato che “la durata del contratto deve essere determinata computando tutti i rapporti di locazione anche di durata inferiore a trenta giorni intercorsi nell’anno con il medesimo locatario” (circolare n. 12/E/1998 e circolare n. 26/E/2001).

A questo proposito, al fine di evitare che vengano simulate delle interruzioni volte a non superare il limite massimo di durata della locazione (non superiore a 30 giorni), l’Agenzia delle entrate ha precisato che “la durata del contratto deve essere determinata computando tutti i rapporti di locazione anche di durata inferiore a trenta giorni intercorsi nell’anno con il medesimo locatario” (circolare n. 12/E/1998 e circolare n. 26/E/2001).

Locazione immobili strumentali: la deroga al principio di “alternatività Iva e registro”

L’articolo 40, D.P.R. 131/1986, definisce i rapporti tra l’Iva e l’imposta di registro sancendo il c.d. “principio di alternatività Iva-registro”, secondo cui, in linea di massima, l’imposta di registro è dovuta in misura fissa (euro 200 euro, ovvero euro 67 euro solo per le locazioni immobiliari) per le operazioni “soggette ad Iva”.

A tal fine, si considerano “soggette ad Iva” e, quindi, soggette ad imposta di registro fissa, non solo le operazioni imponibili, ma anche le cessioni e le prestazioni per le quali l’imposta non è dovuta, poiché trattasi di operazioni:

A tal fine, si considerano “soggette ad Iva” e, quindi, soggette ad imposta di registro fissa, non solo le operazioni imponibili, ma anche le cessioni e le prestazioni per le quali l’imposta non è dovuta, poiché trattasi di operazioni:

· fuori campo Iva per assenza del requisito territoriale, ai sensi degli articoli da 7 a 7-septies, D.P.R. 633/1972;

· non imponibili, esenti o non soggette ad Iva, di cui all’articolo 21, comma 6, D.P.R. 633/1972.

Il “principio di alternatività Iva – registro” come sopra delineato subisce, però, talune eccezioni nell’ambito delle locazioni di fabbricati strumentali: è previsto, infatti, che l’imposta di registro per le locazioni di tali fabbricati trovi sempre applicazione in misura proporzionale (e non in misura fissa), anche se l’operazione risulta imponibile ad Iva, ovvero esente da imposta, a norma dell’articolo 10, comma 1, n. 8, D.P.R. 633/1972.

Conseguentemente, le locazioni di fabbricati strumentali poste in essere da soggetti Iva scontano l’imposta di registro proporzionale dell’1%, a norma della lett. a-bis) dell’articolo 5, comma 1, della Tariffa, Parte I, allegata al D.P.R. 131/1986, a prescindere dal regime Iva (di esenzione o imponibilità) cui risultino soggette.

Conseguentemente, le locazioni di fabbricati strumentali poste in essere da soggetti Iva scontano l’imposta di registro proporzionale dell’1%, a norma della lett. a-bis) dell’articolo 5, comma 1, della Tariffa, Parte I, allegata al D.P.R. 131/1986, a prescindere dal regime Iva (di esenzione o imponibilità) cui risultino soggette.

In altre parole, nell’ambito delle locazioni di immobili strumentali, poste in essere da soggetti Iva, opera una duplice specie di eccezioni al principio tradizionale di “alternatività Iva-registro”, che assoggetta ad imposta di registro proporzionale:

- le locazioni di fabbricati strumentali imponibili Iva e;

- le locazioni di fabbricati strumentali esenti da Iva.

La circostanza che il locatore esprima nel contratto di locazione l’opzione per l’imponibilità Iva non modifica, infatti, l’assetto impositivo dal punto di vista dell’imposta di registro, in quanto il tributo resta dovuto nella misura proporzionale dell’1% sia ove l’operazione di locazione sia esente da Iva che ove essa sia imponibile ad Iva.

La circostanza che il locatore esprima nel contratto di locazione l’opzione per l’imponibilità Iva non modifica, infatti, l’assetto impositivo dal punto di vista dell’imposta di registro, in quanto il tributo resta dovuto nella misura proporzionale dell’1% sia ove l’operazione di locazione sia esente da Iva che ove essa sia imponibile ad Iva.

| Locazione immobili strumentali: tabella di sintesi | ||

| Locatore | Iva | Registro |

|

Soggetto IVA |

Imponibile per opzione IVA

(aliquota IVA 22%) |

1% |

| Esente iva in assenza di opzione | 1% | |

Il contrasto giurisprudenziale sulla legittimità della deroga al principio di alternatività Iva/Registro”

La legittimità della deroga al “principio di alternatività Iva/Registro” per le locazioni di fabbricati strumentali (poste in essere da un soggetto passivo Iva) è stata messa in discussione dalla giurisprudenza di merito, secondo cui l’applicazione dell’imposta di registro in misura proporzionale (con l’aliquota dell’1%) ai contratti di locazione di immobili strumentali imponibili Iva (a norma dell’articolo 5, comma 1, lett. a-bis) della Tariffa, Parte I, allegata al D.P.R. 131/1986) sarebbe stata in contrasto con l’articolo 401 della Direttiva 2006/112/CE, ove vieta di introdurre o di mantenere imposte, diritti e tasse che abbiano il carattere di imposta sul giro di affari (C.T. Reg. Lombardia n. 138/49/2012).

Dello stesso tenore la successiva sentenza della Commissione Tributaria Regionale di Milano che ha ribadito il medesimo orientamento in precedenza assunto, affermando che: “Tale principio denominato “alternatività IVA – registro” è applicabile al caso di specie in quanto l’Agenzia Entrate richiede al contribuente su un contratto di locazione relativo all’utilizzo di beni immobili strumentali e dunque soggetti ad IVA anche l’imposta di registro per le annualità successive alla prima. (………..) Considerato che la normativa europea vieta espressamente l’imposta di registro su annualità successive sui contratti “ivati”, si ritengono pertanto illegittime le riprese effettuate dall’Ufficio. Infatti, nel caso di specie, ci si trova di fronte a un contratto di locazione relativo ad immobile strumentale assoggettato ad IVA, per tale motivo le relative imposte di registro successive a quella di registrazione non sono dovute, onde evitare una doppia imposizione fiscale” (C.T. Reg. 4.7.2014 n. 3663/24/14).

L’assenza di giudicati di legittimità sull’argomento, unitamente al dubbio che tale imposta, essendo calcolata sulla medesima base imponibile dell’Iva, comporti, di fatto, una duplicazione di quest’ultima, hanno indotto la C.T. Regionale di Bolzano (Ordinanza n. 50/2016) a sottoporre alla Corte di Giustizia UE la seguente questione pregiudiziale, ovvero: “se l’articolo 401 della direttiva 2006/112/Ce (…), debba essere interpretato nel senso che l’imposta sul valore aggiunto e l’imposta di registro (a carico dei contratti di locazione di beni strumentali (…) possono essere riscosse in modo cumulativo ovvero che siffatto ultimo tributo abbia il carattere di un’imposta sul volume di affari”.

L’assenza di giudicati di legittimità sull’argomento, unitamente al dubbio che tale imposta, essendo calcolata sulla medesima base imponibile dell’Iva, comporti, di fatto, una duplicazione di quest’ultima, hanno indotto la C.T. Regionale di Bolzano (Ordinanza n. 50/2016) a sottoporre alla Corte di Giustizia UE la seguente questione pregiudiziale, ovvero: “se l’articolo 401 della direttiva 2006/112/Ce (…), debba essere interpretato nel senso che l’imposta sul valore aggiunto e l’imposta di registro (a carico dei contratti di locazione di beni strumentali (…) possono essere riscosse in modo cumulativo ovvero che siffatto ultimo tributo abbia il carattere di un’imposta sul volume di affari”.

La Corte di Giustizia UE (sentenza 12.10.2017 Causa C-549/16), pronunciandosi sulla questione sollevata dalla Commissione Tributaria Regionale di Bolzano, ha statuito che:

− “L’articolo 401 della Direttiva Iva non osta all’applicazione dell’imposta di registro proporzionale (1%) ai contratti di locazione di immobili strumentali imponibili ad Iva (….);

− tale cumulo di IVA e imposta di registro non è vietato dall’articolo 401 citato, in quanto tale norma consente l’applicazione di imposte su forniture di beni e prestazioni di servizi che non abbiano natura di imposte sul volume d’affari, in tale definizione rientrando le imposte che abbiano tutte le caratteristiche essenziali dell’Iva. All’imposta di registro, tuttavia, mancano i caratteri essenziali dell’Iva, tra cui, in primo luogo, l’applicazione generalizzata, atteso che l’imposta di registro si applica sugli specifici atti indicati dal D.P.R. 131/86;

− l’imposta di registro non prevede alcun meccanismo di detrazione, sicché le mancano i caratteri essenziali dell’Iva e, pertanto, la normativa europea non esclude che Iva e imposta di registro possano applicarsi cumulativamente al medesimo atto.

In coerenza con quanto affermato dalla Corte di Giustizia UE, anche la successiva giurisprudenza di merito, che ha ribadito la legittimità dell’imposta di registro nazionale applicata nella misura dell’1% sui contratti di locazione di fabbricati strumentali (e relative pertinenze) anche se soggetti ad Iva, in quanto l’imposta di registro non coincide con l’Iva, non avendone alcune caratteristiche essenziali (C.T. Reg. Lombardia n. 14/5/2020).