Modello di fiscalità delle holding company alla luce dei recenti sviluppi

di Simona ZangrandiLe holding company sono uno degli strumenti più conosciuti nell’ambito dell’international tax planning. Il criterio per la localizzazione di tali strutture societarie non è in nessun caso generalizzabile ed è strettamente connesso a un attento esame sia dell’ordinamento interno dello Stato di destinazione sia, elemento più importante, della convenienza strategica e delle esigenze specifiche del gruppo. Tali società hanno come scopo primario la detenzione in portafoglio e la gestione delle partecipazioni in società aderenti al gruppo.

Le holding company

Le holding svolgono un ruolo fondamentale nel contesto imprenditoriale nazionale e internazionale, per diversi motivi.

In capo alla holding è possibile accentrare il controllo e i processi decisionali di gruppo, facilitando così il coordinamento e un’allocazione efficiente delle risorse (“gestione strategica”), nonché accentrare la liquidità di gruppo, in quanto la holding può svolgere un ruolo di “tesoriere” della liquidità del gruppo o finanziare le proprio controllate attraverso prestiti o apporti di capitale a tassi e condizioni favorevoli (“gestione finanziaria”).

Le holding permettono inoltre un’amministrazione e gestione più efficiente del patrimonio, in quanto possono contribuire a proteggere gli asset separandoli dalle società operative, preservandoli da aggressioni (“gestione e tutela patrimoniale”).

Da ultimo (non per importanza), le holding companies possono godere di diversi incentivi e regimi fiscali di favore che possono ridurre al minimo gli oneri fiscali complessivi e facilitare le transazioni intercompany (“efficienza fiscale”).

Da un punto di vista formale, la holding può essere pura (pure holding company) quando svolge soltanto attività di gestione delle partecipazioni e di coordinamento delle attività delle società appartenenti al gruppo, o mista (operating holding company) quando a tale gestione si affianca l’attività industriale o commerciale in genere.

Nel contesto europeo, diversi Paesi offrono normative interessanti, pensate per incoraggiare le imprese a stabilire le loro holding “capogruppo” nelle loro giurisdizioni.

Nella scelta della sede della holding company in Europa, una variabile, dopo la stabilità politica e il livello di protezione legale[1] del Paese è la variabile fiscale, apprezzabile sulla base di alcuni fattori chiave in termini di benefici. I principali fattori sono:

- le aliquote dell’imposta sulle società;

- i regimi di tassazione dei dividendi;

- il regime di tassazione del capital gain,

- il numero delle Convenzioni contro le doppie imposizioni fiscali concluse.

Principali giurisdizioni europee di localizzazione delle holding company[2]

Alcune giurisdizioni europee sono storicamente note per offrire regimi fiscali di favore alle imprese e in particolare alle holding. Ne sono esempio il Regno Unito, il Lussemburgo, l’Irlanda e i Paesi Bassi.

Regno Unito

Nonostante i recenti avvenimenti, il Regno Unito è stato storicamente considerato una giurisdizione attraente per le holding grazie al suo sistema giuridico, politico ed economico relativamente stabile, a un regime fiscale favorevole agli investitori e a un’ampia rete di trattati fiscali, anche con i singoli Stati membri.

I principali vantaggi del sistema fiscale britannico per le holding includono:

- un livello di tassazione competitiva che varia da un minimo del 19% a un massimo del 25% in funzione del profitto, con possibilità di chiedere un rimborso seppur parziale;

- un ampio ventaglio di casi che prevedono l’esenzione dall’imposta sulle società sui dividendi ricevuti; dove l’esenzione non sia possibile, un’eventuale doppia tassazione può comunque essere evitata sia per normativa domestica sia su base convenzionale in presenza di trattato;

- l’assenza di ritenute alla fonte sui dividendi distribuiti a soggetti non residenti;

- un regime di participation exemption al ricorrere di determinate condizioni (c.d. “Substantial Shareholdings Exemption – SEE Regime”);

- un’esenzione, in via generale, sul capital gain da realizzo di partecipazioni in società del Regno Unito da parte di non residenti[3]

Inoltre, nel 2022 è stato introdotto un particolare regime per le holding pure per particolari tipologie di investitori (“Qualifying asset holding companies – QAHC regime“) con determinazione di una base imponibile semplificata che prevede ampie esenzioni fiscali per le cessioni di azioni, i pagamenti di interessi e altri benefici fiscali.

A far data dal 31 gennaio 2020, il Regno Unito è formalmente uscito dall’Unione Europea ed è iniziato un periodo transitorio nel corso del quale tutte le norme di rango euro-unitario, comprese le precedenti decisioni della Corte di Giustizia UE hanno continuato ad applicarsi al Regno Unito, nonostante il Regno Unito non ne fosse più membro.

Oggi, la sovranità del diritto comunitario è venuta meno seppur alcune norme continueranno a essere applicate, nel rispetto della legislazione britannica in materia.

Pertanto, se prima, oltre alle Convenzioni contro la doppia imposizione, le società britanniche potevano fare affidamento su 2 Direttive dell’Unione Europea per azzerare le ritenute alla fonte (cioè, la Direttiva Madre-Figlia e la Direttiva Interessi e Royalties), a oggi queste non trovano più applicazione.

Tuttavia, in termini di efficienza fiscale, per la sua ampia rete di trattati e l’esenzione sui dividendi in uscita e sul capital gain (“SEE regime”), il Regno Unito non ha perso attrattiva.

Lussemburgo

Il Lussemburgo è storicamente popolare come giurisdizione europea attrattiva per l‘attività di holding di gruppi internazionali e fondi di investimento, in parte grazie al suo sistema fiscale competitivo e flessibile e all’ampia rete di Convenzioni contro la doppia imposizione.

La holding lussemburghese, che in francese viene spesso chiamata “société de participations financières” o “S.O.P.A.R.F.I.”, è un veicolo interessante per fungere quale holding di partecipazione o da fondo di investimento.

Una S.O.P.A.R.F.I. è una normale società commerciale che può svolgere tutte le attività che rientrano nell’ambito del suo oggetto sociale e può assumere la forma, tra l’altro, di una società anonima (“S.A.”).

In quanto società di capitali, una S.O.P.A.R.F.I. è interamente soggetta all’imposta lussemburghese sul reddito e sul patrimonio netto e ha, generalmente, diritto ai benefici delle Convenzioni contro le doppie imposizioni vigenti per il Lussemburgo.

Le distribuzioni di utili da parte di una S.O.P.A.R.F.I. sono, in linea di principio, soggette a una ritenuta sui dividendi del 15%, che può essere azzerata per normativa interna o ridotta su base convenzionale.

Per i dividendi in entrata vige un regime di esenzione (“participation exemption”) al ricorrere di determinate condizioni (partecipazione superiore al 10%; costo di acquisto superiore a 1,2 milioni di euro e holding period di 12 mesi).

L’imposta sul reddito delle società è generalmente applicata all’aliquota principale del 17% più una sovrattassa solitaria del 7% per il fondo per l’occupazione, con un’aliquota complessiva del 18,19% in Lussemburgo. Possono essere applicate anche imposte comunali sulle imprese che portano a una tassazione complessiva pari al 24,94%.

Irlanda

L’Irlanda offre una tassazione con aliquote fiscali competitive per la localizzazione sul suo territorio per le holding company e la sottoscrizione di un numero importante di trattati contro la doppia imposizione.

In generale, il Governo irlandese ha adottato una politica, per fare dell’Irlanda una sede attraente per le holding, fondata su alcuni principi:

- aliquota fiscale ordinaria non elevata;

- tassazione bassa, se non nulla, sul capital gain da realizzo di partecipazioni;

- nessuna ritenuta alla fonte sui dividendi in uscita;

- riduzione dell’imposta estera sui dividendi ricevuti dalla giurisdizione.

Nonostante i cambiamenti degli ultimi anni, tra cui l’introduzione della disciplina delle controlled foreign companies (“CFC”), di una limitazione alla deducibilità degli interessi e la previsione di un aumento dell’aliquota dell’imposta sulle società per le società con un fatturato superiore a 750 milioni di euro, l’Irlanda è tuttora generalmente considerata un ambiente favorevole alle imprese e continua a essere una giurisdizione popolare per le holding.

Uno sguardo ai più comuni regimi fiscali in ambito europeo (e non) applicabili alle holding companies è sintetizzato nella tabella che segue.

| Belgium | Ireland | Italy | Luxembourg | Malta | Netherlands | Switzerland | United Kingdom | |

| C.I.T. | 25% | 12.5% / 25% | 24% | 24.94% | 35% | 19% / 25.8% (over €200,000) |

11.22% to 22.79% | 11,80% |

| Participation Exemption (Dividends/ Capital Gains) |

Full/ Full | Full/ Full | Partial/ Partial |

Full/ Full | Full/ Full | Full/ Full | Partial/ Partial | Full/ Full |

| Dividends Paid | 0%/ 30% / treaty rate | 0% I 25% / treaty rate | 0% I 26% / treaty rate | 0% / 15% / treaty rate | 0% / none / treaty rate | 0% / 15% / treaty rate | n/a / 35% / treaty rate | 0% / none / treaty rate |

| Dividends Received | Full/ 25% | Full/ 12.5% or 25% | 95% Exempt / 24% | Full/ 17%+ | Full/ 35% | Full/ 25.8% / 19% | P/E / 11.22% to 22.79% | Full/ 25% |

| Capitai Gains | P/E / 25% | Full/ 33% | 95% Exempt / 24% | Full/ 17%+ | Full/ 35% | Full/ 25.8% / 19% | P/E / 11.22% to 22.79% | Full/ 25% |

| Double Tax Relief | D.T.T.; Credit | D.T.T.; Credit; Deduction | D.T.T.; Credit | D.T.T.; Credit; Deduction | D.T.T.; Credit | D.T.T.; Credit; Exemption | D.T.T.; Exemption, deduction | D.T.T.; Credit; Deduction |

| Tax Treaties | 96 | 76 | 104 | 85 | 81 | 97 | 110 | 130 |

| C.F.C. Rules | Yes | Yes | Yes | Yes | Yes | Yes | No | Yes |

| Debt Vs Equity | 5:1 / Gen. Limit | No thin cap. I Gen. limit | Gen. limit on interest | No thin cap. / Gen. limit on interest | Yes | No thin cap. / Gen. limit on interest | Generally 70-85% of Debt | General limt on interest |

Fonte: Insight s Volume 11 Number 4 – Ruchelman P.L.L.C. 2024

Negli ultimi anni, tuttavia, il panorama fiscale europeo è cambiato in modo significativo, con l’introduzione di un approccio e norme antiabuso che hanno (o potranno avere) un importante impatto, in termini di efficienza sul modello di fiscalità delle holding; si pensi, ad esempio, alle sentenze della Corte di Giustizia UE sui c.d. “casi danesi”[4], alla Direttiva Anti-Elusione Fiscale (ATAD) e nel cui ambito alla proposta di Direttiva “Unshell Directive”, le quali costituiscono il presupposto di un progressivo disuso[5] delle holding in ambito transazionale.

Una panoramica degli impatti che questi sviluppi hanno avuto sul modello delle holding viene nel seguito sintetizzata.

Progetto BEPS

Il progetto BEPS[6] dell’OCSE[7], commissionato dal G-20, è stato avviato nel 2013 e si inserisce nell’ambito dell’azione di contrasto alle politiche di pianificazione fiscale aggressiva. In particolare, l’obiettivo è ricondurre l’imposizione dei profitti aziendali nei Paesi in cui le attività hanno luogo e dove il valore aggiunto è effettivamente creato, puntando a stabilire regole uniche e trasparenti condivise a livello internazionale, così da rendere inefficaci le strategie di erosione della base imponibile e di traslazione dei profitti poste in essere da alcune imprese che, sfruttando regole obsolete e/o lo scarso coordinamento tra i diversi ordinamenti fiscali nazionali, riducono il gettito fiscale dei singoli Paesi.

A partire da tali premesse, il progetto BEPS è diventato, non solo l’acronimo di un fenomeno che si vuole combattere, ma anche l’acronimo del programma di contrasto a tale fenomeno.

Tale progetto ha portato a un significativo cambiamento fiscale delle società holding in quanto ha evidenziato la spesso evidente non coincidenza tra lo Stato in cui si generano effettivamente gli utili, attraverso la presenza di attività economiche reali e la giurisdizione dove i profitti dell’attività sono dichiarati e tassati ai fini fiscali.

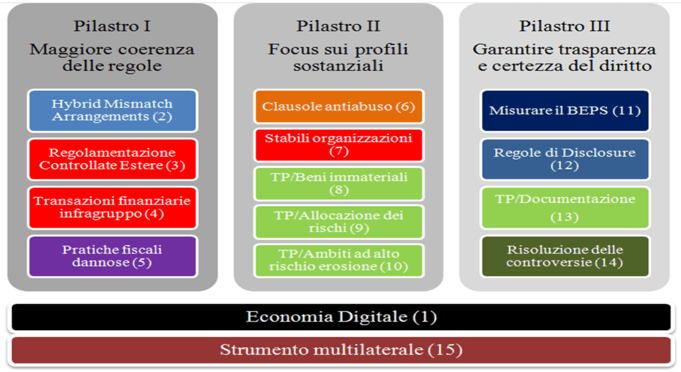

Il progetto BEPS ha individuato un piano d’azione, articolato in 15 misure (le azioni BEPS)[8], volto ad affrontare su scala internazionale il tema.

Le azioni BEPS da 2 a 14 sono articolate su 3 pilastri (Figura 1)[9]:

- il primo pilastro ha l’obiettivo di dare coerenza ai regimi fiscali nazionali in materia di attività transnazionali;

- il secondo pilatro vuole rafforzare i requisiti sostanziali alla base degli standard internazionali vigenti, perseguendo un riallineamento della tassazione (e dei regimi impositivi) con la localizzazione sostanziale delle attività produttive e la creazione del valore;

- il terzo pilastro intende aumentare la trasparenza, lo scambio di informazioni e migliorare le condizioni di certezza del diritto sia per il mondo delle imprese che per i Governi.

L’Italia e le politiche BEPS

L’Italia storicamente è stata relativamente proattiva nel contrastare l’elusione fiscale e, in molti casi, ha anticipato altri Paesi quando si è trattato di mettere in pratica le politiche BEPS concordate.

La prima disposizione antielusiva internazionale “complessa” introdotta nell’ordinamento fiscale italiano, che si ricorda, è stata la norma sull’indeducibilità dei costi per operazioni con soggetti localizzati in paradisi fiscali[10], così come la disciplina delle Controlled Foreign Companies (CFC) diretta a contrastare l’erosione della base imponibile nazionale derivante dalla localizzazione all’estero di attività produttive da parte di soggetti residenti.

A livello nazionale si ricorda inoltre che i Decreti Legislativi di attuazione della delega fiscale hanno introdotto diverse innovazioni, anche avvalendosi dei primi risultati del progetto BEPS, con riferimento ad esempio alla disciplina della stabile organizzazione, al transfer pricing, al ruling; all’abuso del diritto, al raddoppio dei termini per l’accertamento, e all’adempimento collaborativo.

Anti Tax Avoidance Directive – ATAD

In attuazione del progetto OCSE/G20 BEPS, il Consiglio dell’Unione Europea ha adottato la Direttiva 2016/1164/UE (c.d. Anti Tax Avoidance Directive – ATAD I e II[11]), con cui sono state introdotte regole comuni sulla limitazione della deducibilità degli interessi passivi, sul trattamento delle società controllate estere nelle giurisdizioni a bassa tassazione, sulle regole antiabuso e sulle regole volte a contrastare l’utilizzo degli strumenti e delle entità ibride con finalità elusiva.

L’Italia ha recepito la Direttiva ATAD con D.Lgs. 142/2018[12].

L’ATAD prevede standard minimi di prevenzione in 5 aree:

- limiti alla deducibilità degli interessi passivi – (azione 4) – per contrastare lo spostamento dei profitti attraverso operazioni di indebitamento all’interno delle società del gruppo. In particolare, l’articolo 4 della Direttiva introduce l’earning-stripping rule, che impone agli Stati membri di dotarsi di una normativa che limiti la deducibilità degli interessi passivi a un importo non superiore al 30% degli utili imponibili al lordo di interessi, imposte, svalutazioni e ammortamento (c.d. EBITDA);

- normativa generale anti-abuso (GAAR) – (azione 6) – da applicare a disposizioni il cui solo scopo è di ottenere un vantaggio fiscale eludendo, di fatto, le norme altrimenti applicabili, oppure, di porre in essere schemi che non sono fiscalmente “genuini” se si considerano tutti i fatti e le circostanze che rilevano;

- controlled foreign companies (CFC) – (azione 3) – per evitare che i gruppi societari trasferiscano i profitti verso società del gruppo aventi sede in Stati con un’imposizione più favorevole allo scopo di ridurre gli oneri fiscali complessivi;

- exit tax – per evitare che i gruppi spostino i propri assets (specialmente quelli immateriali, quali brevetti e proprietà intellettuali) verso Stati con tassazione più favorevole, gli Stati membri devono disciplinare una tassazione sui beni in uscita;

- misure per disallineamento da ibridi – (azione 2) – per evitare che i gruppi transnazionali possano avvantaggiarsi delle differenze dei sistemi legislativi dei Paesi membri per ridurre il loro onere fiscale, viene previsto che nella misura in cui un disallineamento da ibridi determini una doppia deduzione, la deduzione si applica unicamente nello Stato membro in cui il pagamento ha origine. Viceversa, nella misura in cui un disallineamento da ibridi determini una deduzione senza inclusione, la deduzione viene negata.

Direttiva ATAD III

Nel dicembre 2021, la Commissione Europa ha pubblicato la proposta di Direttiva comunitaria in materia di shell companies (c.d. “Direttiva Unshell”); il recepimento della Direttiva era previsto per il 1° gennaio 2024, ma ancora a oggi è oggetto di dibattito in sede europea, in quanto il testo richiede l’unanimità in sede di Consiglio, previa consultazione del Parlamento.

La proposta stabilisce un set di norme comuni a livello europeo con finalità antielusive e/o anti-evasive specifiche per individuare, contrastare e prevenire l’uso improprio delle entità di comodo a fini fiscali.

Senza entrate troppo nei dettagli, se la società non supera i test di accesso, lo Stato membro non rilascia il certificato di residenza fiscale o lo rilascia con osservazioni, dichiarando che la società è di comodo e, in quanto tale non avrebbe diritto ai benefici delle reti di trattati contro le doppie imposizioni di altri Stati membri (o ai benefici offerti dall’Unione Europea quali la Direttiva Madre-Figlia e/o la Direttiva sugli interessi e canoni)[13].

Quando la bozza di ATAD III entrerà in vigore, le società appartenenti alla Unione Europea saranno tenute a presentare una relazione nella quale dovranno dichiarare che:

- operano a livello transnazionale;

- che negli ultimi 2 anni presentano ricavi costituiti da almeno il 75% da passive income; e

- che esternalizzano il processo decisionale e la gestione delle attività e delle funzioni significative.

Le entità extra UE, quali ad esempio le società del Regno Unito o le società svizzere, non rientrano nell’ambito di applicazione della bozza di ATAD III. Tuttavia, l’Unione Europea ha annunciato l’intenzione di emanare ulteriori proposte di Direttiva per le Unshell companies extra UE, ma allo stato attuale i dettagli sull’ambito di applicazione della Direttiva di follow up dell’ATAD III non sono stati illustrati.

Sebbene ci siano ancora molte questioni aperte e non sia chiaro come interpretare alcune situazioni, la “Unshell Directive” avrà probabilmente un impatto su molti modelli di holding in ambito europeo e a tal fine è importante rivedere e se nel caso riorganizzare (sin da subito) le strutture di gruppo già esistenti, qualora la “Unshell Directive” possa essere applicabile, perché ciò che sta accadendo in questo momento potrebbe essere già rilevante.

Conclusioni

Nonostante l’ondata di misure nazionali e internazionali che negli ultimi anni hanno avuto un impatto sulla funzionalità delle holding companies, è improbabile che queste misure, anche se considerate nel loro insieme, possano portare a un “disuso” di questo tipo di struttura; tuttavia, allo stato attuale, la scelta della giurisdizione della holding (anche alla luce di specifici regimi previsti dell’ordinamento interno) assume un valore sempre più rilevante.

[1] Il quadro giuridico e la stabilità di un Paese sono fattori cruciali da considerare quando si sceglie la sede di una holding in Europa. A tal fine è necessario cercare Paesi con leggi societarie solide che forniscano normative favorevoli per le holding.

[2] “Tax planning for European expansion in a changing landscape (2024)” ed. Ruchelman P.L.L.C. 2024.

[3] A eccezione di alcune società con interessi sostanziali in immobili del Regno Unito.

[4] In termini generali, i casi esaminati dai giudici europei, originatisi tutti in Danimarca, riguardavano il ruolo di talune holding intermedie partecipate da fondi di investimento e da società situate in Stati extra UE, che possedevano partecipazioni in società operative danesi. In particolare, la Corte di Giustizia è stata chiamata indirettamente a pronunciarsi in merito al carattere abusivo di alcune strutture societarie, contestato dall’Amministrazione finanziaria danese che riteneva che le entità societarie intermedie fossero meramente interposte e costituite al solo scopo di trasferire determinati redditi (i.e. interessi o dividendi) al di fuori dell’Unione Europea, evitando così l’applicazione della ritenuta alla fonte altrimenti dovuta se tali redditi fossero stati corrisposti direttamente in favore dei soci extra UE.

[5] Cfr “The OECD’s action plan on BEPS: a taxing problem“; www.practicallaw. com/0-538-9745.

[6] Servizio del Bilancio dello Stato – XVII legislatura – nota breve n. 13 ottobre 2015 – “Il Progetto Base Erosion and Profit Shifting (BEPS)” e “Base Erosion e Profit shifting – L’action plan dell’OCSE” di P. Valente, il Fisco n. 37/2013.

[7] Organizzazione per la cooperazione e lo sviluppo economico.

[8] www. oecd.org/tax/beps/flyer- inclusive-framework- on-beps.pdf.

[9] Una completa descrizione delle azioni BEPS esula dall’oggetto del presente contributo, ma una descrizione di alcune azioni verrà illustrata nel seguito, ove rilevanti.

[10] Tale disposizione che è stata introdotta nell’ordinamento italiano a partire dal 1992 (articolo 11, L. 413/1991. La ratio della norma è quella di evitare trasferimenti di base imponibile dall’Italia a Paesi a fiscalità bassa o nulla, attraverso operazioni (con fornitori esteri), dettate non da ragioni di natura commerciale quanto piuttosto finalizzate ad abbattere l’onere tributario in Italia. La disposizione ha subito numerose modifiche nel corso degli anni, per tenere conto sia delle innovazioni intervenute negli scambi internazionali tra imprese sia dell’evoluzione della normativa fiscale italiana ed estera, sino a essere abrogata per poi essere reintrodotta nel 2023, seppur con portata più ristretta, riguardando soltanto le operazioni intercorse con i Paesi elencati nella black list UE.

[11] Come modificata dalla Direttiva 2017/952/UE (c.d. ATAD II) adottata da Consiglio del 29 maggio 2017, relativamente ai disallineamenti da ibridi con Paesi terzi (c.d. ATAD 2).

[12] Che l‘Italia fosse già molto avanti su queste procedure di intercettazione di pianificazioni aggressive è dimostrato dal fatto che non si è resa necessaria una disciplina generale antiabuso in quanto l’attuale formulazione dell’articolo 10-bis, L. 212/2000 (Statuto del contribuente), recante la disciplina dell’abuso del diritto o elusione fiscale nel nostro ordinamento tributario, è stato ritenuto sostanzialmente conforme al testo dell’articolo 6, Direttiva ATAD I.

[13] Una volta che una società rientra nell’ambito di applicazione della c.d. “Unshell Directive”, le informazioni verranno condivise automaticamente con tutti gli altri Stati membri dell’Unione Europea e con conseguenze in termini di possibili verifiche fiscali.

Si segnala che l’articolo è tratto da “Patrimoni, finanza e internazionalizzazione”.