Rideterminazione del valore dei terreni e partecipazioni in Unico SC

di Federica FurlaniCon la legge di Stabilità 2015 (art.1, commi 626 e 627, L. 190/2014) è stata riaperta la possibilità di rivalutare il valore:

- di terreni edificabili e con destinazione agricola,

- di partecipazioni non negoziate in mercati regolamentati, qualificate e non,

già oggetto di misure cautelari e che, all’esito del giudizio, ne abbiano riacquistato la piena titolarità.

Nel modello Unico SC 2015 è presente la sezione XVII del quadro RQ “Rideterminazione del valore dei terreni e delle partecipazioni”, che deve essere compilata dalle società che, ai sensi dell’art. 7, comma 2, lettera dd-bis), del decreto-legge 13 maggio 2011, n. 70 convertito, con modificazioni, dalla Legge 12 luglio 2011, n. 106, intendono avvalersi appunto della facoltà di rideterminare il valore delle partecipazioni non negoziate in mercati regolamentati e di terreni edificabili e con destinazione agricola che, per il periodo di applicazione delle disposizioni di cui agli articoli 5 e 7 della Legge n. 448 del 2001, e successive modificazioni, siano stati oggetto di misure cautelari e che all’esito del giudizio ne abbiano riacquistato la piena titolarità.

Possono essere oggetto di rivalutazione i valori delle partecipazioni e dei terreni posseduti alla data del 1° gennaio 2014 (ai sensi del comma 156 dell’art. 1 della Legge 27 dicembre 2013, n. 147) e alla data del 1° gennaio 2015 (ai sensi del comma 626 dell’art. 1 della Legge 23 dicembre 2014, n. 190). Il valore delle partecipazioni e dei terreni deve risultare da un’apposita perizia giurata di stima redatta da professionisti abilitati, entro il termine, rispettivamente, del 30 giugno 2014 e del 30 giugno 2015.

La rideterminazione avviene col versamento di un’imposta sostitutiva dell’imposta sui redditi che andava o va effettuata, rispettivamente, entro il 30 giugno 2014 e il 30 giugno 2015, in un’unica soluzione oppure può essere rateizzato fino a un massimo di tre rate annuali di pari importo, a decorrere dalla medesima data.

Per le partecipazioni non qualificate, l’imposta sostitutiva è pari al 2% del valore risultante dalla perizia, se possedute all’1 gennaio 2014, e al 4% per quelle possedute all’1 gennaio 2015.

Per le partecipazioni qualificate e per i terreni posseduti all’1 gennaio 2014, l’imposta sostitutiva è versata nella misura del 4% del valore risultante dalla perizia; per quelli posseduti al 1 gennaio 2015, l’aliquota è dell’8%.

Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3% annuo, da versare contestualmente a ciascuna rata.

La Circolare 47/2011 ha chiarito che il maggior valore attribuito in sede di rivalutazione si considera fiscalmente riconosciuto ai fini delle imposte sui redditi a decorrere dall’esercizio in cui è effettuato il versamento dell’intera imposta sostitutiva ovvero della prima rata.

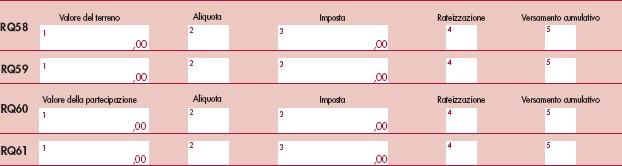

Per quanto riguarda in particolare la compilazione nei righi RQ58 e RQ59 devono essere distintamente indicate le operazioni relative alla rideterminazione del valore dei terreni edificabili e con destinazione agricola, per i quali il valore di acquisto è stato rideterminato sulla base di una perizia giurata di stima ed è stato effettuato il relativo versamento dell’imposta sostitutiva.

Nel caso di comproprietà, ogni comproprietario deve dichiarare il valore della propria quota di proprietà del terreno rivalutata per la quale ha versato l’imposta sostitutiva.

Nel caso di versamento cumulativo dell’imposta per più terreni o aree, deve essere distintamente indicato il valore del singolo terreno o area con la corrispondente quota di imposta sostitutiva relativa a ciascuno di essi; la colonna 5 va barrata se l’importo indicato in colonna 3 è parte di un versamento cumulativo.

Nei righi RQ60 e RQ61 devono invece essere indicate le operazioni relative alla rideterminazione del valore delle partecipazioni, quote o diritti non negoziate nei mercati regolamentati.