Agevolazioni a favore dei soggetti che investono nelle start-up innovative

di Federica FurlaniIl D.L. 179/2012 ha introdotto alcuni incentivi fiscali per l’investimento in start-up innovative: trattasi di società di capitali, costituite anche in forma di cooperativa, che svolgono attività necessarie per sviluppare e introdurre prodotti, servizi o processi produttivi innovativi ad alto valore tecnologico, le cui azioni o quote rappresentative del capitale sociale non siano quotate su un mercato regolamentato o su un sistema multilaterale di negoziazione (articolo 25 D.L. 179/2012).

Si considerano inoltre start-up innovative anche le società che abbiano come oggetto sociale la promozione dell’offerta turistica nazionale attraverso l’uso di tecnologie e lo sviluppo di software originali, in particolare, agendo attraverso la predisposizione di servizi rivolti alle imprese turistiche.

Sotto il profilo fiscale, sono previsti degli incentivi all’investimento nel capitale di rischio di tali società sia per le persone fisiche che per le persone giuridiche.

In particolare per le persone fisiche è riconosciuta una detrazione d’imposta pari al 30% dell’investimento nel capitale sociale, direttamente o per il tramite di organismi di investimento collettivo del risparmio che investano prevalentemente in start-up innovative.

L’investimento massimo detraibile non può eccedere, in ciascun periodo d’imposta, l’importo di 1.000.000 euro e deve essere mantenuto per almeno tre anni.

L’eventuale cessione, anche parziale, dell’investimento prima del termine comporta infatti la decadenza dal beneficio e l’obbligo per il contribuente di restituire l’importo detratto, unitamente agli interessi legali.

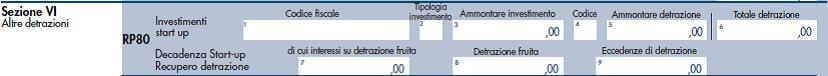

Dal punto di vista dichiarativo nel modello Redditi PF 2018 andrà compilato il rigo RP80:

In particolare, in colonna 5, verrà evidenziato l’ammontare detraibile che risulta applicando all’importo di colonna 3 (ammontare investimento) la percentuale del 30%.

In particolare, in colonna 5, verrà evidenziato l’ammontare detraibile che risulta applicando all’importo di colonna 3 (ammontare investimento) la percentuale del 30%.

In caso di più investimenti, i singoli ammontari detraibili verranno sommati nella colonna 6, da riportare nel rigo RN21.

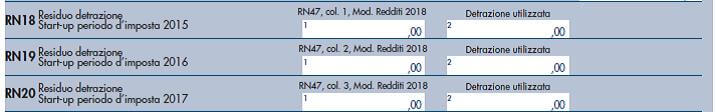

L’ammontare non detraibile, in tutto o in parte, nel periodo d’imposta di riferimento può essere portato in detrazione dall’Irpef nei periodi d’imposta successivi, ma non oltre il terzo, indicando gli importi nei righi specifici:

L’eventuale cessione, anche parziale, dell’investimento prima del termine comporta la decadenza dal beneficio e l’obbligo per il contribuente di restituire l’importo detratto, unitamente agli interessi legali, compilando le colonne 7, 8 e 9 del rigo RP 80.

Per quanto riguarda le persone giuridiche, l’incentivo consiste in una deduzione dall’imponibile Ires pari al 30% dell’investimento nel capitale sociale di una o più start-up innovative, direttamente o per il tramite di organismi di investimento collettivo del risparmio che investano prevalentemente in start-up innovative.

In tal caso l’investimento massimo deducibile non può eccedere, in ciascun periodo di imposta, l’importo di 1.800.000 euro, deve essere mantenuto per almeno tre anni, e l’eventuale cessione, anche parziale, dell’investimento prima del termine comporta la decadenza dal beneficio e l’obbligo per il contribuente di restituire l’importo detratto, unitamente agli interessi legali.

Dal punto di vista dichiarativo, nel modello Redditi SC 2018 andrà compilata l’apposita sezione del quadro RS dedicata agli “Investimenti in Start-up innovative”, righi da RS 160 a RS 179.

Nel caso in cui la deduzione sia di ammontare superiore al reddito complessivo dichiarato, l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi di imposta successivi, ma non oltre il terzo, fino a concorrenza del suo ammontare

Si evidenzia che la Legge di Bilancio 2019 (L. 145/2018) ha rafforzato, per il solo anno 2019, le agevolazioni sopra commentate, incrementando la detrazione Irpef e la deduzione Ires dal 30% al 40%.

Nei casi di acquisizione dell’intero capitale sociale di start-up innovative da parte di soggetti Ires, l’aliquota è aumentata, per l’anno 2019, dal 30% al 50%, a condizione che l’intero capitale sociale sia acquisito e mantenuto per almeno tre anni.

L’efficacia delle nuove aliquote è in ogni caso subordinata all’autorizzazione della Commissione europea.