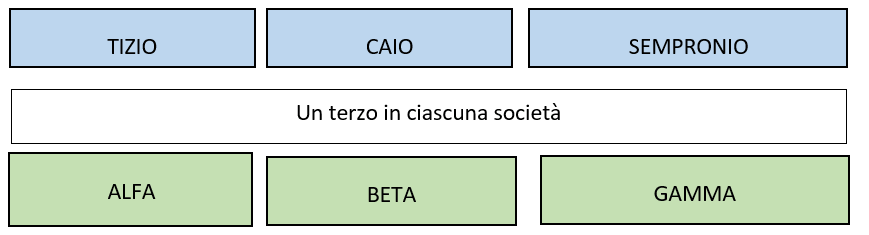

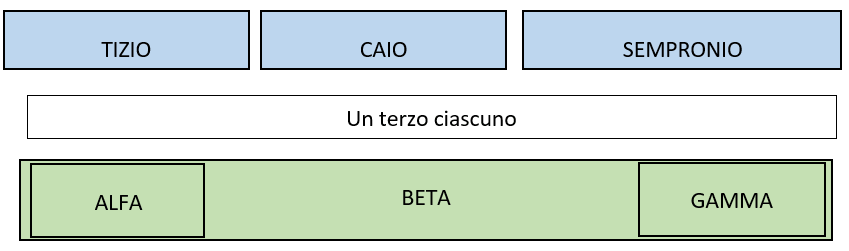

Figura n. 2 – la situazione post fusione

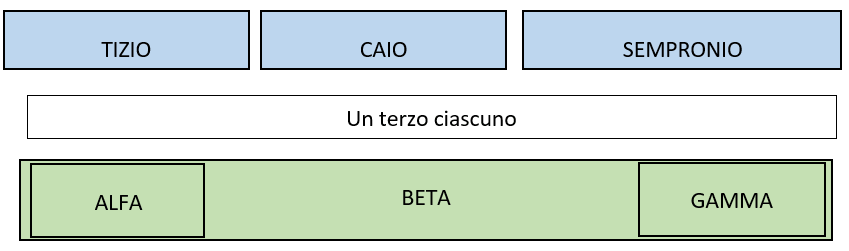

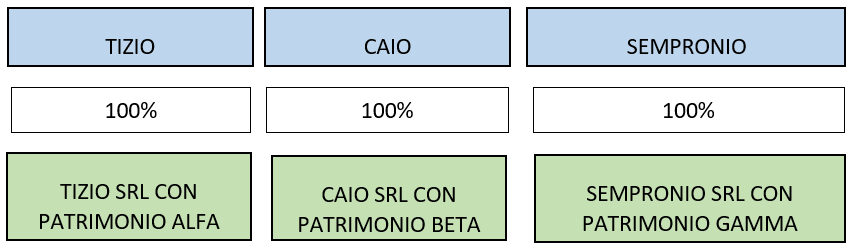

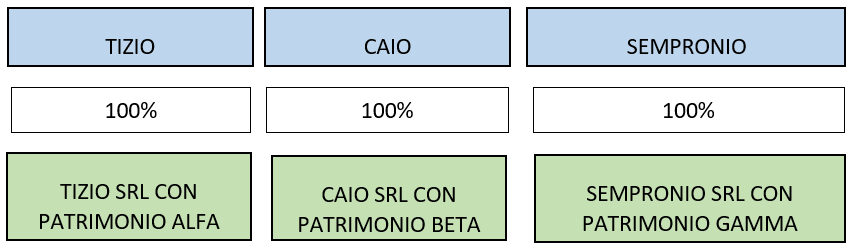

Successivamente, viene implementata una scissione asimmetrica in tre società di capitali unipersonali di nuova costituzione, ognuna partecipata integralmente da ciascuno dei tre soci originari: Tizio srl, Caio srl e Sempronio srl.

Figura n. 3 – la situazione post scissione

L’abuso, secondo l’Agenzia, discende dal fatto che la fusione di Alfa e Gamma in Beta, unitamente alla successiva scissione, di fatto mantiene in vita le stesse tre società, senza produrre variazioni qualitative nei patrimoni delle singole realtà. Gli effetti che conseguono alla riorganizzazione si determinano solo a livello di partecipazioni dei soci.

L’Agenzia delle entrate taccia l’operazione come abusiva, in quanto finalizzata ad un risparmio fiscale indebito.

La soluzione naturale per giungere all’obiettivo degli istanti non poteva, infatti, che essere quella della cessione quote.

Correttamente, infatti, rileva l’Agenzia delle entrate “i soci surrogherebbero, di fatto, un trasferimento fra loro delle quote delle originarie partecipazioni detenute in quote nelle tre società presenti ante fusione (ossia BETA, GAMMA e ALFA), tramite l’assegnazione per effetto della scissione asimmetrica a ciascuno di essi, della partecipazione totalitaria in una delle tre società beneficiare della scissione”.

Verosimilmente, la cessione quote è stata scartata dagli istanti, in quanto avrebbe portato alla tassazione delle eventuali plusvalenze con imposta sostitutiva del 26%, secondo quanto disposto dall’articolo 67, Tuir.

Ad avviso di chi scrive, il giudizio espresso dall’Agenzia appare tutto sommato condivisibile.

L’operazione naturale, infatti, non può che essere la permuta di partecipazioni. Ove volessimo, tuttavia, essere di interpretazione liberale ed accettare l’operazione proposta dal contribuente, magari in ragione del fatto che il contribuente ha diritto di riassettarsi con operazioni neutrali, di fatto legittimeremmo tutte le operazioni di scissione asimmetrica precedute da una fusione di una società con il denaro.

Si supponga, infatti, che Tullio voglia cedere la propria partecipazione detenuta in Iota Srl per il corrispettivo di un milione di euro. Mevio è disposto ad acquistarla. A Tullio non resta altro che scontare la tassazione sostitutiva del 26% sulla plusvalenza o l’imposta straordinaria del 16% in caso di rivalutazione a pagamento.

Ebbene. Si potrebbe alienare le quote in neutralità fiscale. Mevio conferisce un milione di euro in una newco Teta Srl che viene incorporata da Iota Srl. I soci sono Tullio e Mevio al 50%.

Con una scissione asimmetrica si potrebbe scorporare una newco con la liquidità da assegnare integralmente a Tullio, mentre Iota Srl verrebbe assegnata a Mevio. Una coppia di operazioni neutre risolverebbe la cessione: nessuna plusvalenza emergerebbe in capo a Tullio, che si troverebbe ad avere una sua “personal company”, il cui patrimonio è composto dalla liquidità che Mevio vi ha conferito.