Con riferimento alle autovetture, come definite dal Codice della Strada (categoria M1, ossia veicoli destinati al trasporto di persone, aventi al massimo nove posti, compreso quello del conducente, lett. a) dell’articolo 54, comma 1, D.Lgs. 285/1992), sono interamente deducibili le relative spese e gli altri componenti negativi se le stesse vengono utilizzate nell’esercizio di imprese, arti e professioni, esclusivamente come beni strumentali nell’attività o adibiti ad uso pubblico.

Si tratta dei veicoli senza i quali l’attività stessa non può essere esercitata come, ad esempio, per le imprese che effettuano attività di noleggio (circolare 48/E/1998).

Sono deducibili, invece, nella misura del 20% i medesimi veicoli utilizzati in modo diverso dal precedente (auto uso aziendale), limitatamente ad un solo veicolo per le attività svolte in forma individuale, oppure, un solo veicolo per ogni socio o associato se l’attività è svolta da società semplici, società di persone o enti di cui all’articolo 5 Tuir.

La deducibilità è elevata all’80% per i veicoli utilizzati dai soggetti esercenti attività di agenzia o di rappresentanza di commercio.

Occorre inoltre considerare l’esistenza di un limite fiscale massimo per la deducibilità dei costi, da applicare a ciascun socio o associato nel caso di esercizio delle attività in forma associata (articolo 5 Tuir). Non si tiene conto:

- della parte del costo di acquisizione delle autovetture che eccede 18.075,99 euro (per gli agenti il limite è di 25.822,84 euro);

- dell’ammontare dei canoni proporzionalmente corrispondente al costo di detti veicoli che eccede i limiti indicati, se i beni medesimi sono utilizzati in locazione finanziaria;

- dell’ammontare dei costi di locazione e di noleggio delle autovetture che eccede 3.615,20 euro (per gli agenti il limite è di 164,57 euro).

I limiti predetti, anche con riferimento al valore dei contratti di locazione finanziaria o di noleggio, vanno ragguagliati ad anno.

Si fa presente che, per l’impresa utilizzatrice che imputa a conto economico i canoni di locazione finanziaria, la deducibilità di tali canoni (se le auto aziendali non sono assegnate in modo specifico) è ammessa per un periodo non inferiore al periodo di ammortamento corrispondente ai coefficienti fiscali (articolo 102, comma 7, Tuir).

Nel caso di auto assegnate ai dipendenti oppure altre tipologie di mezzi, a prescindere dalla durata contrattuale prevista, la deduzione è ammessa per un periodo non inferiore alla metà del periodo ammortamento corrispondente al coefficiente fiscale (Telefisco 2014).

Nell’ipotesi di noleggio “full service“ di un’autovettura il limite di valore si applica esclusivamente alla tariffa di noleggio che, pertanto, deve essere specificamente indicata con depurazione delle spese per i servizi accessori di cui si fruisce. In mancanza della divisione la tariffa corrisposta deve essere considerata unitariamente e rileva per intero ai fini del raggiungimento del limite posto dal legislatore.

I veicoli dati in uso promiscuo ai dipendenti per la maggior parte del periodo d’imposta sono, infine, deducibili nella misura del 70% dall’azienda (per il dipendente ci sarà il calcolo del fringe benefit pari ad una presunzione di percorrenza per motivi personali di 4.500 chilometri annui).

Il veicolo assegnato in uso promiscuo all’amministratore, titolare di un reddito assimilato a lavoro dipendente, avrà una deducibilità totale pari al valore del fringe benefit attribuito per l’uso personale del veicolo; la parte eccedente del costo sarà deducibile seguendo le regole normali del costo delle auto aziendali (con deducibilità limitata al 20%).

Le spese per carburante per autotrazione sono deducibili nella stessa misura prevista per l’acquisto/leasing o noleggio del veicolo, se effettuate esclusivamente mediante carte di credito, carte di debito o carte prepagate emesse da operatori finanziari soggetti all’obbligo di comunicazione previsto dall’articolo 7, comma 6, D.P.R. 605/1973.

Nel momento della cessione del mezzo, ai fini della determinazione del reddito d’impresa, le plusvalenze e le minusvalenze patrimoniali rilevano nella stessa proporzione esistente tra l’ammontare dell’ammortamento fiscalmente dedotto e quello complessivamente effettuato.

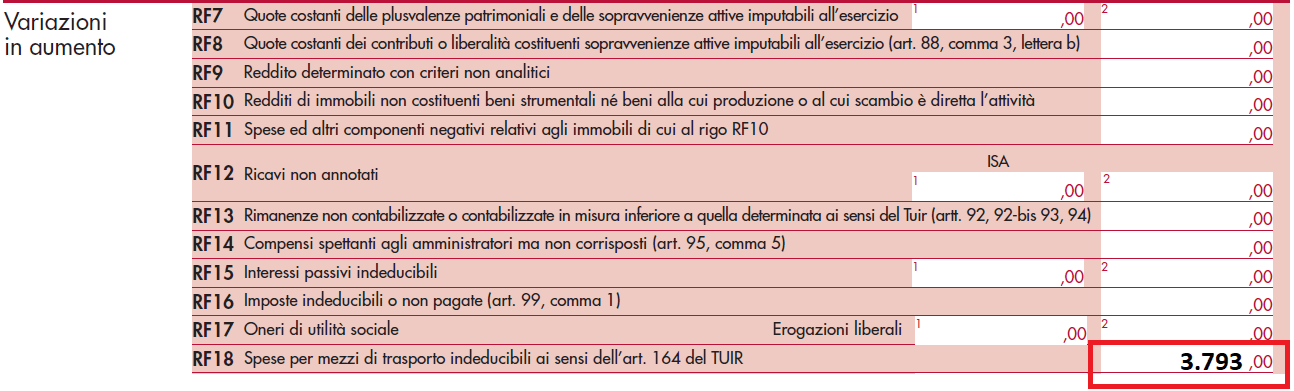

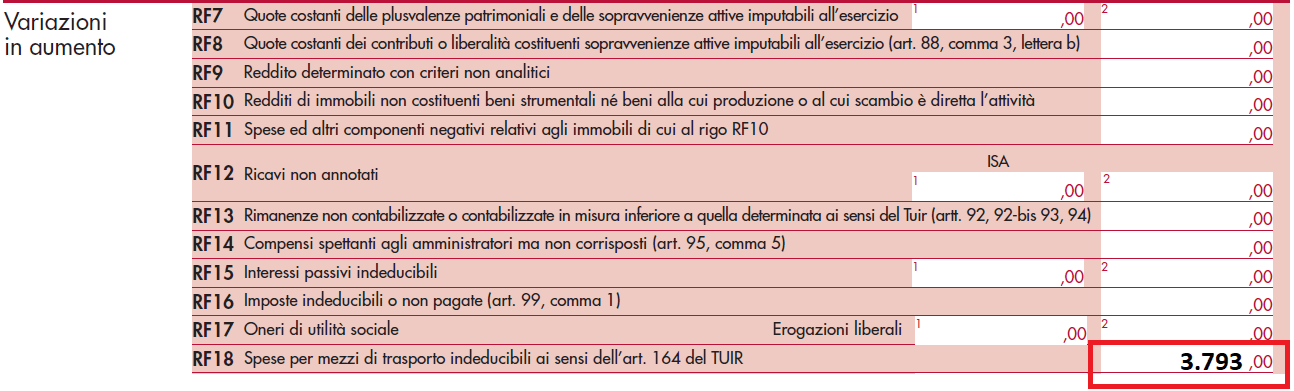

Nel modello Redditi 2019 in corrispondenza di costi parzialmente deducibili ci saranno delle variazioni in aumento del reddito imponibile. Così, ad esempio, nel modello Redditi SC 2019 tra le variazioni in aumento del reddito, nel rigo RF18, va indicato l’ammontare indeducibile delle spese e degli altri componenti negativi relativi ai mezzi di trasporto a motore utilizzati, in applicazione dei criteri stabiliti dall’articolo 164 Tuir.

Ipotizziamo l’acquisto di un’autovettura aziendale nel 2018 del valore di 30.000 euro più Iva del 22% pari a 6.600. Il valore è così suddivisibile:

- l’iva indetraibile (60% di 6.600, pari a 3.960 euro) diventa costo da aggiungere all’imponibile e, pertanto, il costo ammonta a 33.960 euro; la quota di ammortamento in contabilità il primo anno sarà del 12,50%, pari a 4.245 euro;

- la deducibilità fiscale del costo incontra un primo limite di valore, pari a 075,99 euro, da ammortizzare con aliquota del 25% (12,50% il primo anno) ed un secondo limite, la deducibilità fiscale nella misura del 20%, prevista per le auto aziendali non assegnate ai dipendenti e non strumentali pari, quindi, a 451,90 euro;

- in assenza di altri costi la ripresa fiscale si traduce in una variazione in aumento del reddito imponibile di 3.793,10 euro, pari alla differenza tra 4.245 euro e 451,90 euro.

I costi dell’autovettura, eccedenti i limiti fiscali, saranno ripresi nel modello Redditi SC 2019 nel rigo RF18, come di seguito illustrato.