Buoni corrispettivo: regole per la corretta applicazione dell’Iva

di Mauro MuracaIn attuazione della direttiva UE 27.6.2016 n. 1065, con il D.Lgs. 141/2018 è stata introdotta nell’ordinamento nazionale la disciplina relativa al trattamento Iva dei buoni-corrispettivo (o “voucher”) mediante l’inserimento, all’interno del D.P.R. 633/1972 delle seguenti disposizioni:

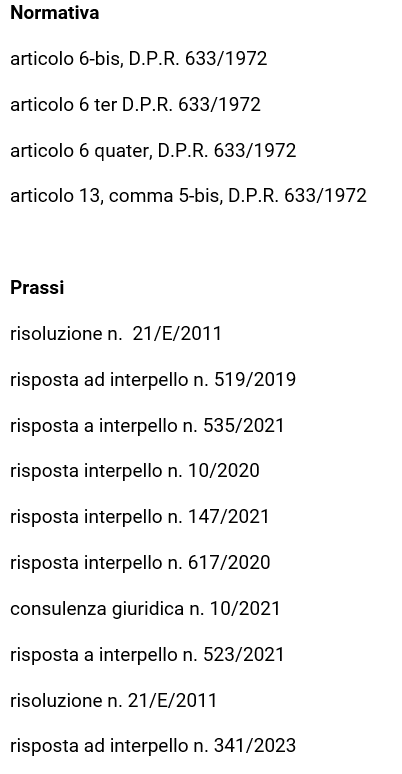

- articolo 6-bis, D.P.R. 633/1972 (Definizione di buono-corrispettivo);

- articolo 6-ter D.P.R. 633/1972 (Buono-corrispettivo monouso);

- articolo 6-quater, D.P.R. 633/1972 (Buono-corrispettivo multiuso);

- articolo 13, comma 5-bis, D.P.R. 633/1972 (base imponibile della operazione.)

Le richiamate disposizioni si applicano ai buoni-corrispettivo emessi successivamente al 31.12.2018, ossia a partire dall’1.1.2019.

Per i buoni emessi fino al 31.12.2018 dovrebbero rimanere valide, invece, le indicazioni rese in passato dall’Amministrazione finanziaria, che ha qualificato i buoni corrispettivo a dei “semplici documenti di legittimazione” ritenendo:

- rilevante, ai fini Iva, soltanto la spendita dei voucher;

- irrilevanti, ai fini Iva, le operazioni di emissione e di trasferimento dei buoni stessi, ai sensi dell’articolo 2, comma 3, lett. a), D.P.R. 633/1972 (risoluzione n. 21/E/2011).

Definizione di “buono-corrispettivo”

A norma dell’articolo 6-bis, D.P.R. 633/1972, si definisce “buono-corrispettivo” lo strumento accettato “come corrispettivo” (anche parziale) di una cessione di beni o di una prestazione di servizi. Per essere definito tale, sullo strumento medesimo (oppure nella relativa documentazione) deve essere esposta almeno una delle seguenti informazioni:

- l’indicazione dei beni da cedere (o dei servizi da prestare);

- le identità dei potenziali cedenti (o prestatori);

- le condizioni generali di utilizzo del buono medesimo.

Tipologia di “buono-corrispettivo”

I buoni-corrispettivo possono:

- presentarsi in forma fisica o elettronica;

- essere di tipo monouso, oppure multiuso, a seconda che le informazioni necessarie per la tassazione siano disponibili al momento dell’emissione del voucher o a quello del riscatto dello stesso.

Con la risposta ad interpello n. 519/2019, è stato chiarito che il formato del buono (in forma fisica o elettronica) non incide sulla qualificazione come “monouso” o “multiuso”.

Buoni monouso

Un buono si qualifica come “monouso” se, al momento della sua emissione, è nota la disciplina Iva applicabile alla cessione dei beni o alla prestazione dei servizi cui il buono dà diritto, poiché si conoscono:

- il luogo dove sarà effettuata l’operazione (quindi la territorialità Iva);

- il regime Iva applicabile (es. imponibile, non imponibile o esente);

- l’aliquota Iva che sconta la cessione o la prestazione (4%, 5%, 10% o 22%).

L’operazione si considera effettuata al momento dell’emissione del buono, in deroga alle regole generali di individuazione del momento di effettuazione dell’operazione, di cui all’articolo 6, D.P.R. 633/1972.

Si definisce buono monouso, il buono che riconosce al possessore dello stesso il diritto alla fruizione di determinati servizi elettronici in abbonamento di natura omogenea, ossia soggetti alla medesima aliquota Iva.

Con la risposta a interpello n. 535/2021, è stato affermato che, rientra nella disciplina dei buoni corrispettivi monouso, anche il voucher emesso in base al “Piano voucher sulle famiglie a basso reddito” (ex D.M. 7.8.2020), con la conseguenza che

- il fornitore dovrà rilevare, ai fini Iva, l’operazione nei confronti del beneficiario al momento dell’emissione del voucher (coincidente con l’attivazione dello stesso);

- la certificazione dell’operazione potrà avvenire secondo le disposizioni di cui all’articolo 22, D.P.R. 633/1972, ovvero con emissione di fattura, se richiesta dal cliente;

- l’erogazione del contributo a favore dell’operatore (fornitore) non assumerà rilevanza ai fini IVA, ai sensi dell’articolo 2, comma 3, lett. a), D.P.R. 663/1972, costituendo una mera movimentazione finanziaria.

Voucher per il welfare aziendale

Rientrano nell’ambito dei buoni corrispettivo monouso, anche i voucher emessi nell’ambito di piani di welfare aziendale, ai sensi dell’articolo 51, comma 3-bis, Tuir e dell’articolo 6, D.M. 25.3.2016 (risposta interpello n. 10/2020), salvo che la cessione o prestazione (che i buoni incorporano) rientri tra le fattispecie espressamente escluse dalla relativa disciplina (es. titoli di trasporto, biglietti di ingresso a cinema e musei, francobolli, buoni sconto).

Buoni multiuso

Un buono si qualifica come multiuso se, al momento della sua emissione, non è nota la disciplina Iva applicabile alla cessione dei beni o alla prestazione dei servizi cui il buono-corrispettivo dà diritto.

L’operazione si considera effettuata al verificarsi degli eventi previsti dall’articolo 6, D.P.R. 633/1972 (es. consegna o spedizione per le cessioni di beni mobili), considerando come momento del pagamento l’accettazione del buono come corrispettivo (o parziale corrispettivo) dei beni o dei servizi.

Si definiscono buoni multiuso, ad esempio:

- le c.d. “carte-regalo” utilizzabili presso un esercizio commerciale (che vende beni soggetti ad aliquote Iva differenti);

Anche una carta regalo emessa nell’ambito di un gruppo multinazionale da una società controllata con sede in Italia, utilizzabile per acquisti di varie tipologie di prodotti, sia online (con consegna dei beni in Italia), sia presso i punti vendita delle controllate italiane, deve essere inquadrata tra i buoni-corrispettivo multiuso, se all’atto dell’emissione non risultano individuabili con esattezza né la tipologia di beni acquistabili, né la quantità dei beni, né l’aliquota Iva ad essi applicabile (risposta interpello n. 147/2021). A fronte di tale qualificazione:

- l’operazione assume rilevanza ai fini Iva e;

- l’imposta diventa esigibile quando la carta regalo viene utilizzata dal possessore per l’acquisto dei beni esigibile (e non quando la carta regalo viene emessa).

- I buoni benzina che consentono di rifornirsi presso plurimi soggetti (es. pompe c.d. “bianche”).

Cofanetti regalo non riscattati

Nella risposta interpello n. 617/2020, è stato esaminato il trattamento Iva delle cessioni dei c.d. “cofanetti regalo”, aventi ad oggetto diverse prestazioni scelte dal cliente all’interno di un catalogo.

Al riguardo, è stato chiarito che:

- i “cofanetti regalo” devono essere considerati buoni multiuso, ai sensi dell’articolo 6-quater, D.P.R. 633/1972, dato che al momento della loro emissione non è ancora nota la disciplina applicabile ai fini Iva della prestazione di servizi cui il voucher dà diritto;

- in caso di mancato utilizzo del buono da parte del beneficiario entro il termine di scadenza, la società cedente non è tenuta ad effettuare alcun adempimento (ai fini Iva) al momento in cui incassa le somme dall’emittente, poiché nessuna prestazione è stata eseguita.

Voucher sostitutivi dei viaggi di istruzione

Con la consulenza giuridica n. 10/2021, l’Agenzia delle entrate ha affermato che rientrano nella categoria di buoni multiuso, anche i voucher sostitutivi dei viaggi di istruzione emessi, a seguito della relativa sospensione fino al 31.7.2021 per emergenza COVID-19 (articolo 1, comma 1, lett. b), D.P.C.M. 25.2.2020), da un’agenzia di viaggio a favore dell’istituzione scolastica in alternativa al rimborso delle somme corrisposte a titolo di acconto o saldo, poiché al momento della loro emissione non è nota la tipologia del servizio fruibile con il buono e, pertanto, neppure la disciplina Iva applicabile alla prestazione cui lo stesso dà diritto.

A fronte di ciò, è stata ritenuta corretta la scelta di posticipare l’emissione della fattura al momento dell’effettivo utilizzo del voucher, posto che lo stesso risulta qualificabile come buono-corrispettivo multiuso.

Utilizzo di un borsellino elettronico

Con riferimento alle operazioni effettuate da una società che, tramite una piattaforma web, consente ai clienti di ordine pasti o prodotti alimentari pagando online mediante un borsellino elettronico ricaricabile con contanti, carte elettroniche o ticket restaurant, l’agenzia delle entrate (ha affermato che anche tale voucher sia da identificarsi alla stregua di un buono-corrispettivo “multiuso“, poiché al momento dell’emissione non è nota la disciplina Iva applicabile all’operazione sottostante. risposta a interpello n. 523/2021)

La determinazione della base imponibile dei buoni corrispettivo

La base imponibile Iva delle operazioni relative ai buoni corrispettivo è determinata a norma dell’articolo 13, D.P.R. 633/1972.

Tale disposizione del decreto Iva si limita soltanto a definire la base imponibile delle operazioni derivanti da buoni multiuso (costituita dal corrispettivo dovuto per il buono, ovvero in assenza di tale informazione dal valore monetario del buono (al netto dell’Iva), senza nulla argomentare con riferimento ai buoni monouso, per i quali la base imponibile coincide sempre con il corrispettivo dovuto per il buono medesimo.

Servizi di distribuzione

I servizi di distribuzione (e simili) relativi a buoni multiuso sono autonomamente rilevanti ai fini Iva, ove diversi da quelli che intercorrono tra il soggetto che effettua le operazioni incorporate nel buono e i soggetti nei cui confronti le operazioni sono effettuate.

In particolare, qualora non sia stabilito uno specifico corrispettivo, la base imponibile (comprensiva dell’Iva) dei servizi di distribuzione e simili relativi ai buoni multiuso, è costituita dalla differenza tra il valore monetario del buono e l’importo dovuto per il trasferimento del buono medesimo.

Fattispecie escluse dalla disciplina Iva dei buoni corrispettivo

Come precisato dalla direttiva 2016/1065/UE, la disciplina Iva appena commentata non riguarda:

- gli strumenti di pagamento, i quali non comportano il diritto a ricevere beni o servizi, ma hanno la sola finalità di effettuare il pagamento;

- i titoli di trasporto, i biglietti di ingresso a cinema e musei, i francobolli e altri titoli similari a dette tipologie di documenti.

Buoni pasto

Sono esclusi dalla normativa Iva dei buoni-corrispettivo, anche i buoni pasto (o “ticket restaurant”) che continuano ad essere assoggettati alla medesima disciplina dei servizi sostitutivi di mensa aziendale, prescritta dall’articolo 144, D.Lgs. 50/2016 e dal D.M. 122/2017 che definisce buono pasto “il documento di legittimazione, anche in forma elettronica”, avente le caratteristiche previste dal D.M. 122/2017, “che attribuisce, al titolare, (…), il diritto ad ottenere il servizio sostitutivo di mensa per un importo pari al valore facciale del buono e, all’esercizio convenzionato, il mezzo per provare l’avvenuta prestazione nei confronti delle società di emissione”.

Servizi erogati in regime monofase

Nella relazione illustrativa allo schema del D.Lgs. 141/2018, è stato precisato che continuano ad applicarsi le disposizioni di cui all’articolo 74, comma 1, lett. d), D.P.R. 633/1972 (c.d. “regime monofase”) per la vendita di qualsiasi mezzo tecnico, ivi compresa la fornitura di codici di accesso, per fruire dei servizi di telecomunicazione, fissa o mobile, e di telematica, dal titolare della concessione o autorizzazione a esercitare i servizi, sulla base del corrispettivo dovuto dall’utente o, se non ancora determinato, sulla base del prezzo mediamente praticato per la vendita al pubblico in relazione alla quantità di traffico telefonico messo a disposizione tramite il mezzo tecnico (c.d. ricariche telefoniche)

Fattispecie escluse: buoni sconto

Tra le fattispecie escluse dalla disciplina Iva dei buoni corrispettivo, vi rientrano anche i buoni sconto, ossia i titoli che conferiscono al titolare il diritto a ottenere una riduzione (in percentuale o per importi determinati) del prezzo di acquisto di beni o servizi.

Nella maggior parte dei casi, il buono sconto è emesso dal produttore e utilizzato dall’acquirente-privato consumatore presso un rivenditore, per poi essere rimborsato dal produttore al rivenditore.

Secondo la giurisprudenza comunitaria, il buono sconto rappresenta uno strumento di pagamento anticipato, che incorpora l’obbligo di essere accettato al posto del denaro al suo valore nominale e, nel caso di buoni emessi dal produttore e accettati dal distributore, incorpora il diritto di quest’ultimo a ottenere il rimborso di una parte del prezzo corrisposto all’atto di acquisto da parte del cliente (Corte di Giustizia UE causa C-126/88, Boots Company plc, e causa C-398/99, Yorkshire Co-Operatives Ltd).

Del medesimo avviso anche la prassi amministrativa secondo cui i buoni sconto:

- “rappresentano per il dettagliante il diritto a ricevere dal produttore un rimborso pari all’importo indicato sul buono consegnato dal consumatore“(Risoluzione n. 21/E/2011);

- costituiscono “titoli di legittimazione la cui consegna o il cui utilizzo dà diritto a sconti, percentuali o di importo pari al loro valore nominale, sul prezzo dei prodotti e/o servizi per il cui acquisto vengono utilizzati“, indipendentemente dalla forma utilizzata: materiale o digitale, quali codici promozionali, codici sconto, coupon elettronici, consistenti sostanzialmente in stringhe alfanumeriche (Nota Min. Sviluppo economico 20.11.2014 n. 205930).

Buoni spesa

Con la risposta ad interpello n. 341/2023, l’Agenzia delle entrate ha affermato che sono qualificati come buoni sconto anche i “buoni spesa”:

- emessi da un’impresa della grande distribuzione nell’ambito di un’attività promozionale;

- contraddistinti da una soglia di spesa minima sia “in entrata” che “in uscita“.

Il caso oggetto di interpello concerneva la fattispecie di una campagna promozionale che prevedeva, per ogni 15 euro di spesa, l’emissione di un buono di valore pari a15 euro per i soci, ridotto a 10 euro per i clienti, da spendere a fronte di una spesa futura minima di 50 euro.

Nel caso di specie, è stato affermato che i buoni in parola (denominati commercialmente “buoni spesa”) integrano il diritto del portatore a una riduzione del prezzo complessivo della spesa, pari all’importo indicato sul buono, da cui consegue la riduzione della base imponibile di pari valore, al netto dell’Iva.