Cfc: la nuova definizione di controllo

di Marco BargagliCome noto il D.Lgs. 142/2018 ha radicalmente modificato la disciplina prevista in materia di imprese estere controllate (c.d. Controlled Foreign Companies legislation).

Attualmente, per espressa disposizione normativa (ai sensi del novellato articolo 167,comma 1, Tuir), la normativa Cfc si applica:

- alle persone fisiche, società semplici, società in nome collettivo e in accomandita semplice, associazioni, società di armamento e società di fatto residenti in Italia (ex articolo 5 Tuir);

- alle società commerciali, enti commerciali residenti, fondazioni, associazioni e trust non commerciali, residenti nel territorio dello Stato, ossia alla generalità dei soggetti passivi Ires (ex articolo 73, comma 1, lett. a, b e c, Tuir);

- alle stabili organizzazioni italiane di soggetti non residenti che controllano, a loro volta, soggetti non residenti.

In ordine a tale ultimo punto, l’estensione dell’ambito soggettivo alle stabili organizzazioni nel territorio dello Stato di soggetti non residenti si verifica limitatamente alle partecipazioni nella controllata estera, che fanno parte del patrimonio della stabile organizzazione.

Tuttavia, prima di valutare le regole di tassazione, occorre anzitutto verificare la doppia condizione pregiudiziale di accesso prevista dall’articolo 167, comma 4, Tuir, al ricorrere della quale scatta la tassazione per trasparenza, ossia quando, congiuntamente, le imprese estere controllate:

- sono assoggettate a tassazione effettiva inferiore alla metà di quella a cui sarebbero state soggette qualora residenti in Italia;

- hanno conseguito, per oltre un terzo, proventi (risultanti dal conto economico della Cfc) che rientrano in una o più delle seguenti categorie:

- interessi o qualsiasi altro reddito generato da attivi finanziari;

- canoni o qualsiasi altro reddito generato da proprietà intellettuale;

- dividendi e redditi derivanti dalla cessione di partecipazioni;

- redditi da leasing finanziario;

- redditi da attività assicurativa, bancaria e altre attività finanziarie;

- proventi derivanti da operazioni di compravendita di beni con valore economico aggiunto scarso o nullo, effettuate con soggetti che, direttamente o indirettamente, controllano il soggetto controllato non residente, ne sono controllati o sono controllati dallo stesso soggetto che controlla il soggetto non residente;

- proventi derivanti da prestazioni di servizi, con valore economico aggiunto scarso o nullo, effettuate a favore di soggetti che, direttamente o indirettamente, controllano il soggetto controllato non residente, ne sono controllati o sono controllati dallo stesso soggetto che controlla il soggetto non residente.

Ciò detto giova ricordare che, per tassare il reddito prodotto oltrefrontiera, occorre circoscrivere esattamente la nozione di controllo sulla base delle nuove disposizioni legislative.

A tale fine, si considerano soggetti controllati non residenti le imprese, le società e gli enti non residenti nel territorio dello Stato, per i quali si verifica almeno una delle seguenti condizioni:

- sono controllati direttamente o indirettamente, anche tramite società fiduciaria o interposta persona, ai sensi dell’articolo 2359 cod. civ., da parte di un soggetto residente in Italia;

- oltre il 50% della partecipazione agli utili dei soggetti non residenti è detenuto, direttamente o indirettamente, mediante una o più società controllate (ex articolo 2359 cod. civ.) o tramite società fiduciaria o interposta persona, da un soggetto residente in Italia.

Inoltre, l’articolo 167, comma 3, Tuir include tra i soggetti controllati non residenti anche le stabili organizzazioni all’estero dei soggetti controllati esteri, nonché le stabili organizzazioni all’estero dei soggetti residenti per le quali è stata effettuata l’opzione per la branch exemption.

Conformemente, l’articolo 7, par. 1, lett. a), Direttiva UE 2016/1164 (Atad) considera integrato il requisito del controllo: “nel caso di un’entità, il contribuente, da solo o insieme alle sue imprese associate, detiene una partecipazione diretta o indiretta di oltre il 50 per cento dei diritti di voto o possiede direttamente o indirettamente oltre il 50 per cento del capitale o ha il diritto di ricevere oltre il 50 per cento degli utili di tale entità”

Di conseguenza, in chiave antielusiva, oggi non sarà possibile evitare la tassazione Cfc mediante la separazione dei “diritti di voto” rispetto ai “diritti agli utili”.

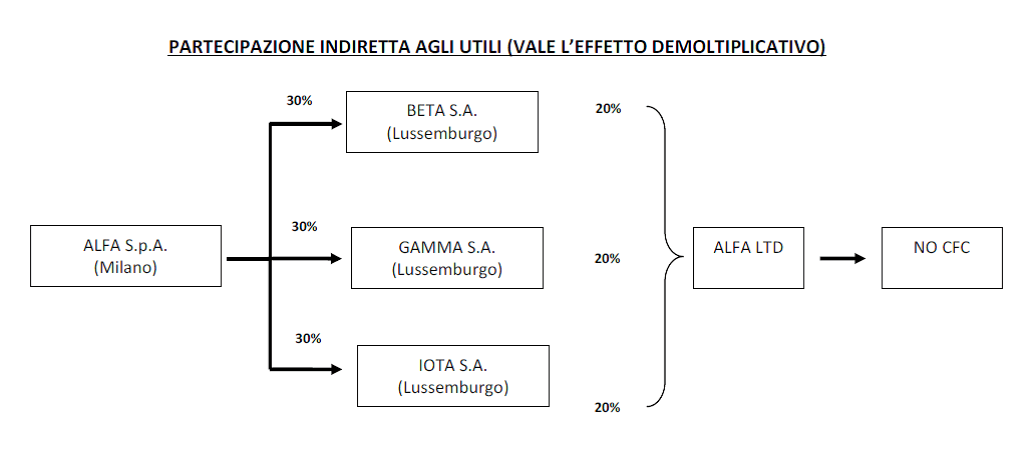

In merito è molto importante sottolineare che la relazione illustrativa al citato D.Lgs. 142/2018 prevede che, in caso di partecipazione indiretta, la percentuale di partecipazione agli utili venga determinata tenendo conto della eventuale demoltiplicazione prodotta dalla catena societaria partecipativa.

Di contro, nell’ipotesi di controllo indiretto ex articolo 2359 cod. civ., non si tiene conto del citato effetto demoltiplicativo.

Si schematizzano di seguito, a titolo esemplificativo, le condizioni previste per la tassazione Cfc in caso di partecipazione indiretta agli utili.