Si tratta delle ritenute operate sui compensi pagati dal 1° gennaio al 31 dicembre 2019 e versate dal 16 febbraio 2019 al 16 gennaio 2020. Le causali relative al lavoro autonomo e redditi diversi più utilizzate sono quelle di seguito riportate:

A prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale;

M prestazioni di lavoro autonomo non esercitate abitualmente;

M1 redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere;

O prestazioni di lavoro autonomo non esercitate abitualmente, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (circolare Inps 104/2001 – riferimento a soggetti d’età superiore ai sessantacinque anni);

O1 redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (circolare Inps 104/2001 – riferimento a soggetti d’età superiore ai sessantacinque anni);

I compensi corrisposti sono indicati nella parte della certificazione relativa ai dati fiscali.

Nell’ammontare lordo corrisposto (punto 4) va indicato il compenso al netto dell’Iva eventualmente dovuta; non fa parte del compenso, e quindi non deve essere indicato, il contributo integrativo (ad esempio 2 per cento o 4 per cento) destinato alle casse professionali.

Discorso diverso vale per il contributo Inps gestione separata lavoratori autonomi del 4%, addebitato dai professionisti che non possiedono la cassa di previdenza di categoria: in questo caso l’addebito del contributo Inps fa parte del compenso ed è assoggettato a ritenuta d’acconto.

Nelle certificazioni delle ritenute d’acconto operate sui compensi di lavoro autonomo, provvigioni e redditi diversi, occorre inoltre indicare le somme che non sono state assoggettate a ritenuta, specificando la causale con un determinato codice (punto 6).

Fino allo scorso anno era utilizzato un unico codice per indicare i redditi non soggetti a ritenuta o esenti e le somme che non costituiscono reddito; da quest’anno occorre distinguere tra le diverse situazioni, utilizzando i codici sotto riportati:

Fino allo scorso anno era utilizzato un unico codice per indicare i redditi non soggetti a ritenuta o esenti e le somme che non costituiscono reddito; da quest’anno occorre distinguere tra le diverse situazioni, utilizzando i codici sotto riportati:

7 – nel caso di erogazione di altri redditi non soggetti a ritenuta;

8 – nel caso di erogazione di redditi esenti ovvero di somme che non costituiscono reddito.

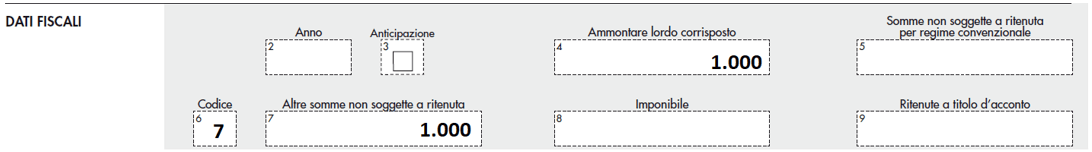

Così, ad esempio, i compensi corrisposti a coloro che applicano il regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità previsto dall’articolo 27 D.L. 98/2011 o ai nuovi soggetti “minimi forfettari” di cui all’articolo 1 L. 190/2014, anche se non assoggetti a ritenuta d’acconto, vanno certificati, se relativi a reddito di lavoro autonomo, provvigioni o redditi diversi. In tal caso, il compenso è indicato nel punto 4 – Ammontare lordo corrisposto e il medesimo importo deve essere riportato anche nel successivo punto 7 – Somme non soggette a ritenuta, indicando la causale nel punto 6 (Codice 7 per altri redditi non soggetti a ritenuta).

Nell’ipotesi seguente si propone la compilazione dei dati fiscali della certificazione di un lavoratore autonomo forfettario, a cui sono stati corrisposti compensi per 1.000 euro.

Allo stesso modo occorre indicare il codice 7 nel punto 6, per la quota delle provvigioni non soggette a ritenuta (50 per cento o 80 per cento); l’articolo 25-bis D.P.R. 600/1973 dispone che “i soggetti indicati nel primo comma dell’articolo 23, … i quali corrispondono provvigioni, comunque denominate per le prestazioni anche occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari, devono operare all’atto del pagamento una ritenuta a titolo di acconto dell’Irpef o dell’Imposta sul reddito delle persone giuridiche dovuta dai percipienti, con obbligo di rivalsa. L’aliquota della suddetta ritenuta si applica nella misura fissata dall’articolo 11 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e successive modificazioni, per il primo scaglione di reddito” (23%).

La ritenuta è commisurata ordinariamente al cinquanta per cento dell’ammontare delle provvigioni. Se i percipienti dichiarano ai loro committenti, preponenti o mandanti, che nell’esercizio della loro attività si avvalgano in via continuativa dell’opera di dipendenti o di terzi, la ritenuta è commisurata al venti per cento dell’ammontare delle stesse provvigioni.

Le causali da utilizzare per indicare le diverse tipologie di provvigioni sono:

V1 redditi derivanti da attività commerciali non esercitate abitualmente (ad esempio, provvigioni corrisposte per prestazioni occasionali ad agente o rappresentante di commercio, mediatore, procacciatore d’affari);

Q provvigioni corrisposte ad agente o rappresentante di commercio monomandatario;

R provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario;

S provvigioni corrisposte a commissionario;

T provvigioni corrisposte a mediatore;

U provvigioni corrisposte a procacciatore di affari.

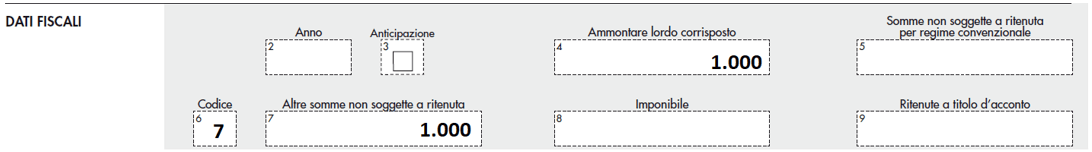

Differente è invece la compilazione del punto 7 nel caso in cui le somme corrisposte si riferiscano, ad esempio, a somme anticipate in nome e per conto della controparte.

Tali spese sono comprese nel punto 4 – Ammontare lordo corrisposto e ripetute nel successivo punto 7 – Somme non soggette a ritenuta, indicando la causale nel punto 6 (Codice 8 per somme che non costituiscono reddito).

18 Febbraio 2020 a 12:18

Buongiorno,

sarebbe gradita una specifica informativa circa il bollo che un forfettario applica ed addebita al committente; in sede di predisposizione della C.U. l’importo del bollo è da indicare con il codice 7 oppure con il codice 8?

Grazie e buona giornata

4 Marzo 2020 a 22:47

Buonsera,

mi piacerebbe un piccolo confronto sull’indicazione in Cu della marca da bollo che un contribuente forfettario (ma non solo) applica ed addebita al committente: l’importo del bollo è da indicare con il codice 7 oppure con il codice 8?

L’ho sempre considerato ricavo se riaddebitato (anche perchè normalmente nelle fatture elettroniche di un regime ordinario se non riaddebito la marca da bollo non la indico e non si somma al totale fattura) ma stavolta sono confusa dalle istruzioni che indicano fra gli esempi del codice 8 i bolli.

Grazie e buona giornata