Con riferimento alle vendite a distanza effettuate da un cedente soggetto passivo Iva italiano a un privato residente in un paese Ue, tali operazioni:

- sono territorialmente rilevanti ai fini Iva nel luogo del consumo e quindi nel Paese dell’acquirente privato (cessionario), qualora siano state superate le cosiddette “soglie di protezione” fissate da ciascuno Stato membro (si veda in seguito per ulteriori dettagli) oppure “per opzione” (esercitata attraverso l’apposita annotazione nel quadro VO della dichiarazione Iva);

- sono territorialmente rilevanti ai fini Iva nel Paese dove si trova il bene al momento della cessione (secondo la regola generale prevista dall’articolo 7 bis D.P.R. 633/1972), qualora le suddette “soglie di protezione” non siano state superate.

Le regole appena esposte sono inoltre applicabili se sussistono le seguenti condizioni:

- gli acquirenti (cessionari) sono dei privati, ovvero dei soggetti ad essi assimilati quali:

- i beni ceduti non sono (esclusioni oggettive):

- beni soggetti ad accisa;

- mezzi di trasporto “nuovi”;

- beni da installare, montare o assiemare dal fornitore o per suo conto;

- il trasporto dei beni è effettuato direttamente dal cedente o per suo conto nei confronti dell’acquirente.

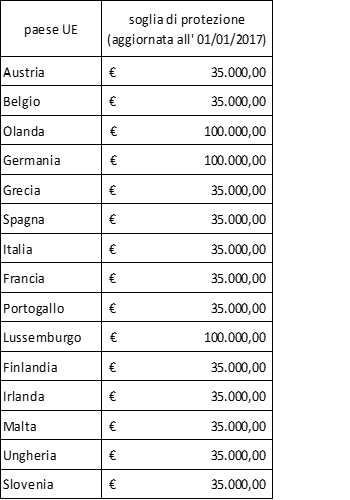

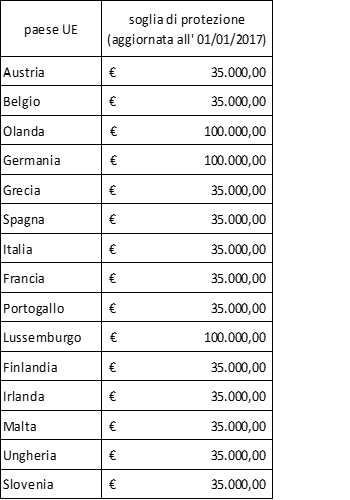

Le “soglie di protezione” dei principali Paesi europei (che possono essere pari ad € 100.000,00 o ad un minor importo stabilito da ciascuno Stato membro) sono le seguenti:

Pertanto, qualora, ad esempio, un soggetto passivo italiano ceda beni per corrispondenza ad acquirenti privati francesi per un ammontare annuale superiore ad € 35.000,00 (si veda la superiore tabella), deve effettuare le cessioni con Iva in Francia. Se invece cedesse anche dei beni per corrispondenza verso privati in Spagna per un ammontare annuale pari ad € 20.000,00 (e quindi per un importo inferiore alla “soglia di protezione” stabilita dallo Stato), deve applicare l’Iva in Italia, senza alcun obbligo di assolvimento dell’Iva in Spagna.

Nel caso in cui il cedente abbia superato la “soglia di protezione” nel corso dello stesso anno, tale superamento non ha effetto sulle operazioni effettuate precedentemente (articolo 14 Regolamento UE 282/2011). In tal caso, infatti, l’obbligo di imponibilità ai fini Iva nel Paese dell’acquirente parte dalla cessione che ha determinato lo “sforamento” ed avrà effetto anche per tutte le cessioni che saranno effettuate nella parte rimanente dell’anno in corso e nell’anno successivo.

In tali casi è ovviamente necessario che il cedente non abbia già optato in precedenza per l’applicazione dell’Iva nel paese Ue dell’acquirente e che non abbia già superato la “soglia di protezione” nell’anno precedente.

Con riferimento invece alle vendite a distanza effettuate da un cedente soggetto passivo Iva italiano a un privato residente in un paese extraUE, si applicano le ordinarie norme sulle esportazioni previste dall’articolo 8 D.P.R. 633/1972.

Deve pertanto essere emessa una fattura non imponibile ai sensi del predetto articolo 8 ed è necessario provare l’avvenuta esportazione. Pertanto, ancorché non obbligatoria, è consigliabile emettere comunque la fattura in quanto è un documento ordinariamente richiesto in dogana ai fini dell’esportazione.

Esiste ovviamente l’obbligo di registrazione dell’operazione nel registro dei corrispettivi (qualora non si emetta la fattura) o nel registro delle fatture emesse.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: