Conferimento intracomunitario di partecipazioni e neutralità fiscale

di Ennio VialGli articoli 178 e 179 Tuir disciplinano il trattamento fiscale applicabile agli scambi e ai conferimenti di partecipazioni che interessando soggetti residenti in diversi stati membri della UE, in conformità con quanto previsto dalla Direttiva 2009/133/CE del 19.10.2009 che ha sostituito la previgente direttiva 90/434/CEE del 23.07.1990.

L’articolo 178 Tuir delinea l’ambito soggettivo di applicazione degli scambi intracomunitari mentre il successivo articolo 179 individua il regime fiscale applicabile.

Per effetto del combinato disposto delle due norme, le operazioni di scambio di partecipazioni mediante conferimenti tra soggetti residenti in diversi Stati membri della UE non comportano realizzo di plusvalenze o minusvalenze.

Ai fini della applicabilità del suddetto regime di neutralità fiscale è necessario che la società conferita e la società conferitaria siano società di capitali e risiedano in due differenti Stati UE e che uno dei due soggetti sia residente in Italia.

Non viene posta alcuna condizione invece con riguardo ai “soci della scambiata”, i quali possono essere residenti sia nello stesso Stato membro della “società acquirente”, sia nello stesso Stato membro della “società scambiata”.

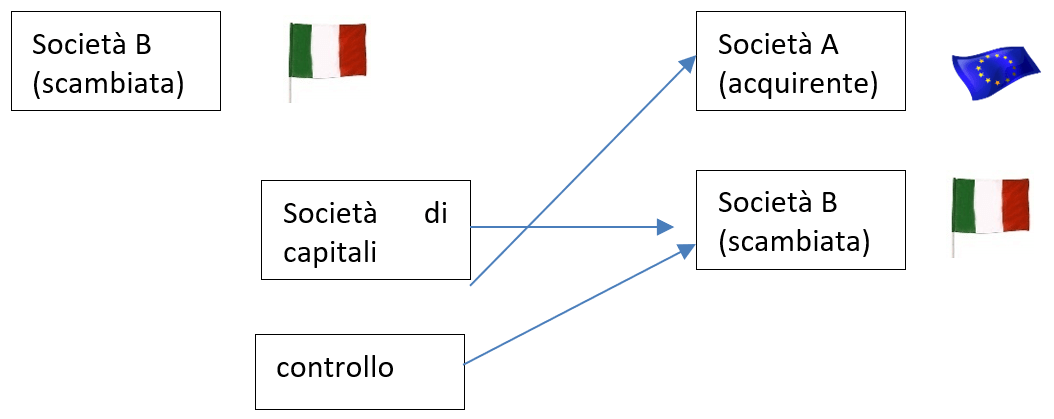

Le suddette norme si applicano ad operazioni quali il conferimento di una società italiana in una holding comunitaria (ad esempio una holding lussemburghese) o, viceversa, al conferimento di una partecipazione comunitaria in una holding italiana.

Figura n. 1 : conferimento di società italiana in holding comunitaria

L’articolo 178 Tuir richiede che la conferitaria riceva dai soci conferenti azioni o quote che consentano l’acquisto o l’integrazione di una partecipazione di controllo nella conferita, al pari di quanto prescritto, per i conferimenti domestici, dall’articolo 177, comma 2, Tuir.

Le due norme, tuttavia, presentano degli elementi di differenziazione.

Infatti il conferimento effettuato ai sensi dell’articolo 177, comma 2, Tuir si configura come un’operazione a “neutralità indotta”; pur ricadendo, quindi, nell’ambito di un regime realizzativo, l’entità della plusvalenza viene legittimamente “pilotata”, fino ad azzerarsi, quando vi è coincidenza tra il costo fiscalmente riconosciuto e l’incremento del patrimonio netto della conferitaria.

Diversamente, il conferimento ai sensi dell’articolo 178 Tuir avviene secondo una vera e propria neutralità fiscale. L’incremento del netto della conferitaria diviene quindi irrilevante ai fini del regime fiscale applicabile.

Chiariamo il confronto tra i due regimi con un esempio.

Tizio e Caio detengono una partecipazione in Alfa srl. Cosa succede se i due soci decidono di conferire le partecipazioni in una holding domestica oppure in un’altra holding comunitaria?

Ipotizziamo che il costo fiscalmente riconosciuto complessivo ammonti a euro 1.000.

Si precisa che si considera il costo fiscalmente riconosciuto complessivo, per semplicità, in luogo del costo fiscalmente riconosciuto in capo a ciascun socio.

L’incremento del patrimonio netto nella conferitaria holding è pari a 1.000.

Sia nell’ipotesi del conferimento ex articolo 177, comma 2, sia nell’ipotesi del conferimento intracomunitario non emergono plusvalenze.

Supponiamo, ora, che l’incremento del netto della holding conferitaria ammonti a euro 5.000.

In questo caso, per il conferimento domestico (ex articolo 177, comma 2) si realizza una plusvalenza di euro 4.000, mentre il conferimento intracomunitario continua a rimanere neutrale.

Gli elementi di positività che possono indurre alla creazione di una holding comunitaria si possono individuare nella sussistenza di vantaggi derivanti da una immagine internazionale del gruppo.

La holding comunitaria può, inoltre, costituire un canale più agevole per attirare investitori esteri.

È un veicolo che può consentire il reperimento di fonti di finanziamento in modo più agevole, o può essere in grado di sfruttare mercati finanziari più evoluti.