Credito beni strumentali 2022 e compilazione quadro RU

di Clara PolletSimone DimitriI crediti d’imposta previsti per l’acquisto di beni strumentali nuovi (4.0 e non) maturati nel periodo d’imposta 2022 vanno esposti nel quadro RU della dichiarazione dei redditi.

Trattasi delle agevolazioni previste dall’articolo 1, commi da 1051 a 1063, L. 178/2020, a favore delle imprese che effettuano investimenti in beni nuovi strumentali materiali ed immateriali destinati a strutture produttive ubicate nel territorio dello Stato.

Il credito d’imposta previsto per i beni ordinari (non 4.0) non è stato prorogato e, pertanto, è terminato nel 2022, con coda fino al 30 novembre 2023 per chi ha versato un acconto pari almeno al 20% entro il 31 dicembre 2022 con accettazione dell’ordine da parte del fornitore.

L’articolo 1, comma 44, L. 234/2021 ha invece prorogato il credito d’imposta per gli investimenti in beni materiali e immateriali Industria 4.0 realizzati fino al 31 dicembre 2025, ovvero entro il 30 giugno 2026, a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, riducendo l’intensità dell’aiuto.

I richiamati crediti devono essere utilizzati esclusivamente in compensazione ai sensi dell’articolo 17 D.Lgs. 241/1997, in tre quote annuali di pari importo, secondo i termini di decorrenza stabiliti dal comma 1059 della citata L. 178/2020: per i beni ordinari occorre tener in considerazione la data di entrata in funzione del bene, mentre per i beni 4.0 è rilevante la data di interconnessione, evidenziata nella perizia asseverata/attestazione di conformità o, alternativamente, autocertificata con dichiarazione resa dal legale rappresentante dell’impresa beneficiaria (per gli investimenti inferiori a 300.000 euro).

In sede di dichiarazione dei redditi i dati del credito d’imposta vanno esposti nella sezione I del quadro RU distintamente in relazione alle diverse tipologie di beni agevolabili. Per ciascuna fattispecie va compilato un distinto modulo, utilizzando i seguenti codici credito:

- “L3”, per gli investimenti in beni strumentali nuovi materiali e immateriali di cui all’articolo 1, comma 1055, L. 178/2020(beni diversi da quelli ricompresi negli allegati A e B alla L. 232/2016) effettuati fino al 31 dicembre 2022, ovvero entro il 30 novembre 2023, a condizione che entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione. Per la compensazione tramite il modello F24, va utilizzato il codice tributo “6935”.

- “2L”, per gli investimenti in beni strumentali nuovi materiali 0 di cui all’articolo 1, comma 1057 e/o 1057-bis, L. 178/2020 (beni di cui all’allegato A alla L. 232/2016); in questo caso, per la compensazione tramite il modello F24, va utilizzato il codice tributo “6936”.

- “3L”, per gli investimenti in beni strumentali nuovi immateriali 0 di cui all’articolo 1, comma 1058, L. 178/2020 (beni di cui all’allegato B alla L. 232/2016); per l’utilizzo in compensazione occorre utilizzare il codice tributo “6937”.

Ai fini del monitoraggio della misura agevolativa nell’ambito del PNRR, per poter misurare il raggiungimento da parte dell’Italia degli obiettivi previsti nel piano, nella sezione I del quadro RU vanno indicati anche i dati degli investimenti effettuati oltre il termine del periodo d’imposta oggetto della dichiarazione ed entro il 30 novembre 2023, per i quali entro il 31 dicembre 2022 si sia proceduto alla prenotazione – ordine vincolante ed acconto del 20 per cento – anche se non ricompresi nel periodo d’imposta di riferimento della dichiarazione.

A tal fine, nel rigo RU5 va indicato:

- nella colonna 1, l’importo del credito d’imposta maturato per investimenti realizzati nel periodo d’imposta oggetto della dichiarazione;

- nella colonna 2, l’importo del credito d’imposta maturato per investimenti effettuati successivamente alla chiusura del periodo d’imposta oggetto della dichiarazione ed entro il 30 novembre 2023 (30 giugno 2023 per i beni immateriali 4.0), per i quali entro il 31 dicembre 2022 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20 per cento del prezzo di acquisto (tale importo, qualora utilizzato in compensazione, non può essere riportato nel rigo RU6 della presente dichiarazione in quanto compensato nel periodo d’imposta successivo a quello oggetto della dichiarazione).

Inoltre, nella sezione IV, nei righi RU130 e RU140 vanno indicati, rispettivamente, gli investimenti effettuati nel periodo d’imposta oggetto della presente dichiarazione e gli investimenti effettuati successivamente alla chiusura del periodo d’imposta di riferimento della dichiarazione ed entro il 30 novembre 2023 (30 giugno 2023 per i beni immateriali 4.0).

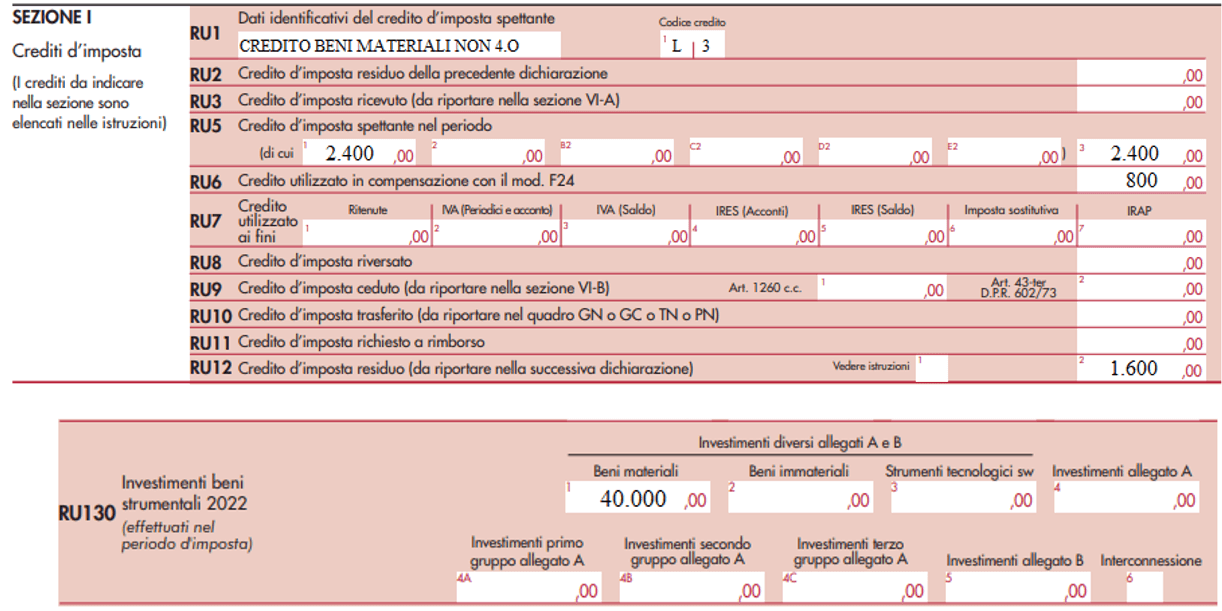

Esemplificando, si pensi alla società Gamma S.r.l. che ha effettuato investimenti in beni materiali NON 4.0 per un importo pari 40.000 euro, maturando un credito d’imposta pari a 2.400 euro (spettante nella misura del 6 per cento), utilizzando la prima quota del credito nel 2022.

La sezione I e IV del quadro RU andranno compilate come segue.

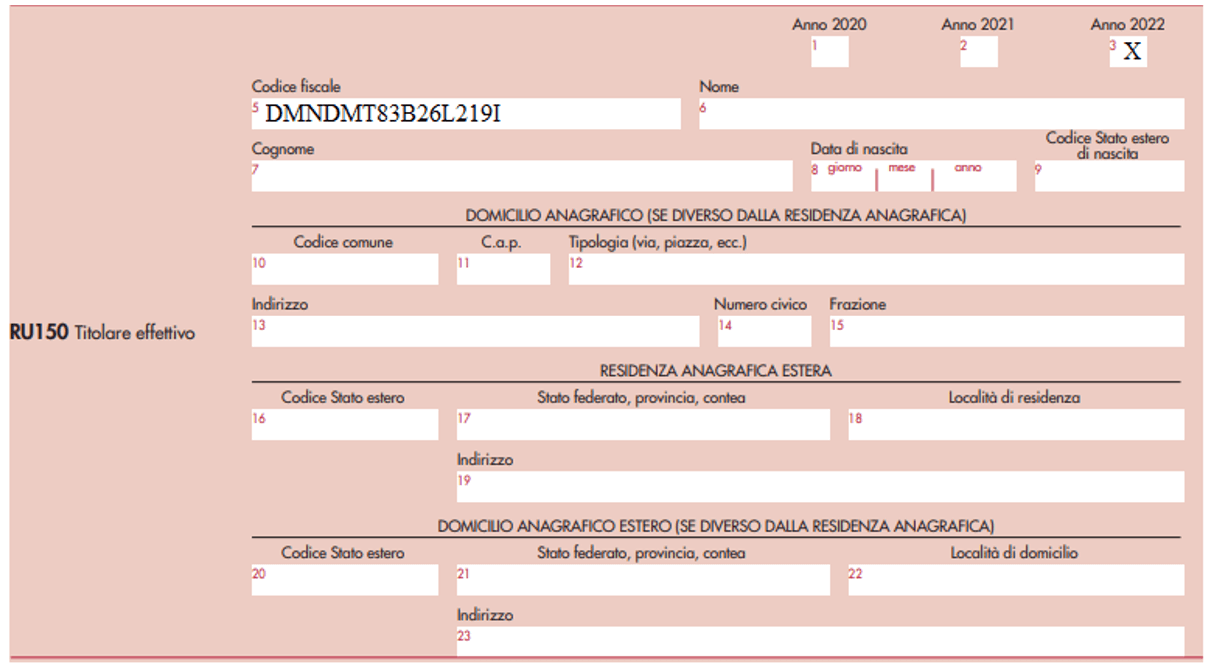

Infine, nel rispetto delle disposizioni previste dall’articolo 22 del Regolamento (UE) 2021/241 (Dispositivo per la ripresa e la resilienza) a tutela degli interessi finanziari dell’Unione, nei righi RU150 e RU151 sono richieste informazioni volte ad accertare rispettivamente la titolarità effettiva dei destinatari dei fondi ed il rispetto del principio di divieto di doppio finanziamento. Le informazioni sono richieste per i periodi d’imposta 2020, 2021 e 2022.

In particolare, nel rigo RU 150 i beneficiari del credito d’imposta sono tenuti ad indicare i dati relativi ai titolari effettivi dei fondi, ai sensi dell’articolo 3, punto 6, della Direttiva (UE) 2015/849 del Parlamento europeo e del Consiglio (Normativa antiriciclaggio).

A tal fine riprendendo il nostro esempio è necessario compilare il rigo RU150 indicando, negli appositi campi, per ogni titolare effettivo persona fisica:

- i periodi d’imposta di riferimento (2020-2021-2022) per i quali si è beneficiato del credito

- il codice fiscale.