Nota bene

Nota bene

Per accedere al beneficio in rassegna è necessario che l’impresa sia iscritta nell’albo nazionale degli autotrasportatori di cose per conto di terzi.

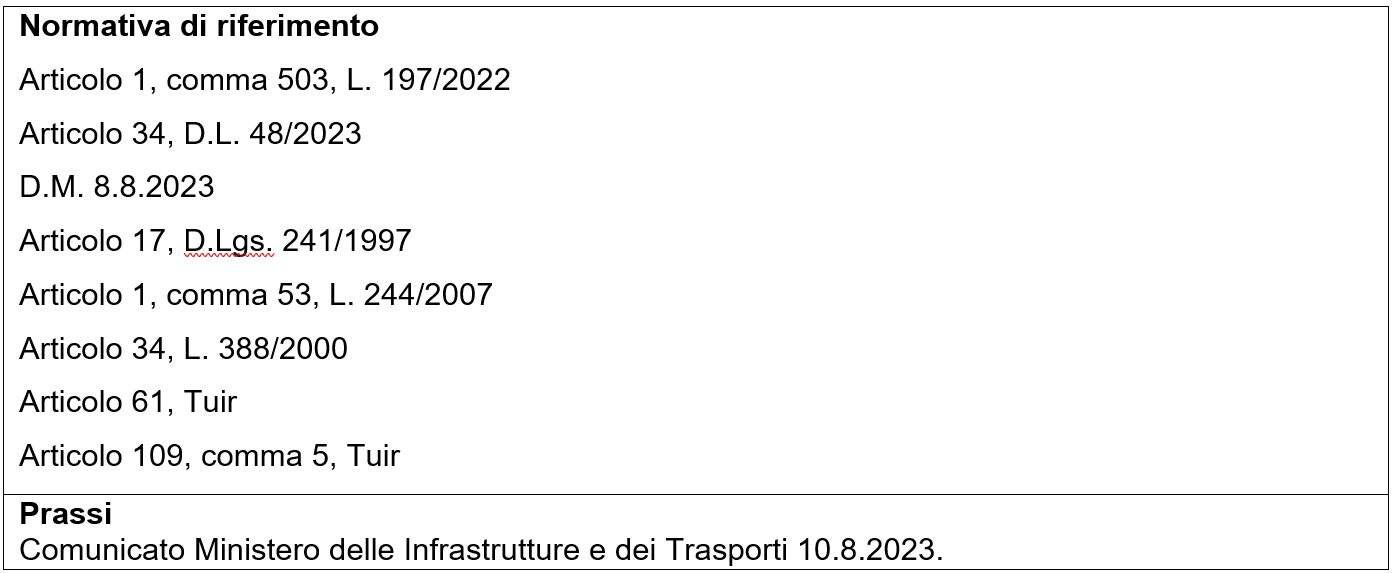

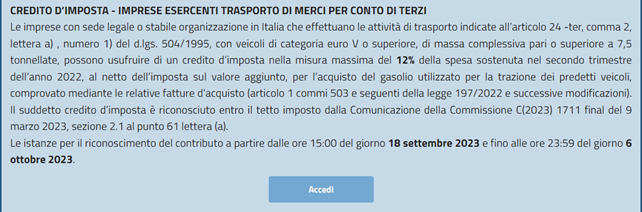

I criteri e le modalità attuative del credito d’imposta per le imprese esercenti attività di trasporto di merci per conto di terzi, in relazione all’acquisto di gasolio nel secondo trimestre 2022, sono stati definiti con il D.M. 8.8.2023.

Modalità di utilizzo del credito d’imposta

Il credito d’imposta in analisi è utilizzabile:

- esclusivamente in compensazione, ai sensi dell’articolo 17, D.Lgs. 241/1997, presentando il modello F24 unicamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento;

- senza applicazione dei limiti annuali alle compensazioni, di cui all’articolo 1, comma 53, L. 244/2007 (250.000 euro) e all’articolo 34, L. 388/2000 (2.000.000 euro).

Nota bene

Nota bene

Resta naturalmente inteso che, l’ammontare del credito d’imposta utilizzato in compensazione non può comunque eccedere l’importo concesso dal Ministero, pena lo scarto dell’operazione di versamento.

Si rammenta, inoltre, che, ai sensi dell’articolo 5, comma 3, D.M. 8.8.2023, il credito d’imposta in esame:

- non rileva ai fini della determinazione del pro rata di deducibilità degli interessi passivi e delle spese generali di cui all’articolo 61 e all’articolo 109, comma 5, Tuir;

- non concorre alla formazione del reddito d’impresa né della base imponibile dell’Irap.

ATTENZIONE!!!!

ATTENZIONE!!!!

Per espressa previsione di legge, il contributo in rassegna è cumulabile con altre agevolazioni che hanno ad oggetto i medesimi costi, a condizione, però, che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile Irap, non porti al superamento del costo sostenuto.

Termini di presentazione delle istanze

Per richiedere l’agevolazione in esame, occorre presentare apposita istanza, nel rispetto delle indicazioni rese dal Ministero delle Infrastrutture e dei trasporti, con il comunicato dello scorso 10.8.2023. In particolare, è stato stabilito che, per accedere all’incentivo, le istanze possono essere presentate:

- dalle ore 15:00 del 18.9.2023 alle ore 23:59 del 6.10.2023;

Nota bene

Nota bene

È giusto il caso di precisare che, ai sensi dell’articolo 4, comma 8, D.M. 8.8.2023, il credito d’imposta di cui trattasi è riconosciuto, in ogni caso, secondo l’ordine di arrivo delle richieste.

Modalità di presentazione delle istanze

L’istanza è presentata dai beneficiari esclusivamente attraverso la piattaforma implementata da Agenzia delle Accise, dogane e monopoli, collegandosi attraverso questo link:www.creditoautotrasportatori.adm.gov.it

Registrazione in piattaforma

L’accesso alla piattaforma è effettuato dal legale rappresentante dell’impresa tramite SPID/CNS/CIE.

Per accedere selezionare: “area utente” oppure “accedi”

L’utente può accedere e autentificarsi al portale attraverso tre differenti modalità:

- SPID con livello di sicurezza 2;

- CIE (Carta d’identità elettronica);

- CNS.

Scegliendo l’autenticazione tramite SPID, si seleziona il proprio Identity Provider, poi inseriti i dati utente e password, l’Identity Provider avvisa l’utente che i propri dati anagrafici verranno condivisi con il gestore dell’applicazione web (in questo caso Agenzia delle Accise Dogane e dei Monopoli).

Per proseguire, occorre cliccare su acconsento.

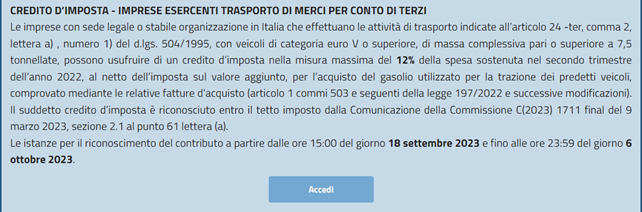

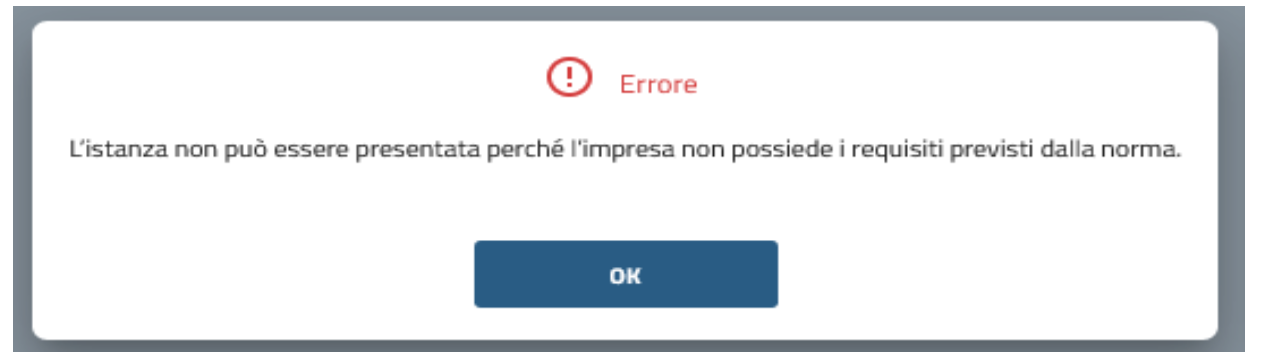

Una volta superata l’autenticazione, il sistema verifica il possesso dei requisiti necessari per usufruire del contributo.

L’utente deve selezionare l’utenza di lavoro scegliendo tra:

- “Ditta individuale” come Titolare dell’azienda, l’utente dichiara di operare per la propria ditta individuale di cui è titolare;

- “Rappresentante Legale”, l’utente deve inserire il codice fiscale dell’azienda per cui intende operare come rappresentante legale;

- “Incaricato”, l’utente indica di operare per conto dell’azienda per cui è stato incaricato.

ATTENZIONE!!!!

ATTENZIONE!!!!

Il primo accesso in piattaforma deve essere eseguito esclusivamente dal rappresentante legale o dal titolare della ditta individuale, mentre eventuali incaricati potranno essere aggiunti dal rappresentante legale attraverso la funzione “Gestisci gli incaricati” nell’area riservata della piattaforma, inserendo il loro codice fiscale e avendo la possibilità sia di censirli che eliminarli. Gli incaricati eletti possono a loro volta accedere per conto del titolare o rappresentante e creare nuovi incaricati. La piattaforma rilascia un messaggio di errore, qualora il codice fiscale dell’azienda non fosse presente nella lista autorizzata dal ministero, fornendo il seguente avviso:

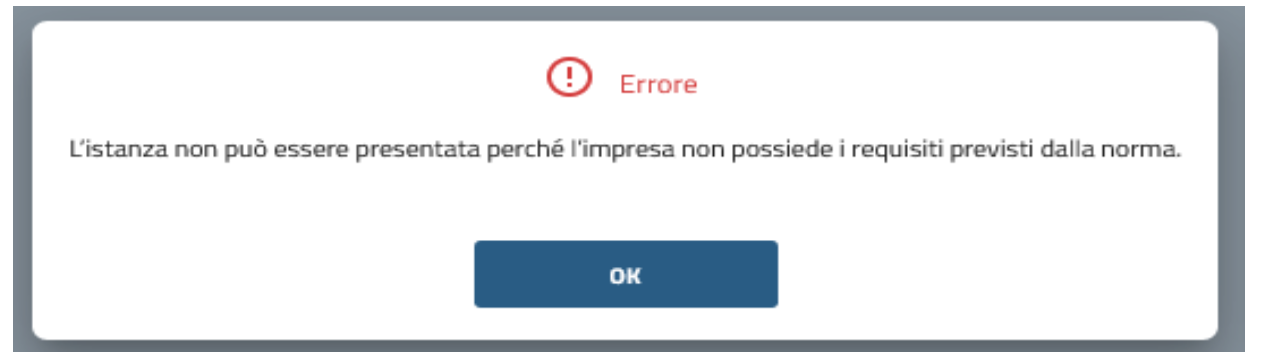

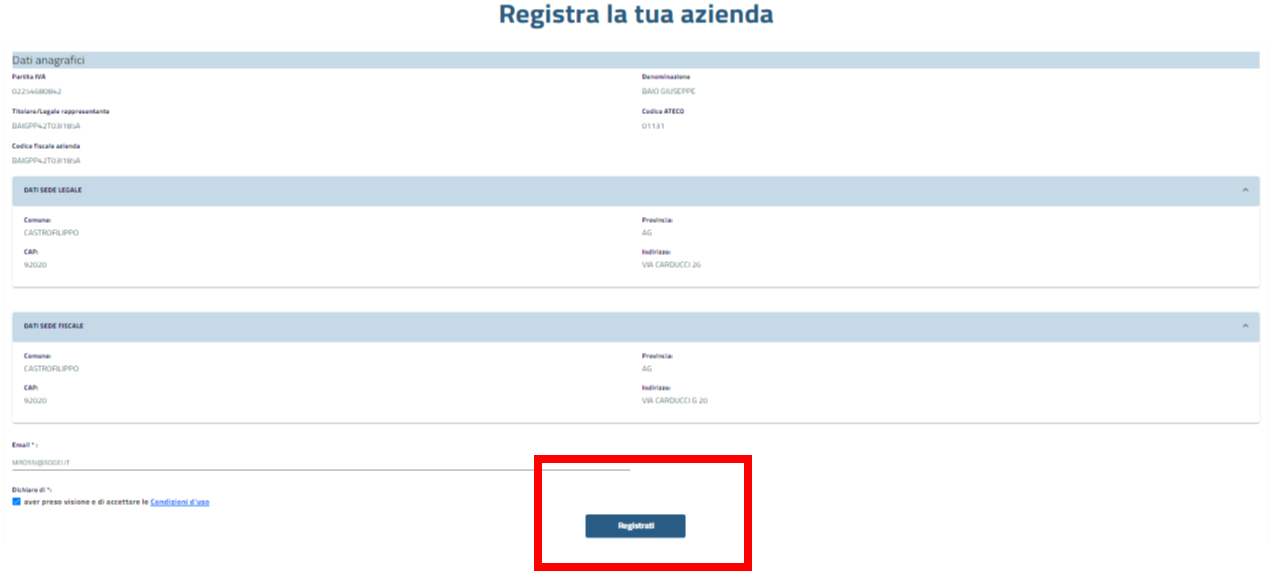

Dopo aver scelto il tipo di utenza, l’applicazione mostrerà la sezione con i dati personali già compilati grazie all’Anagrafe tributaria. Verificati i dati aziendali, per finalizzare la registrazione occorrerà:

- confermare o eventualmente correggere l’indirizzo e-mail;

- accettare i termini d’uso e;

- premere il pulsante “Registrati”.

Terminata la registrazione la piattaforma mostra una finestra con scritto “operazione effettuata con successo”, dopodiché l’utente potrà proseguire con l’inserimento dell’istanza:

- presentandone una per azienda;

- tenendo presente che la priorità è determinata in base all’ordine di presentazione della stessa.

Attenzione

Attenzione

Si ricorda che dopo aver effettuato l’accesso all’area autenticata, inizia il conteggio per la durata della sessione, avendo a disposizione 30 minuti.

Procedura di compilazione della richiesta

Cliccare sul pulsante adeguato, a seconda del tipo di impresa per cui si richiede il contributo.

Per continuare, l’utente deve autocertificare l’attendibilità dei dati inviati, leggere e accettare le condizioni d’uso. Scorrendo la pagina, prima di inviare è necessario eseguire l’upload di 2 file .csv (Fatture e Targhe).

Files da allegare

Si consiglia di allegare i files così rinominati:

- File targhe Targhe_XXXX (XXX= propria partita iva o cf).csv;

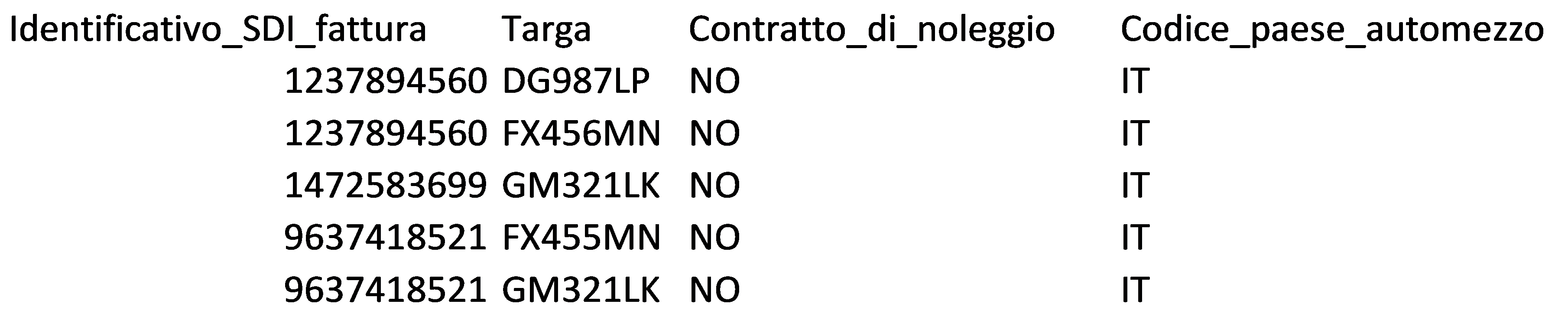

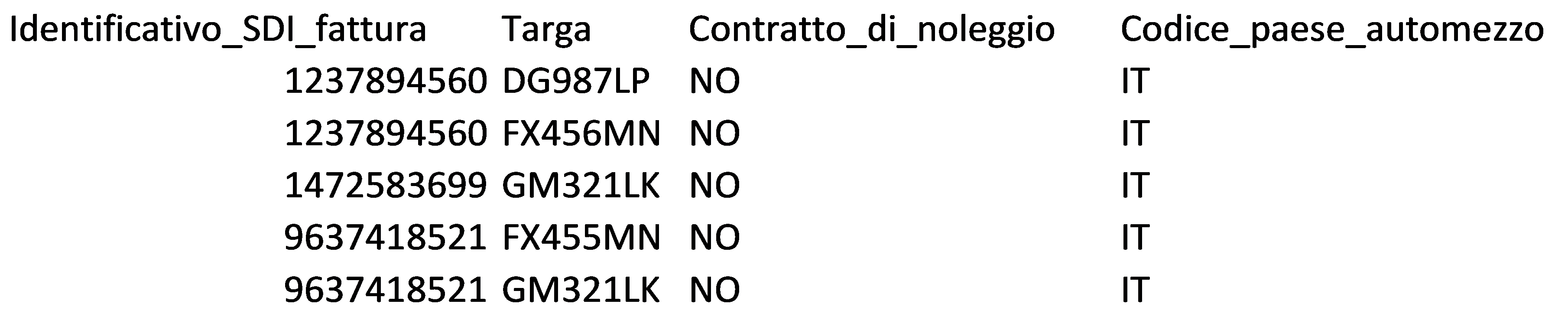

Il file targhe conterrà le seguenti informazioni: · Identificativo SDI della fattura · targa del mezzo · Contratto di Noleggio · Codice del paese dell’automezzo |

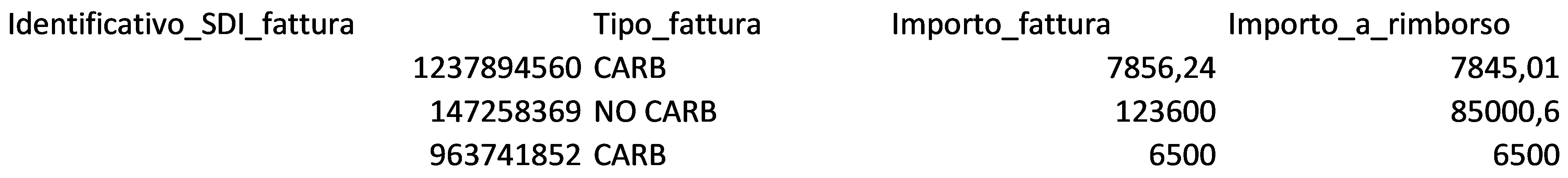

- File fatture Fatture_XXXX (XXX= propria partita iva o cf).csv.

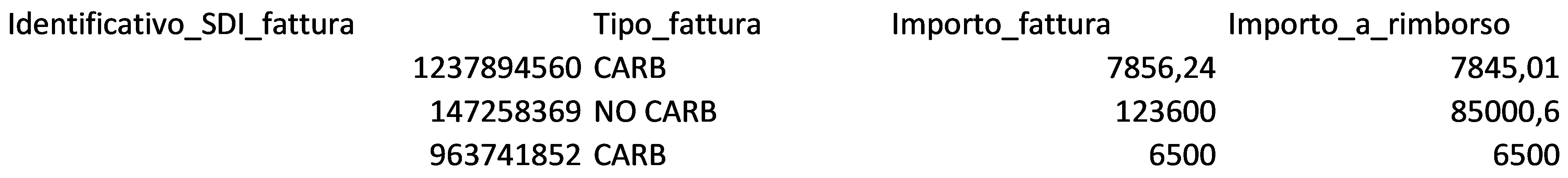

Il file fattura conterrà le seguenti informazioni: · Identificativo_SDI_fattura; · Tipo_fattura; · Importo_fattura; · Importo_a_rimborso. |

È possibile consultare degli esempi dei file a questo link

Esempio record file targe

Esempio record file fattura

I file fatture e targhe, dopo essere stati compilati, dovranno essere caricati sulla piattaforma in formato CSV (delimitato da separatore di elenco).

Nota bene

Nota bene

Il sistema effettuerà, poi, alcuni controlli formali attinenti:

- la corretta estensione dei file (.csv);

- l’assenza di caratteri speciali all’interno del nome dei file;

- la presenza di dati nei file.

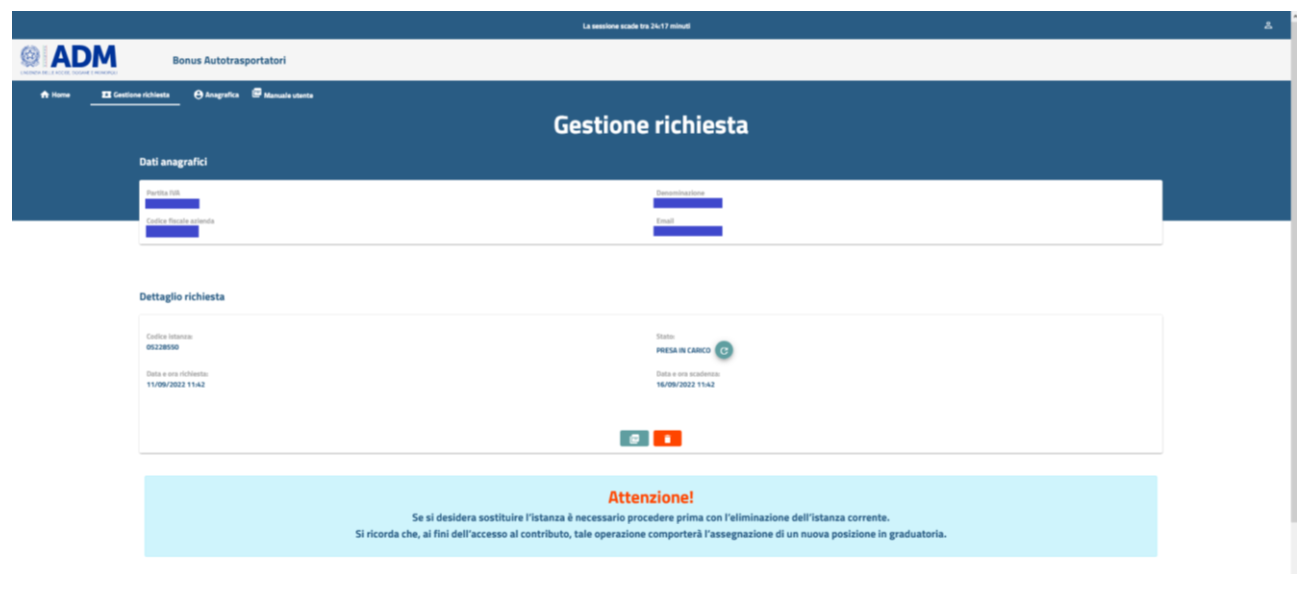

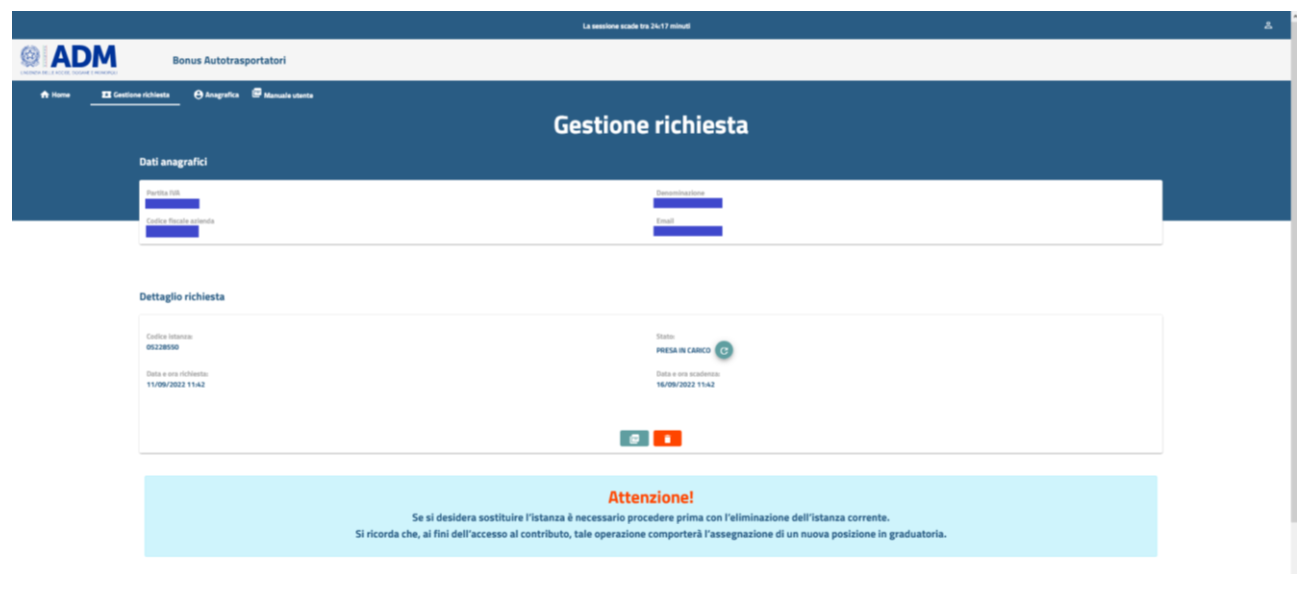

Gestione istanza

L’utente nell’area “gestione richiesta” visualizza il dettaglio dell’istanza e in caso di errori la può eliminare.

Dalla predetta schermata, sarà possibile visualizzare:

- il codice univoco che viene attribuito all’invio di ogni istanza;

- lo stato di richiesta di avanzamento della domanda;

- la data e ora della richiesta, poiché i rimborsi avverranno in base all’ordine cronologico di presentazione delle istanze;

- data e ora di scadenza per il termine ultimo di cancellazione dell’istanza.

Attenzione!

Attenzione!

Si consiglia di verificare periodicamente lo stato della richiesta che può assumere i seguenti stati:

- Presa in carico;

- In elaborazione;

- Respinta;

- Richiesta cancellata;

- Richiesta correttamente controllata;

- Richiesta inviata alla verifica RNA;

- Errore in fase di registrazione aiuto RNA;

- Richiesta accolta.

Compilata la richiesta è anche possibile scaricarne il riepilogo nel formato .pdf attraverso questo pulsante:

Cancellazione della domanda

Se l’utente necessita di eliminare la richiesta può utilizzare questo pulsante  , confermando di voler eliminare la richiesta. Apparirà una finestra con l’avviso dell’esito dell’operazione.

, confermando di voler eliminare la richiesta. Apparirà una finestra con l’avviso dell’esito dell’operazione.

Verifica ammissibilità del credito

Una volta completata l’analisi delle richieste il credito d’imposta in esame, e dopo che i decreti ministeriali – che nominano i beneficiari e specificano le somme assegnate sono stati emessi – il Ministero delle Infrastrutture e dei Trasporti invierà all’Agenzia delle entrate:

- l’elenco delle aziende autorizzate a beneficiare del credito d’imposta;

- l’ammontare del contributo concesso alle aziende autorizzate.