Nel primo caso, sulla base della fattura emessa dal professionista per l’operazione effettuata, il cliente effettuerà il pagamento di quanto dovuto agli eredi, operando, se sostituto d’imposta, la ritenuta a titolo d’acconto del 20%.

L’articolo 35-bis D.P.R. 633/1972prevede poi che gli eredi definiscano i relativi adempimenti Iva, quali, ad esempio, l’annotazione nei registri dell’operazione e della fattura, la liquidazione dell’imposta e la dichiarazione annuale, oltreché la presentazione della dichiarazione di cessazione dell’attività, nel termine di sei mesi dalla data della scomparsa.

Nel secondo caso, ovvero qualora il professionista non abbia emesso fattura, gli eredi, oltre a dover comunicare al committente di essere i destinatari del compenso, dovranno rilasciare una ricevuta per l’importo percepito, senza dover adempiere a nessuna altra formalità, non essendo soggetti Iva.

Anche in questo caso il cliente dovrà operare, se sostituto d’imposta, una ritenuta a titolo di acconto nella misura del 20%.

I redditi così percepiti dagli eredi devono essere dichiarati nel modello Redditi PF, quadro RM – Redditi soggetti a tassazione separata e ad imposta sostitutiva.

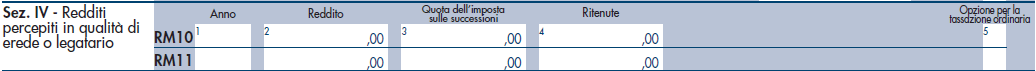

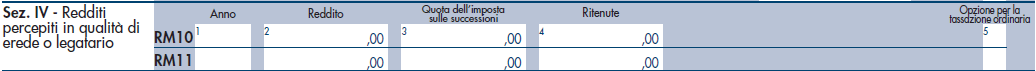

In particolare, nella Sezione IV del quadro RM del modello Redditi PF 2018 vanno indicati i redditi che gli eredi o i legatari del professionista deceduto hanno percepito nel corso del 2017 in caso di morte dell’avente diritto.

I redditi in oggetto vanno determinati secondo le disposizioni proprie della categoria di appartenenza (con riferimento al defunto) e sono assoggettati a tassazione separata.

L’articolo 7, comma 3, Tuirstabilisce infatti che “In caso di morte dell’avente diritto i redditi che secondo le disposizioni relative alla categoria di appartenenza sono imputabili al periodo di imposta in cui sono percepiti, determinati a norma delle disposizioni stesse, sono tassati separatamente a norma degli articoli 17 e 18, salvo il disposto del comma 3 dell’articolo 16, anche se non rientrano tra i redditi indicati nello stesso articolo 16, nei confronti degli eredi e dei legatari che li hanno percepiti”.

Salvo opzione per la tassazione ordinaria, l’imposta dovuta da ciascun erede o legatario è quindi determinata, ai sensi dell’articolo 21, comma 2, Tuir, applicando all’ammontare percepito, diminuito della quota dell’imposta sulle successioni proporzionale al credito indicato nella relativa dichiarazione, l’aliquota corrispondente alla metà del suo reddito complessivo netto nel biennio anteriore all’anno in cui si è aperta la successione.

Se in uno dei due anni anteriori non vi è stato reddito imponibile si applica l’aliquota corrispondente alla metà del reddito complessivo netto dell’altro anno; se non vi è stato reddito imponibile in alcuno dei due anni si applica l’aliquota stabilita per il primo scaglione di reddito, ovvero il 23%.

Di conseguenza, nel rigo RM 10 andrà indicato:

- nella colonna 1, l’anno di apertura della successione;

- nella colonna 2, il reddito percepito, al lordo della quota dell’imposta sulle successioni proporzionale al credito indicato nella relativa dichiarazione;

- nella colonna 3, la quota dell’imposta sulle successioni;

- nella colonna 4, le ritenute d’acconto relative ai redditi dichiarati.

La colonna 5 andrà invece barrata in caso di opzione per la tassazione ordinaria e il relativo reddito, nonché le ritenute effettuate, dovrà essere riportato nel rigo RM 15 per poi essere sommato agli altri redditi assoggettati all’Irpef.