Deducibilità dell’Imu e indicazione nel modello Redditi SC

di Laura MazzolaL’articolo 1, comma 772, L. 160/2019, ha confermato la deduzione dell’Imu ai fini della determinazione del reddito di impresa e del reddito derivante dall’esercizio di arti e professioni.

Si trattava, però, come disciplinato dal successivo comma 773, di un aumento progressivo della deducibilità dell’imposta, che ha anticipato la deduzione integrale dell’Imu a partire dal periodo di imposta 2022.

La deduzione riguarda l’Imu versata per gli immobili strumentali all’attività di impresa, arti e professione.

In particolare, si tratta di immobili strumentali per natura, ossia non suscettibili di diversa utilizzazione (classificati nelle categorie catastali A/10, B, C, D e E) e di immobili strumentali per destinazione, ossia utilizzati per lo svolgimento dell’attività d’impresa, arti e professioni.

Sono, invece, esclusi dalla deduzione sia gli immobili utilizzati ad uso promiscuo, sia quelli “patrimonio” detenuti dalle imprese, tra i quali rientrano quelli di cui all’articolo 90 Tuir, ossia gli immobili abitativi non utilizzati per lo svolgimento dell’attività d’impresa, né costituenti beni merce.

Ai fini dell’indicazione all’interno del quadro RF del modello Redditi SC, le istruzioni ministeriali ripetono quanto previsto negli anni scorsi, ed in particolare richiedono di operare una doppia variazione:

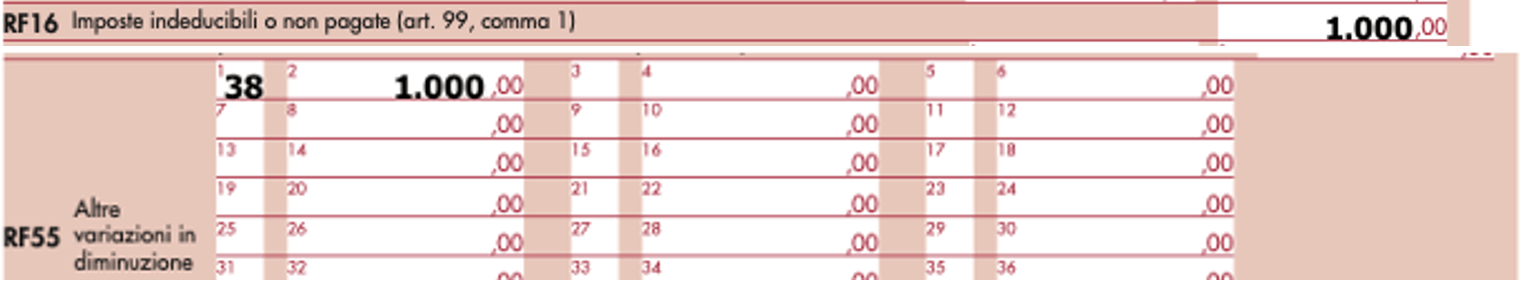

- in aumento, nel rigo RF16, per l’intero importo dell’Imu di competenza del 2022 ed imputata nel conto economico di tale anno;

- in diminuzione, nel rigo RF55 (codice 38), dell’intera imposta di competenza del 2022 e pagata nello stesso anno.

Si supponga che una società di capitali abbia pagato, nel corso del periodo di imposta 2022, un importo totale di Imu, in sede di acconto e saldo, pari a 1.000 euro.

Tale importo riguarda un immobile strumentale per natura utilizzato per l’esercizio dell’attività di commercio al dettaglio di cancelleria (categoria catastale C/1).

Come dettato dalle istruzioni, l’importo dovuto, in quanto risultante a conto economico, deve essere indicato all’interno del rigo RF16, tra le variazioni in aumento.

Il medesimo importo versato, poi, deve essere indicato anche tra le altre variazioni in diminuzione, all’interno del rigo RF55, con il codice 38.

Diversamente, laddove l’Imu di competenza del 2022 sia corrisposta tardivamente nel periodo d’imposta 2023, all’interno del modello Redditi SC 2023, relativo al periodo di imposta 2022, deve essere operata la sola variazione in aumento nel rigo RF16, per l’intero importo dell’imposta imputata nel conto economico, mentre nel modello Redditi 2024, relativo al periodo di imposta 2023, sarà operata la variazione in diminuzione nel rigo RF55 per il medesimo importo.