Dichiarazione Iva ed opzione per l’enoturismo e oleoturismo

di Luigi ScappiniLa Legge di Bilancio per il 2018 (L. 205/2017) ha introdotto il c.d. enoturismo, definito dal comma 502 come “tutte le attività di conoscenza del vino espletate nel luogo di produzione, le visite nei luoghi di coltura, di produzione o di esposizione degli strumenti utili alla coltivazione della vite, la degustazione e la commercializzazione delle produzioni vinicole aziendali, anche in abbinamento ad alimenti, le iniziative a carattere didattico e ricreativo nell’ambito delle cantine”.

Per l’esercizio di tali attività il successivo comma 503 ha previsto l’applicazione del regime fiscale delle attività agrituristiche di cui all’articolo 5 L. 413/1991; tuttavia, per quanto riguarda l’imposizione indiretta, la regola del comma 2, si rende applicabile, per espressa previsione di legge, dai soli produttori agricoli di cui agli articoli 295 e ss., Direttiva 2006/112/CE.

La norma correttamente limita l’applicazione del regime Iva previsto dalla L. 413/1991 ai soli soggetti che svolgono la loro “attività nell’ambito di un’azienda agricola, silvicola o ittica”.

Il regime, sulla falsariga di quanto stabilito per le prestazioni di servizi effettuate sempre dagli imprenditori agricoli, stabilisce una detrazione dell’imposta in una misura forfettizzata pari al 50%; del resto, le attività svolte nel contesto dell’agriturismo, nonché dell’enoturismo, non rappresentano mai cessioni di beni ma prestazioni di servizio.

Tale è, quindi, il regime ordinario previsto al rispetto dei requisiti soggettivi e oggettivi; tuttavia, ai sensi del comma 3 dell’articolo 5 L. 413/1991, è ammessa la facoltà di non avvalersi del regime di detrazione forfettizzata, con la particolarità, in questo caso, che come espressamente stabilito dalla norma, l’opzione vincola non solo ai fini Iva ma anche ai fini della determinazione del reddito (il regime previsto dal comma 1 dell’articolo 5L. 413/1991 prevede la determinazione del reddito imponibile applicando all’ammontare dei ricavi conseguiti con l’esercizio di tale attività, al netto dell’Iva, il coefficiente di redditività del 25%).

Per effetto della riforma del regime opzionale, realizzata a mezzo del D.Lgs. 442/1997, è previsto che l’opzione e la revoca si desumono da comportamenti concludenti o dalle modalità di tenuta delle scritture contabili. Inoltre, la validità dell’opzione e della relativa revoca è subordinata unicamente alla sua concreta attuazione sin dall’inizio dell’anno o dell’attività. In senso pressoché unanime anche la Corte di Cassazione.

Ne deriva che il contribuente, nel caso in cui ometta di indicare l’opzione in sede di dichiarazione annuale Iva o, ove non prevista, di dichiarazione dei redditi (in tal caso si deve allegare al modello Redditi il quadro VO), non decadrà dalla scelta effettuata ma sarà passibile di una sanzione amministrativa, prevista dall’articolo 8 D.Lgs. 471/1997, compresa tra 250 e 2.000 euro.

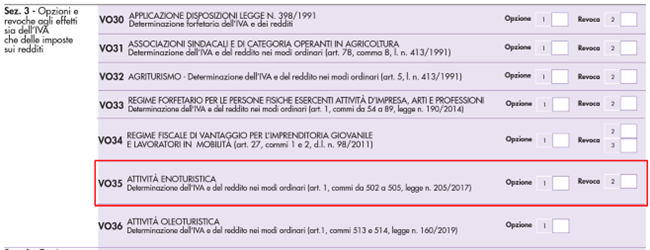

In ragione dell’entrata in vigore del regime dell’enoturismo a decorrere dal 2019, quest’anno, nella dichiarazione Iva 2023, debutta nel rigo VO35 della sezione 3, la casella 2, che deve essere fleggata da parte delle imprese agricole esercenti anche l’attività enoturistica che nel 2022 optano per la revoca dell’applicazione del regime Iva ordinario. Si ricorda, infatti, che l’opzione vincola per un triennio.

Al contrario, la casella 1 dovrà essere fleggata nel caso in cui si sia deciso di optare per la detrazione dell’Iva secondo le regole ordinarie.

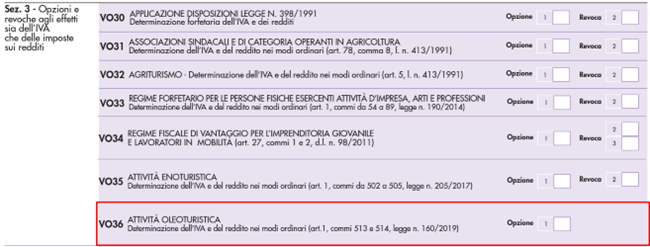

Il successivo rigo VO36 riguarda, invece, le imprese agricole che svolgono l’attività oleoturistica, introdotta dal Legislatore, con la Legge di Bilancio per il 2020 e, più precisamente, l’articolo 1, commi 513e 514, L. 160/2019e definita come “tutte le attività di conoscenza dell’olio d’oliva espletate nel luogo di produzione, le visite nei luoghi di coltura, di produzione o di esposizione degli strumenti utili alla coltivazione dell’ulivo, la degustazione e la commercializzazione delle produzioni aziendali dell’olio d’oliva, anche in abbinamento ad alimenti, le iniziative a carattere didattico e ricreativo nell’ambito dei luoghi di coltivazione e produzione”.

Anche per tali attività, infatti, per espressa previsione normativa, si rendono applicabili, da un punto di vista fiscale, le regole di cui all’articolo 5 L. 413/1991.

In questo caso, è presente esclusivamente la casella 1 che dovrà essere fleggata da coloro che hanno optato per la detrazione dell’Iva, nonché per la determinazione del reddito nei modi ordinari.