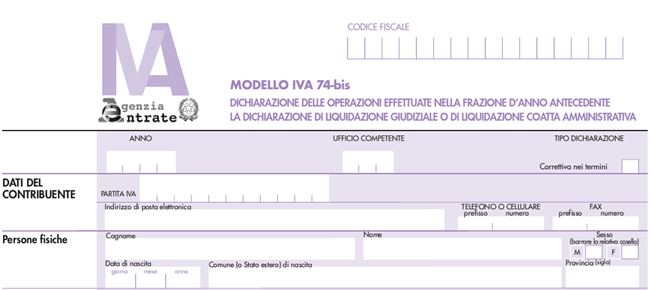

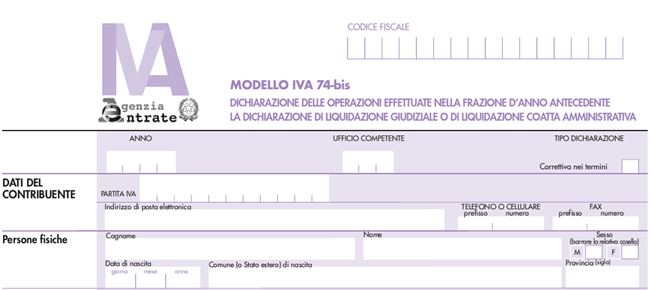

Per le operazioni registrate nella parte dell’anno solare anteriore alla dichiarazione di fallimento o di liquidazione coatta amministrativa deve essere quindi presentata, in via telematica ed entro quattro mesi dalla nomina, apposita dichiarazione al competente ufficio dell’Agenzia delle entrate ai fini della eventuale insinuazione al passivo della procedura concorsuale. Detta dichiarazione deve essere trasmessa utilizzando l’apposito modello Iva 74 bis, che non consente, peraltro, di richiedere il rimborso dell’eventuale eccedenza di credito risultante da tale modello (cfr. risoluzione 181/E/1995).

A tal proposito vale inoltre la pena ricordare che, a partire dal periodo d’imposta 2023, deve essere utilizzato il nuovo modello Iva 74 bis, approvato con il provvedimento prot. n. 36026/2023 del 07.02.2023. Il modello, infatti, è stato aggiornato per adeguarlo alle novità introdotte dal codice della crisi d’impresa e dell’insolvenza (D.Lgs. 14/2019)

Non va poi dimenticato che i curatori della liquidazione giudiziale o i commissari liquidatori devono presentare anche la dichiarazione annuale relativa a tutto l’anno d’imposta in cui è stato dichiarato il fallimento (ovvero la liquidazione giudiziale), costituita da due moduli:

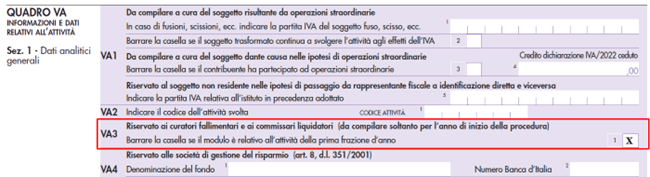

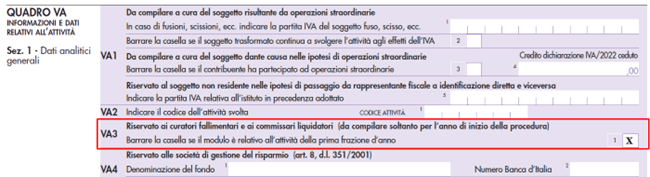

- il primo, per le operazioni registrate nella parte di anno solare anteriore alla dichiarazione di liquidazione giudiziale o di liquidazione coatta (in questo caso va barrata la casella del rigo VA3),

- e il secondo per le operazioni registrate successivamente.

In entrambi i moduli devono essere compilati tutti i quadri, comprese la sezione 2 del quadro VA e le sezioni 2 e 3 del quadro VL.

I quadri VT e VX, invece, devono essere compilati esclusivamente nel modulo n. 01.

Con riferimento al quadro VX occorre tenere distinte le seguenti ipotesi:

a) in presenza di un debito Iva risultante dal modulo relativo alle operazioni effettuate nella frazione d’anno antecedente la dichiarazione di fallimento ovvero liquidazione giudiziale o di liquidazione coatta amministrativa (1° periodo), occorre riportare nel quadro VX solo il credito o il debito risultante dal quadro VL del modulo relativo al periodo successivo alla dichiarazione di fallimento ovvero liquidazione giudiziale o di liquidazione coatta amministrativa (2° periodo), in quanto i saldi risultanti dalla sezione 3 del quadro VL dei due moduli non possono essere né compensati né sommati tra loro;

b) in presenza di un credito Iva nel primo periodo, invece, nel quadro VX devono essere riportati i saldi sommati o compensati tra loro, risultanti dalla sezione 3 del quadro VL di ciascun modulo.