Le possibilità di investimento sono diverse: si va dai fondi ed ETF in valuta a cambio aperto, che non hanno cioè protezioni del rischio cambio come invece hanno i fondi cosiddetti a valuta coperta (Hedged), alle obbligazioni e alle azioni espresse in valute diverse dall’euro, a ETF e fondi che investono solo nelle variazioni dei tassi di cambio ma espressi in euro, agli ETF a leva sul rapporto di cambio, ad ETF che investono sul rapporto invertito, cioè guadagnano se il tasso di cambio perde, semplici o a leva, al mercato forex, dove puoi investire direttamente nella valuta che preferisci, ai future nelle diverse valute e ai certificati in valuta.

Per i fondi, ETF, obbligazioni e azioni espressi in altre valute, il rischio è connesso, sia all’andamento del fondo o del titolo, sia all’andamento della valuta.

Per gli investimenti semplici nella sola valuta, il rischio è solo correlato all’andamento del tasso di cambio.

Più complessi sono invece i prodotti a leva o inversi, che cioè investono più di quello che hai pagato, con effetto appunto leva sui risultati: possono essere leva 2, 3, 5, eccetera. Significa che tu investi 1.000 euro ma guadagni come se ne avessi investiti 2.000 (leva 2). Il difetto è che perdi nello stesso modo, quindi puoi perdere più di quello che hai investito inizialmente.

Parlando di valute, l’andamento delle stesse è piuttosto imprevedibile e quindi il rischio di vedere i movimenti amplificati dall’effetto leva può diventare o un’opportunità di guadagno o una batosta memorabile.

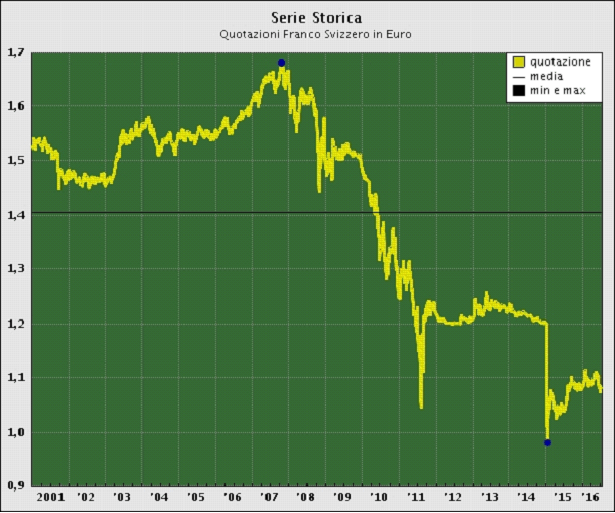

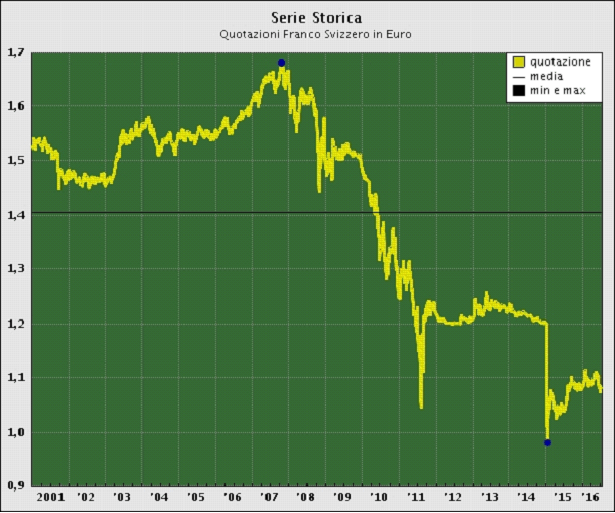

Ad esempio, il franco svizzero ha guadagnato nel gennaio 2015 il 25% sull’euro in poche ore, subito dopo che la Banca Nazionale Svizzera decise di togliere la parità fissa a 1,20, per poi perdere terreno nel corso di un anno e mezzo per circa 10 punti percentuali.

Prima della decisione, le idee su come si sarebbe voluto il tasso di cambio erano opposte: chi pensava si sarebbe rivalutato e chi invece no.

Anche la storia non aiutava molto. Quando nel 2011 la BCS decise di fissare il limite massimo con l’euro a 1,20, la reazione fu prima di rivalutazione per poi portarsi alla soglia prefissata.

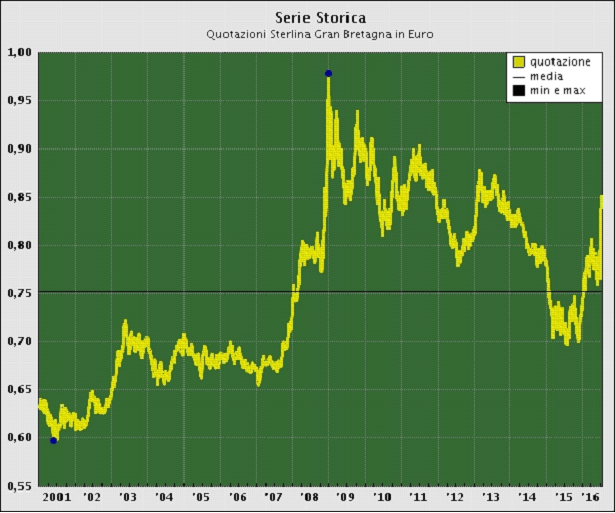

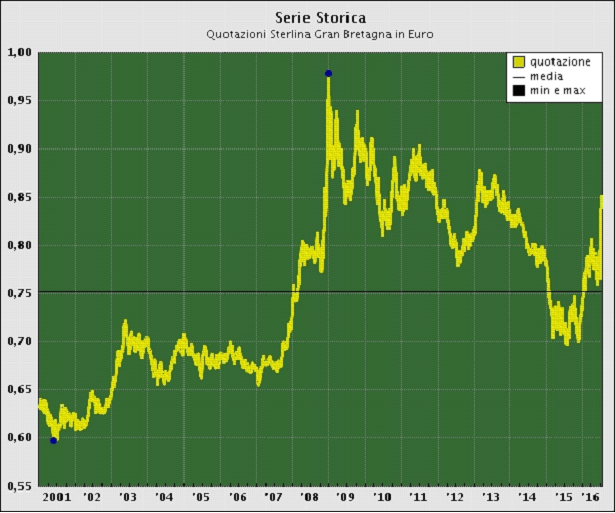

La sterlina inglese invece ha perso dallo scorso 23 giugno ad oggi, era del post Brexit, circa il 10%, e dal luglio 2015, quindi in un anno, circa il 17%. In questo caso era abbastanza prevedibile che se il Regno Unito fosse uscito dall’UE, la sua moneta avrebbe accusato il colpo. Ma chi poteva prevedere che avrebbero vinto i leave? Neppure i sostenitori dell’uscita sembrano crederci tuttora.

I movimenti valutari sono il risultato di componenti diverse. Ci sono le aspettative del mercato, le manovre dei grandi speculatori, le decisioni delle banche centrali, le politiche economiche e la bilancia import/export, oltre alle riserve valutarie detenute dagli Stati.

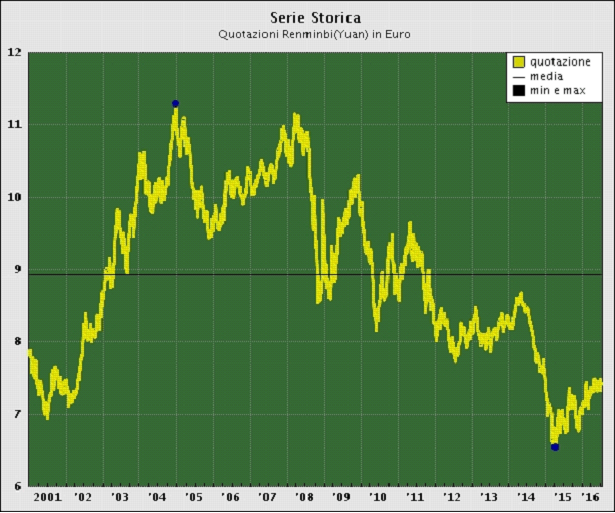

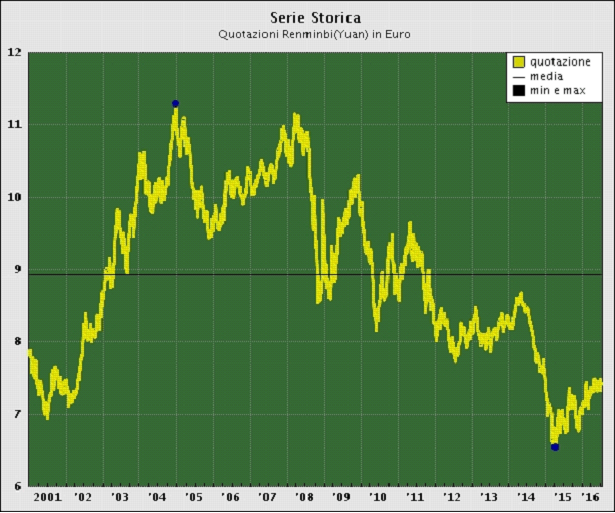

Un caso interessante di manovre di politica economica è quello della valuta cinese, lo yuan o renminbi. È sempre stata collegata al dollaro USA ma fino al 2005 il tasso di cambio era bloccato a 8,2 renminbi per 1 dollaro. Poi la Banca Centrale cinese ha deciso di lasciar fluttuare il cambio ma tenendolo sempre vincolato ad oscillazioni massime di 2 punti percentuali rispetto al dollaro. Solo a partire dal 2015 la PBoC ha iniziato a far oscillare maggiormente il tasso, oltre i limiti del 2%. La debolezza dello yuan potrebbe contribuire a migliorare le esportazioni cinesi, in crollo da un anno e mezzo.

In periodi di sfiducia, instabilità delle borse, incertezze economiche si riattivano i meccanismi di protezione e difesa del patrimonio e quindi c’è la rincorsa ai beni rifugio.

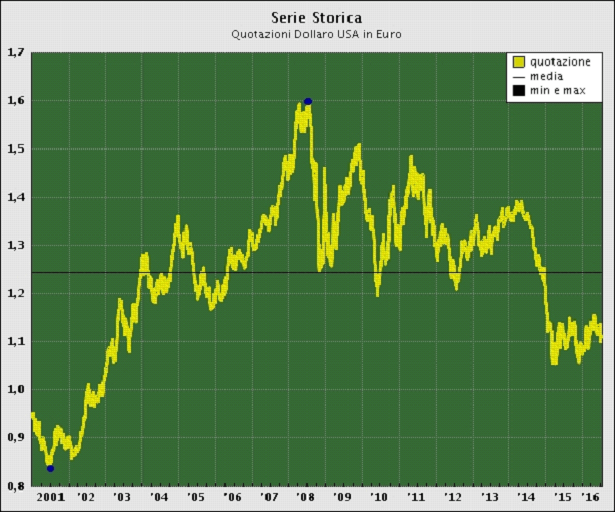

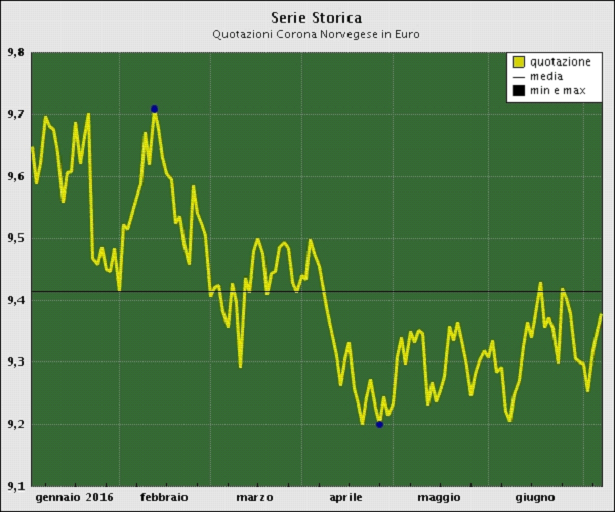

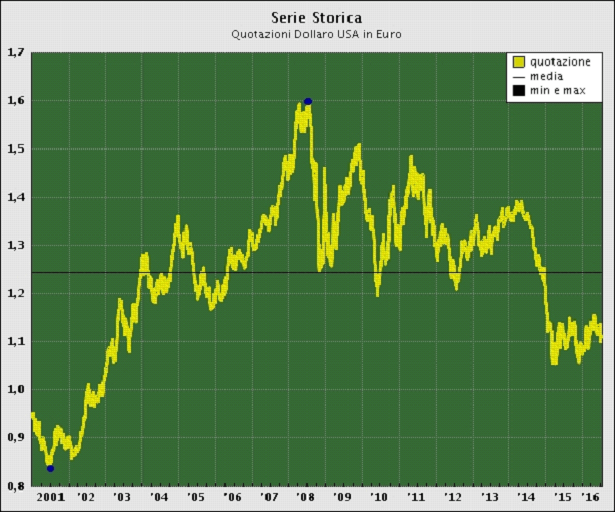

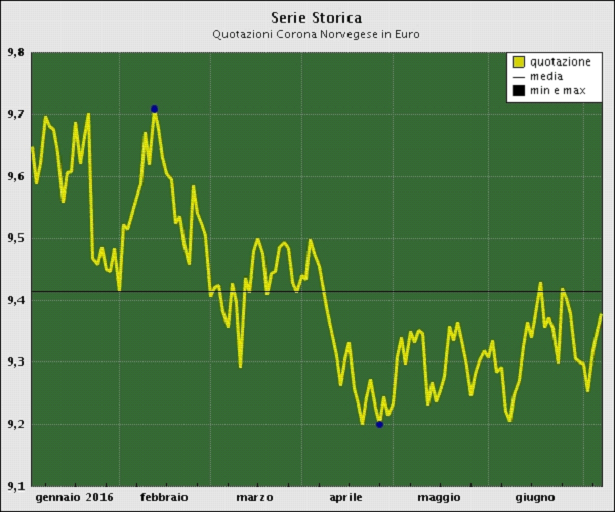

Alcune valute vengono considerate beni rifugio, come il dollaro USA o il franco svizzero, ma anche valute del nord Europa come la corona norvegese.

Quindi, le valute possono essere utilizzate per ridurre il rischio degli investimenti?

In alcuni momenti storici si, ad esempio quando l’Italia era stata inserita nella lista dei paesi europei di serie B e rischiava l’estromissione dall’UE, la conseguenza sarebbe stata il ritorno alla lira, con effetti deprimenti sul cambio. Ricordate lo spread bund/btp intorno a quota 600 tra il 2011 e il 2012? Sono passati solo 4 anni.

Ora la situazione è più complicata di allora, perché sembra ipotizzabile addirittura una disgregazione dell’Euro.

Allora forse può valere la pena prendere in considerazione investire in titoli di stato di paesi “forti”, anche in zona euro, ma che in uno scenario di disgregazione vedrebbero convertire le proprie emissioni nella valuta originaria rivalutata rispetto all’euro morente.

Non sto dicendo che questo è ciò che mi aspetto che accada, ma forse una parte di investimenti in quella direzione potrebbe avere un senso.

Qual è il rischio di diversificare in eccesso? Che ti puoi trovare con tassi di cambio che si muovono in direzioni opposte, qualcuno sale e qualcuno scende, quindi annullando ogni effetto.

Ma puoi anche trovarti con movimenti opposti rispetto a quelli che hai ipotizzato, ad esempio l’area euro non si disgrega affatto ma anzi si fortifica, e quindi accusare perdite dall’aver investito in valute diverse.

È sempre questione di giusti equilibri e di manovre correttive nel tempo; non esiste nessuna ricetta segreta.

Per poter fornire dei consigli è necessario prima di tutto capire quali sono le ragioni per cui stai investendo, quali sono le cose che vuoi fare con il tuo denaro e quando, quali sono quelle assolutamente fondamentali e quali quelle marginali, che non ti cambiano la vita se non le raggiungi.

Insomma, bisogna partire dal Life Plannning.

Le decisioni di investimento, e quindi i miei suggerimenti, saranno una conseguenza logica della tua pianificazione personale.

Per approfondire il ruolo del professionista nella gestione dei patrimoni vi raccomandiamo il seguente master di specializzazione: