- la definizione degli atti recupero del credito R&S e in generale di tutti i crediti d’imposta;

- il meccanismo di recapture nell’iperammortamento;

- l’applicazione dell’iperammortamento a beni il cui costo complessivo a consuntivo superi quello contrattualmente previsto e utilizzato come base di calcolo dell’acconto pagato il 31.12.2018.

In relazione agli atti di recupero dei crediti d’imposta l’Agenzia delle entrate ha chiarito che i contribuenti possono richiedere la definizione agevolata delle liti pendenti, prevista dall’articolo 6 D.L. 119/2018, convertito con modificazioni dalla L. 136/2018, in quanto trattasi di controversie tributarie con l’Agenzia delle entrate su atti impositivi.

La loro definizione potrà dunque avvenire:

- con il pagamento di un importo uguale al valore della controversia (importo del tributo al netto degli interessi e delle eventuali sanzioni irrogate con l’atto impugnato);

- in caso di soccombenza dell’Agenzia in primo grado, con il pagamento della metà del valore della controversia;

- in caso di soccombenza dell’Agenzia in secondo grado, con il pagamento di un quinto del valore della controversia.

Si rammenta che la definizione agevolata si applica alle liti pendenti in cui il ricorso in primo grado è stato notificato entro il 24.10.2018, data di entrata in vigore del provvedimento e per le quali, alla data di presentazione della domanda di definizione agevolata, il processo non si sia concluso con una pronuncia definitiva.

In tema di iperammortamento l’Agenzia delle entrate ha illustrato ratio e fattispecie applicative del meccanismo di recapture introdotto dal D.L. 87/2018, convertito con modificazioni dalla L. 96/2018 (c.d. Decreto Dignità).

La funzione attribuita all’agevolazione fiscale è di supporto ed incentivo agli investimenti d’impresa atti a favorire i processi di trasformazione tecnologica e digitale secondo il modello Industria 4.0.

In tutti i casi in cui il bene sia distolto dalla sua originaria funzione all’interno del compendio aziendale viene meno la reale finalità dell’agevolazione perché il livello tecnologico e digitale dell’impresa si riduce: ecco allora che scatta il meccanismo di recapture, ovvero il recupero dell’incentivo attraverso una variazione in aumento del reddito imponibile del periodo d’imposta in cui si verifica il presupposto per un importo pari alle maggiorazioni delle quote di ammortamento complessivamente dedotte nei precedenti periodi d’imposta, senza applicazione di sanzioni e interessi.

Il recupero dell’iperammortamento si applica alle seguenti due fattispecie:

- cessione a titolo oneroso del cespite iperammortizzato;

- delocalizzazione del cespite verso strutture produttive, anche appartenenti alla stessa impresa, ubicate all’estero.

Il meccanismo di recapture non si applica:

- ad investimenti effettuati fino al 14.07.2018, data di entrata in vigore del Decreto Dignità;

- in caso di investimenti sostitutivi con beni di caratteristiche analoghe o superiori, ai sensi dell’articolo 1, commi 35 e 36, L. 205/2017(c.d. Legge di Bilancio 2018) confermato dall’articolo 1, comma 64, L. 145/2018(c.d. Legge di Bilancio 2019);

- alla cessione d’azienda o di ramo d’azienda e in tutti i casi di trasferimento del bene come parte di un complesso aziendale nell’ambito di un’operazione straordinaria neutrale o realizzativa; il bene, indipendentemente dal passaggio di proprietà, resta infatti all’interno del compendio aziendale mantenendo immutata la sua funzione di accrescerne il livello tecnologico e digitale, seppure il beneficio trasli in capo al cessionario con le regole, i costi e la dinamica temporale definiti sul cedente.

L’ultimo tema affrontato riguarda la situazione di investimenti iperammortizzabili per i quali al 31.12.2018 si siano verificate le due condizioni necessarie previste dalla precedente Legge di Bilancio 2018 per aversi la proroga al 2019:

- ordine accettato dal fornitore;

- pagamento di un acconto pari ad almeno il 20% del costo di acquisizione del bene.

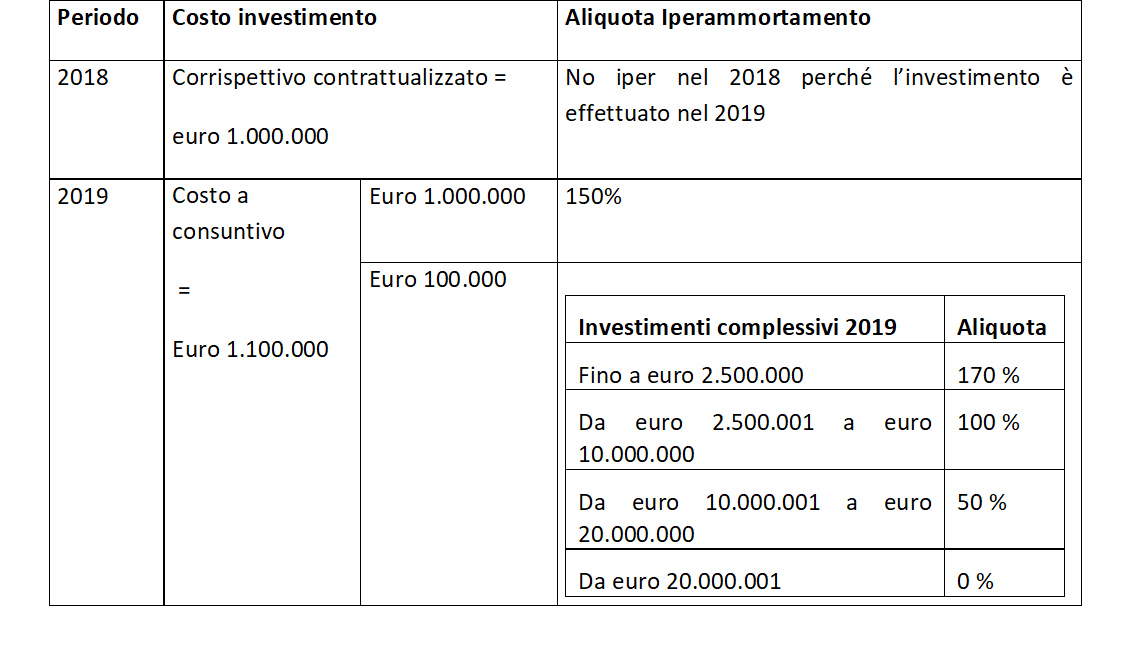

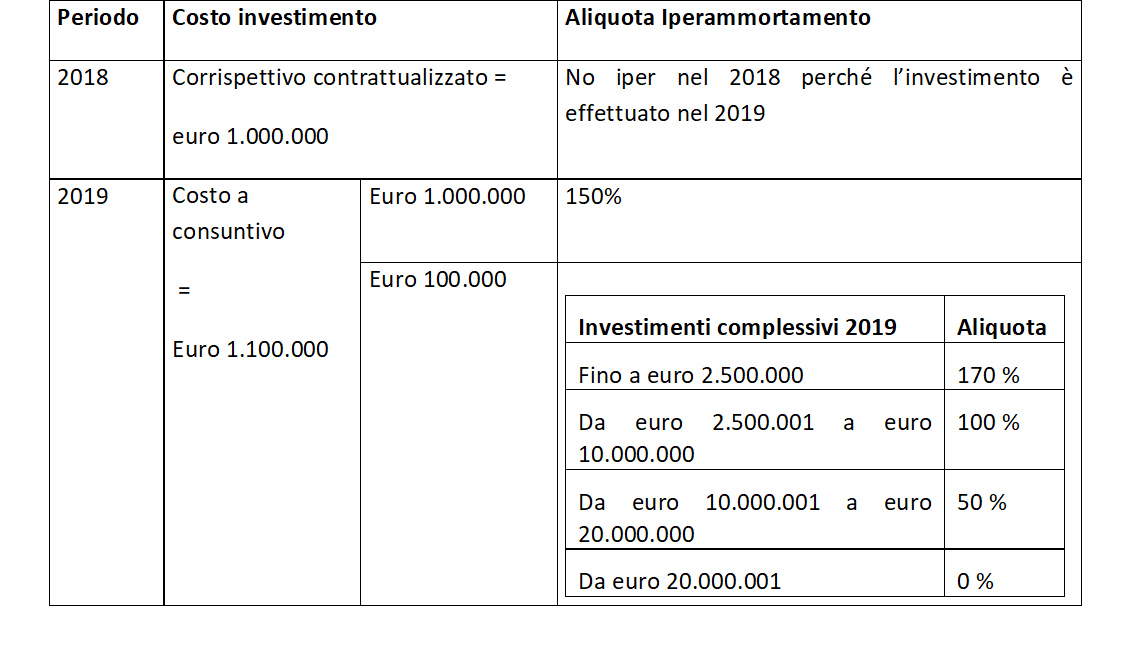

Nulla quaestio circa l’aliquota agevolativa da applicarsi al corrispettivo contrattualizzato nel 2018: la Legge di Bilancio 2019 precisa che si applica la precedente disciplina, con una maggiorazione del costo di acquisizione del bene del 150%.

Interessante risulta la precisazione dell’Agenzia delle entrate nel caso in cui il costo complessivo dell’investimento risulti, a consuntivo nel 2019, superiore a quello contrattualmente previsto nel 2018 e utilizzato come base di calcolo dell’acconto.

Al costo eccedente sarà necessario applicare la nuova disciplina agevolativa che prevede un’aliquota a scaglioni decrescenti in funzione dell’ammontare degli investimenti complessivi, con tanto di esemplificazione numerica che evidenzia la necessità di un calcolo dell’agevolazione separato:

7 Novembre 2019 a 18:33

Buonasera a tutti,

pongo il seguente caso:

– un’azienda a dicembre 2018 firma ordine di acquisto per un macchinario idoneo per 4.0 (che prevede pagamento a mezzo leasing per il totale ordine) e paga acconto del 20% al fornitore sempre a dicembre 2018

– a giugno 2019 stipula contratto di leasing senza maxicanone

– a settembre 2019 l’azienda firma verbale di collaudo positivo e entro dicembre 2019 conclude interconnessione dei dati, necessaria per l’iperammortamento.

– a dicembre 2019 restituzione acconto da parte del fornitore

I requisiti per il beneficio dell’iperammortamento ci sono entrambi (ordine e acconto a dicembre 2018).

A questo punto bisogna individuare l’arco temporale di riferimento per il beneficio.

l’AdE dice che in caso di acconto, l’azienda potrebbe o compensare l’acconto con il maxicanone, oppure farsi restituire l’acconto a contestualmente stipulare contratto di leasing con maxicanone.

Il maxicanone da inserire nel contratto di leaisng serve ad individuare l’arco temporale di rif.to ed evitare che lo si scelga in base al beneficio fiscale più conveniente in caso di proroghe.

Nel caso sopra descritto l’operazione si riferirebbe all’anno 2019 con beneficio del 170%, ma poichè c’è l’acconto pagato nel 2018 l’operazione rientrerebbe nel 2018 con aliquota del 150%.

Chiedo a voi se queste mie considerazioni sono corrette.

Ringrazio per l’attenzione.

Cordiali saluti