- mediante presentazione della dichiarazione integrativa;

- mediante ravvedimento operoso, ai sensi dell’articolo 13 D.Lgs. 472/1997, calcolato con riferimento alle sanzioni previste dall’articolo 8, comma 1, D. Lgs. 471/1997per “violazioni relative al contenuto e alla documentazione delle dichiarazioni”, da un minimo di euro 250 a un massimo di euro 2.000.

I modelli dichiarativi redditi società di capitali, enti commerciali ed equiparati, società di persone e persone fisiche approvati il 30.01.2019 dall’Agenzia delle entrate recepiscono, nelle istruzioni alla compilazione e nella struttura del quadro RU, riservato ai crediti d’imposta derivanti da agevolazioni concesse alle imprese, le modifiche normative applicabili dal periodo d’imposta 2018 ad opera:

Il Decreto Dignità, a decorrere dal periodo d’imposta in corso alla data di entrata in vigore del 14.07.2018, ha escluso l’ammissibilità dei costi sostenuti per l’acquisto, anche in licenza d’uso, dei beni immateriali di cui all’articolo 3, comma 6, lett. d), D.L. 145/2013 derivanti da operazioni infragruppo.

La nozione di gruppo qui rilevante è definita dallo stesso Decreto Dignità, con un’accezione molto più estesa del concetto di gruppo contenuto nell’articolo 2359 cod. civ., rilevando anche le partecipazioni, i titoli o diritti posseduti da persone fisiche collegabili all’impresa, individuate ai sensi dell’articolo 5, comma 5, Tuir.

La Legge di Bilancio 2019 ha ulteriormente modificato la disciplina prevedendo, a decorrere dal periodo d’imposta in corso al 31.12.2018:

- l’estensione dell’onere di certificazione contabile a tutte le imprese, ivi comprese sia quelle soggette ex lege a revisione legale dei conti, sia quelle con bilancio certificato;

- l’attribuzione alla certificazione contabile del ruolo di condizione formale necessaria per il riconoscimento e l’utilizzo del credito d’imposta;

- la redazione e conservazione di una relazione tecnica che illustri le finalità, i contenuti e i risultati delle attività di R&S svolte in ciascun periodo d’imposta in relazione ai progetti o ai sotto progetti in corso di realizzazione.

A chiarimento dei primi due punti si è recentemente espresso il Mise con la circolare direttoriale n. 38584 del 15.02.2019.

Le istruzioni ai nuovi modelli dichiarativi redditi illustrano le modalità di compilazione delle seguenti sezioni interessate al credito R&S:

- sezione I;

- sezione IV;

- sezione VI-A (da compilare solo da soggetti cessionari nel caso di crediti oggetto di cessione).

Nella sezione I, riservata all’indicazione di tutti i crediti d’imposta da riportare nella dichiarazione dei redditi e sostanzialmente invariata rispetto al modello precedente, trovano allocazione il codice identificativo del credito e i relativi dati.

In relazione al credito R&S, possono essere compilati esclusivamente i righi RU1, RU2, RU3, RU5 colonna 3, RU6, RU8, RU10 e RU12 (evidenziati nel modello redditi società di capitali).

Nel dettaglio i quadri saranno compilati come segue:

- rigo RU1 – casella 1, codice credito B9 “Credito d’imposta per investimenti in attività di ricerca e sviluppo (art. 3 D.L. 145/2013, come sostituito dall’art. 1, c. 35, L. 190/2014; art. 1, commi 15 e 16, L. 232/2016; /2018; art. 1, commi 70 e 71, L. 145/2018)”; nel rigo è presente un campo per riportare la descrizione del credito d’imposta ma il dato non va trasmesso all’Agenzia delle entrate;

- rigo RU2 “credito d’imposta residuo della precedente dichiarazione” relativo al medesimo codice B9 indicato nel rigo RU1 e risultante dal rigo RU12 del modello redditi 2018 periodo 2017;

- rigo RU3 “ammontare del credito d’imposta ricevuto”, da compilarsi esclusivamente dai soggetti cessionari del credito. I dati del credito ricevuto e del cedente devono essere esposti nella sezione VI-A;

- rigo RU5 – colonna 3 “credito d’imposta spettante nel periodo”;

- rigo RU6 “credito d’imposta utilizzato in compensazione”, per l’ammontare del credito compensato in F24 col codice tributo 6857;

- rigo RU8 “credito d’imposta riversato”, l’ammontare del credito di cui al rigo RU6 riversato con F24 nel periodo d’imposta 2018 e fino alla data di presentazione della dichiarazione per ravvedimento operoso, con indicazione dell’importo al netto di interessi e sanzioni;

- rigo RU10 “credito d’imposta trasferito”, da compilarsi esclusivamente da parte dei soggetti aderenti al consolidato e alla tassazione per trasparenza nonché da parte dei Trust e da riportare nei relativi quadri;

- rigo RU12 “credito d’imposta residuo”, il credito residuo riportabile al periodo d’imposta successivo.

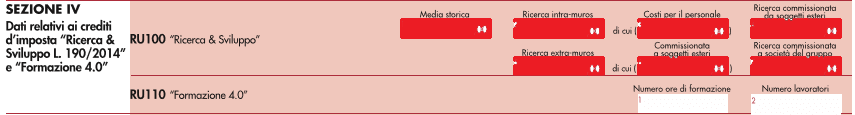

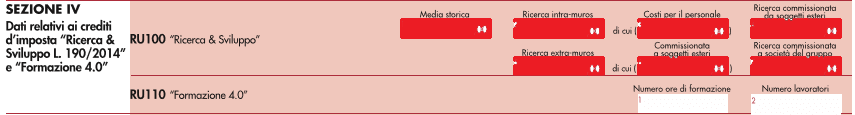

I dati relativi agli elementi che concorrono alla determinazione del credito R&S (media storica e investimenti ammissibili sostenuti nell’anno) sono esposti nella nuova sezione IV, che accoglie i crediti d’imposta 4.0 (R&S e formazione).

Nella nuova sezione IV, trovano esposizione i seguenti dati nell’apposito rigo RU100 “Ricerca & Sviluppo”, sempre suddiviso in 7 colonne ma con diversa articolazione delle colonne 6 e 7 (caselle evidenziate nel modello Redditi società di capitali):

- rigo RU100 – colonna 1, la media storica dei costi di R&S ammissibili, calcolata come media aritmetica del triennio 2012-2014, escludendo in virtù del criterio di omogeneità dei valori i costi sostenuti per l’acquisto dei beni immateriali derivanti da operazioni infragruppo;

- rigo RU100 – colonna 2, l’ammontare complessivo dei costi R&S intra-muros(costi del personale e strumenti e attrezzature di laboratorio ex articolo 3, comma 6, lett. a) e b), D.L. 145/2013) sostenuti nel periodo d’imposta 2018, esclusi i costi relativi alla ricerca commissionata infragruppo, da indicare a colonna 7;

- rigo RU100 – colonna 3, il costo del personale già compreso in colonna 2;

- rigo RU100 – colonna 4, l’ammontare dei costi di R&S sostenuti in qualità di impresa commissionaria di un committente estero residente o localizzato in altri Stati membri dell’Unione Europea, negli Stati aderenti all’accordo sullo Spazio Economico Europeo ovvero in Stati compresi nell’elenco di cui al M. 4.9.1996; si rammenta che tali costi sono stati riconosciuti ammissibili dalla Legge di Bilancio 2017, come ribadito dal Principio di diritto n. 15 del 11.12.2018;

- rigo RU100 – colonna 5, l’ammontare complessivo dei costi R&S extra-muros(contratti di ricerca e competenze tecniche e privative industriali ex articolo 3, comma 6, lett. c) e d), D.L. 145/2013) sostenuti nel periodo d’imposta 2018;

- rigo RU100 – colonna 6, i costi relativi alla ricerca commissionata a soggetti terzi esteri già compreso in colonna 5;

- rigo RU100 – colonna 7, i costi relativi alla ricerca commissionata a soggetti infragruppo residenti ed esteri.

Le istruzioni ai nuovi modelli precisano infatti che nelle colonne 2 e 3 del rigo RU100 non devono mai essere esposti i costi sostenuti per l’attività di R&S commissionata alle società del gruppo, che vanno indicati nella colonna 7.

Infine la sezione VI-A è riservata alla particolare fattispecie in cui il credito d’imposta sia stato ceduto al dichiarante in veste di socio di società “trasparenti”, di beneficiario di trust o di cessionario, oppure in veste di incorporante o di soggetto risultante dalla fusione o di beneficiario della scissione per l’indicazione del credito d’imposta della società incorporata, fusa o scissa e deve essere compilata quando nella sezione I è compilato il rigo RU3.