Il diritto di accesso alle informazioni prodromiche all’emissione dell’atto impugnato trova un limite nella strumentalità del diritto di difesa

di Luigi FerrajoliPremessa

La previsione di un generalizzato obbligo di motivazione degli atti amministrativi, a esclusione degli atti normativi e di quelli a contenuto generale, è una “conquista” piuttosto recente nel panorama giuridico italiano, essendo stato introdotto con l’articolo 3, L. 241/1990, il quale ha a sua volta consacrato un principio anteriore di origine dottrinale e giurisprudenziale. L’obbligo di motivazione sancito dall’articolo 3, L. 241/1990 gode di copertura costituzionale sotto un duplice profilo. In primo luogo, esso è diretto a realizzare la conoscibilità dell’atto e, quindi, a garantire la pubblicità e trasparenza dell’azione amministrativa, nel rispetto dell’articolo 97, Costituzione. Inoltre, l’obbligo di motivazione è posto a tutela di altri interessi costituzionalmente protetti, come il diritto di difesa, ex articoli 24 e 113, Costituzione. Presidio, dunque, avverso l’Amministrazione finanziaria che ha emanato il provvedimento, in quanto consente al destinatario dello stesso, che ritenga lesa illegittimamente la propria situazione giuridica, di far valere la relativa tutela giurisdizionale.

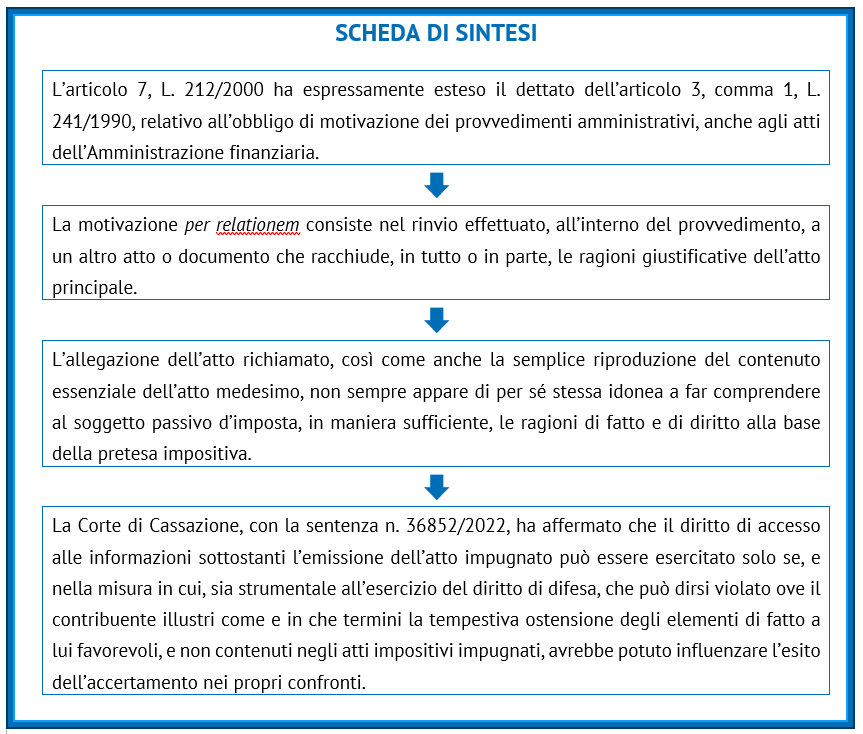

Con particolare riferimento al diritto tributario, inoltre, l’obbligo della motivazione ha trovato un generale riconoscimento normativo solo in un momento successivo rispetto al diritto amministrativo con l’approvazione dello Statuto dei diritti del contribuente: grazie all’articolo 7, L. 212/2000 si è espressamente esteso il dettato dell’articolo 3, comma 1, L. 241/1990 agli atti dell’Amministrazione finanziaria.

Nel panorama tributario, comunque, l’obbligo motivazionale si innesta su provvedimenti che da un lato sono atti vincolati rispetto al fine che perseguono (applicazione dell’imposta) ma, allo stesso tempo, sono il frutto di una serie di valutazioni, seppure non discrezionali, da parte dell’ente impositore il quale, a conclusione dell’attività istruttoria, individua gli elementi che consentono di pervenire all’accertamento del fatto e di trarne le conseguenze in termini di imposta dovuta. Proprio in ragione di tale natura peculiare, per i provvedimenti tributari, vincolati quanto al fine ma frutto di valutazioni di tipo tecnico, la motivazione non deve limitarsi alla mera esposizione delle norme applicate e dei presupposti di fatto accertati nel corso dell’istruttoria, ma deve esplicare in modo chiaro il processo logico-giuridico seguito, in modo da consentire la verifica della legittimità dell’operato fiscale e il fondamento sostanziale della pretesa.

La motivazione per relationem e il diritto di difesa del contribuente

La motivazione per relationem, consistente nel rinvio effettuato, all’interno del provvedimento, a un altro atto o documento che racchiude, in tutto o in parte, le ragioni giustificative dell’atto principale ha trovato, come noto, nel diritto tributario diffusa disciplina positiva.

Nell’esaminare la rilevanza della motivazione per relationem occorre fare riferimento alla norma contenuta nell’articolo 7, comma 1, L. 212/2000 (Statuto del contribuente) secondo cui “se nella motivazione (degli atti dell’Amministrazione finanziaria, ndA) si fa riferimento ad un altro atto, questo deve essere allegato all’atto che lo richiama”, quale disposizione di carattere generale riferibile a tutti gli atti impositivi.

Sotto il profilo del rinvio per relationem, infatti, le regole da applicare a tale categoria motivazionale appaiono comuni sia a tutti i tributi, sia alle diverse tipologie di provvedimenti impositivi poiché va indistintamente assicurato al privato il complemento informativo reso dall’atto richiamato.

La categoria motivazionale per relationem prende corpo, infatti, in tutte le ipotesi in cui l’atto rinviato costituisce il presupposto indefettibile, quanto ai motivi, per l’emissione del provvedimento motivato per relationem e, dunque, il richiamo risulta rispondere a un’esigenza di efficienza e celerità dell’attività amministrativa. Oggetto del richiamo può essere sia l’atto avente valenza istruttoria per il provvedimento impositivo sia l’atto che dimostri la capacità contributiva del privato e che è sottoposto a tassazione; ma il riferimento può essere effettuato anche ad atti istruttori riferibili a soggetti terzi rispetto al contribuente accertato.

Ebbene, la questione, che ha formato oggetto di diverse interpretazioni in seno alla giurisprudenza di legittimità, attiene all’obbligo o meno di allegare all’atto principale (l’atto impositivo notificato al contribuente), il provvedimento o l’atto presupposto in esso richiamato. A tale proposito, occorre evidenziare che l’indirizzo che considera di poter escludere l’allegazione dell’atto richiamato solo nel caso in cui detto atto sia stato certamente conosciuto dal destinatario appare in verità eccessivamente “rigido”. Esso, infatti, finisce per affermare la necessaria allegazione o riproduzione anche per fattispecie ove esse risultano inutili. In buona sostanza, si verrebbe così a onerare l’ente impositore di un adempimento che, di fatto, non muta la situazione giuridica del privato circa il proprio diritto a conoscere le ragioni della pretesa impositiva. Se, invero, è del tutto verosimile che l’atto richiamato sia stato conosciuto dal contribuente, in quanto sussistono delle norme che dispongono che tale conoscenza debba avvenire, l’allegazione di tale atto presupposto all’atto impositivo appare essere superflua. L’allegazione dell’atto richiamato assume la funzione di far comprendere al privato da dove sia originata la pretesa, ma se tale documento esplicativo, in virtù di precise disposizioni normative e non sulla base di presunzioni basate sull’id quod plerumque accidit, è da ritenersi conosciuto dal contribuente, l’allegazione di esso non va richiesta.

In tale senso, un criterio di valutazione è quello della vicinanza dell’atto richiamato alle parti del rapporto tributario (contribuente e Amministrazione finanziaria). Infatti, in relazione alla sufficienza motivazionale per relationem, la fattispecie riferita a un atto istruttorio dell’ente impositore e quella dell’atto generato in seguito a negozi o giudizi pertinenti al solo contribuente non sono del tutto sovrapponibili. L’atto istruttorio, invero, trova genesi in seno a una articolazione dell’Amministrazione finanziaria e, dunque, è giuridicamente e fisicamente ben “lontano” dal privato. Quindi, per giustificarne la mancata allegazione ai fini della sufficienza motivazionale, non si può prescindere dalla circostanza che esso sia indiscutibilmente già conosciuto dal contribuente. Invece, per, ad esempio, un atto sottoposto a registrazione, la “vicinanza” giuridica e fattuale di esso al privato è palese. Lamentare, in questi casi, la mancata allegazione dell’atto richiamato ai fini dell’insufficienza motivazionale, quando non emerga dal fascicolo di causa il sicuro riscontro fattuale secondo cui detto atto sia già entrato nella sfera di percezione giuridico-sensoriale del contribuente, non appare convincente.

Tali conclusioni, invero, ben contemperano i diritti coinvolti in relazione a tale fattispecie. Se, difatti, è certamente necessario rendere edotto il destinatario di un provvedimento tributario non solo della pretesa ma anche delle ragioni che la giustificano, allo stesso modo non dovrebbe giustificarsi una interpretazione eccessivamente formalistica e letterale del dettato normativo.

Pertanto, appaiono preferibili interpretazioni che leggano il precetto di cui all’articolo 7, comma 1, ultimo periodo, L. 212/2000, nel senso sopra suggerito. Ossia, l’allegazione dell’atto richiamato è utile e quindi necessaria solo se la mancata allegazione determina un concreto vulnus nell’ambito del profilo conoscitivo del contribuente. Detto vulnus non può considerarsi realizzato quando sussistano disposizioni normative che prevedano che la conoscenza dell’atto integrativo della motivazione sia avvenuta.

L’articolo 7, L. 212/2000 citato, pertanto, va inteso quale portatore di un precetto non in senso positivo (e semplicistico), ma in senso negativo. In altre parole, il Legislatore ha stabilito che non debba a priori considerarsi sufficiente ai fini motivazionali il mero richiamo del diverso atto. Non ha voluto, invece, esprimere il diverso precetto di incondizionata obbligatoria allegazione dell’atto richiamato al provvedimento richiamante. La sufficienza motivazionale è, invero, raggiunta quando il contenuto dell’atto richiamato viene a integrare il contenuto dell’atto richiamante. Quindi, se il contenuto dell’atto richiamato è da considerarsi già conosciuto dal privato in quanto non vi è una mera presunzione di conoscenza, ma una ragionevole avvenuta conoscenza intercorsa in virtù di precetti normativi, la norma di cui all’articolo 7, L. 212/2000 a presidio della tutela informativa va considerata, sotto questo profilo, soddisfatta.

La mancata allegazione assume rilevanza solo qualora tale assenza venga concretamente a precludere al privato di avere chiaro il portato motivazionale dell’atto emesso dall’Amministrazione finanziaria, ma mai di per sé stessa.

In virtù di tali considerazioni, è da ritenersi che l’onere motivazionale, in caso di motivazione per relationem, possa ritenersi adempiuto anche qualora l’avviso impositivo richiami un diverso atto da considerare conosciuto dal destinatario, ovvero che sia ragionevolmente entrato nella sfera cognitiva di quest’ultimo, come nel caso in cui il contribuente stesso lo abbia redatto o, nell’ipotesi di provvedimenti giudiziari, se il privato sia stato parte del giudizio in esito al quale il provvedimento richiamato è stato emesso.

Dette conclusioni appaiono, non a caso, rispondenti alla ratio della norma sopra richiamata. Il Legislatore ha correttamente considerato sia di non imporre all’Amministrazione finanziaria oneri di allegazione del tutto ultronei che si sarebbero tradotti in violazione dei principi di economicità e buon andamento dell’azione amministrativa, sia che la mancata imputazione di tali oneri non risultasse lesiva del diritto di difesa del contribuente. L’allegazione di un atto già conosciuto o comunque ragionevolmente conosciuto dal contribuente, per averlo redatto o per essere stato parte del giudizio da cui quell’atto è scaturito, si tradurrebbe in un ingiustificato aggravio procedurale e sarebbe del tutto irrilevante ai fini motivazionali, in quanto non fornirebbe alcun elemento nuovo rispetto a quelli di cui il destinatario ha già consapevolezza.

L’allegazione dell’atto richiamato di per sé non soddisfa il requisito motivazionale

Fermo quanto esposto sopra, si deve osservare che l’allegazione del provvedimento giudiziario non riparerebbe, comunque, l’atto emesso dall’Amministrazione erariale da possibili censure per vizi di motivazione. Infatti, detta allegazione, così come il mero richiamo del diverso atto qualora esso sia già conosciuto dal privato, potrebbe di per sé non essere sufficiente a ritenere assolto l’obbligo di motivazione del provvedimento impositivo.

La sufficienza motivazionale degli atti impositivi non dovrebbe, in verità, essere verificata tanto in riferimento alla necessità di allegare l’atto richiamato, bensì sull’analisi complessiva delle informazioni fornite al privato dall’ente impositore. Del resto, l’allegazione dell’atto richiamato, così come anche la semplice riproduzione del contenuto essenziale dell’atto medesimo, non sempre appare di per sé stessa idonea a far comprendere al soggetto passivo d’imposta, in maniera sufficiente, le ragioni di fatto e di diritto alla base del recupero a tassazione effettuato nei suoi confronti, nonché il processo di calcolo delle imposte a lui richieste.

Si pensi, ad esempio, ai casi in cui gli atti richiamati sono dei provvedimenti giudiziali, che potrebbero contenere statuizioni che ai fini impositivi non appaiano di semplice coniugazione e che necessariamente debbano essere correlate in senso chiarificatore con le disposizioni fiscali utili alla determinazione dell’imponibile e, poi, dell’imposta dovuta dal contribuente. Quindi, la sentenza potrebbe dire poco al contribuente in merito alle spiegazioni della pretesa impositiva laddove non vi fosse una puntuale opera di collegamento tra le motivazioni del decisum dell’organo giudiziario e la determinazione della conseguenziale richiesta fiscale. Ne deriva che è compito dell’ente impositore sopperire a dette problematiche informative, indicando nell’atto principale una intellegibile spiegazione del perché l’imposta è dovuta e come essa sia stata calcolata. Solo in questo modo il contribuente sarà reso adeguatamente edotto delle ragioni erariali e potrà eventualmente esercitare, in modo pieno, il proprio diritto di difesa.

Pertanto, la mera allegazione dell’atto richiamato per relationem non è da considerarsi decisiva a soddisfare il requisito motivazionale dell’atto impositivo ma, ove necessaria, va sempre comunque integrata con l’intervento esplicativo proprio dell’Amministrazione finanziaria.

La sentenza della Corte di Cassazione n. 36852/2022 e il diritto di accesso ai documenti richiamati nell’atto di accertamento

In relazione ai requisiti di validità della motivazione dell’avviso di accertamento motivato per relationem ad atti esterni anche riferibili a soggetti terzi, la Corte di Cassazione, con la recente sentenza n. 36852/2022, ha affermato che in tema di diritti e garanzie del contribuente sottoposto a verifiche fiscali, il diritto di accesso alle informazioni sottostanti l’emissione dell’atto impugnato può essere esercitato solo se, e nella misura in cui, sia strumentale all’esercizio del diritto di difesa, che può dirsi violato ove il contribuente illustri come e in che termini la tempestiva ostensione degli elementi di fatto a lui favorevoli, e non contenuti negli atti impositivi impugnati, avrebbe potuto influenzare l’esito dell’accertamento nei propri confronti.

Pertanto, nell’ipotesi in cui l’atto impositivo faccia riferimento ad atti e documenti riguardanti soggetti terzi, questi devono essere conosciuti o agevolmente conoscibili, secondo la Corte di Cassazione, “entrare nella sfera di conoscenza del contribuente accertato prima della notifica dell’accertamento” (Corte di Cassazione, sentenza n. 2222/2021). Infatti, afferma la Cassazione, se il riferimento a tali atti e documenti assume un “ruolo determinante nella stessa individuazione, sotto il profilo soggettivo ed oggettivo, della condotta assunta dall’Amministrazione quale presupposto dell’imposizione soggettiva ed oggettiva…, la non conoscibilità da parte del contribuente, della documentazione richiamata per doppia relationem, neppure in possesso dello stesso ufficio, non rileva esclusivamente in termini istruttori; ma pregiudica la stessa compiuta descrizione, nella motivazione dell’accertamento, della causa giustificativa della pretesa impositiva”. Il che comporta che la non conoscibilità degli atti e documenti richiamati per relationem a motivazione dell’atto impositivo non è un requisito meramente istruttorio, ma attiene agli elementi costitutivi della pretesa tributaria, la cui mancanza non può essere superata in fase istruttoria con la produzione in giudizio da parte dell’ufficio, determinando l’invalidità originaria dell’atto impositivo.

Infatti, al contribuente deve essere riconosciuto il diritto all’accesso alle informazioni sottostanti l’emissione dell’atto impugnato “che possano essere utili alla sua difesa”. Al riguardo, la Corte di Giustizia UE, nella sentenza C-189/18 del 16 ottobre 2019, Glencore, ha affermato il principio secondo cui l’Amministrazione finanziaria può disconoscere la detrazione Iva al soggetto passivo basandosi su accertamenti e verifiche, anche se non ancora definitivi, amministrativi o penali, effettuati su altri soggetti passivi, ma a condizione che al destinatario venga riconosciuta e garantita l’effettività di contestare la legittimità della pretesa. Il contribuente, per i giudici della Corte di Giustizia UE, ha il diritto, inviolabile, di prendere visione di tutti gli atti amministrativi e penali, redatti nei confronti del terzo, che siano posti a base della motivazione dell’accertamento emesso nei suoi confronti. Questo anche per verificare la correttezza dell’operato dell’Amministrazione finanziaria. In particolare, la sentenza della Corte di Giustizia UE, al punto 58, puntualizza un importante principio, statuendo che “Non soddisfa tale requisito una prassi dell’Amministrazione finanziaria consistente nel non dare al soggetto passivo interessato alcun accesso a tali elementi e, in particolare, ai documenti su cui si fondano le constatazioni effettuate, ai verbali redatti e alle decisioni adottate in esito a procedimenti amministrativi collegati, e nel comunicargli indirettamente, sotto forma di sintesi, solo una parte di tali elementi da essa selezionati secondo criteri che le sono propri e sui quali egli non può esercitare alcun controllo”. La Corte di Giustizia UE richiama l’articolo 47 della Carta dei diritti fondamentali dell’Unione Europea, secondo cui ogni persona i cui diritti e le cui libertà garantiti dal diritto dell’Unione Europea siano stati violati ha diritto a un ricorso effettivo davanti a un giudice, e ha diritto a che la sua causa sia esaminata equamente. Pertanto, secondo la Corte di Giustizia UE, “il principio della parità delle armi, che costituisce parte integrante del principio della tutela giurisdizionale effettiva dei diritti spettanti ai singoli in forza del diritto dell’unione, sancito dall’articolo 47 della Carta, in quanto è un corollario, come, segnatamente, il principio del contraddittorio, della nozione stessa di equo processo, implica l’obbligo di offrire a ciascuna parte una possibilità ragionevole di esporre la propria posizione, comprese le proprie prove, in circostanze che non la pongano in una situazione di svantaggio rispetto all’avversario”.

Tuttavia, è la stessa giurisprudenza comunitaria ad affermare che il rispetto del diritto di difesa non costituisce una prerogativa assoluta, ma può essere assoggettato a restrizioni, soprattutto in ambito tributario (Corte di Giustizia UE, sentenza C-189/18 del 16 ottobre 2019, Glencore, punti 43 e 55), ove occorra tutelare ulteriori interessi, come la vita privata di terzi o la stessa efficacia dell’azione repressiva, laddove tali ulteriori interessi, meritevoli di tutela, possano essere pregiudicati dall’accesso a talune informazioni e a determinati documenti. È stato, quindi, affermato che “il principio del rispetto dei diritti della difesa, in un procedimento amministrativo… non impone quindi all’Amministrazione finanziaria un obbligo generale di fornire un accesso integrale al fascicolo di cui dispone, ma esige che il soggetto passivo abbia la possibilità di ricevere, a sua richiesta, le informazioni e i documenti contenuti nel fascicolo amministrativo e presi in considerazione da tale Amministrazione ai fini dell’adozione della sua decisione” (Corte di Giustizia UE, sentenza C-189/18 del 16 ottobre 2018, Glencore, punto 56).

Il diritto all’accesso delle informazioni sulla base delle quali l’atto impositivo è stato adottato sta e cade nella misura in cui ciò sia strumentale all’esercizio del diritto di difesa.

Sotto questo profilo, decisiva appare la considerazione, a mente dello stesso diritto eurounitario, che la eventuale violazione del diritto di difesa non comporta, per il principio di effettività, che una decisione (in tesi) adottata in spregio dei diritti della difesa venga annullata in ogni caso, ma solo laddove la violazione (sempre in tesi) dei diritti della difesa abbia eziologicamente determinato l’annullamento del provvedimento adottato al termine del procedimento amministrativo. Ciò si verifica ove il contribuente illustri come e in che termini, in mancanza di detta irregolarità e della conseguente compressione del diritto di difesa, il procedimento amministrativo, nel caso in cui il diritto di difesa fosse stato rispettato, sarebbe potuto giungere a un risultato diverso (c.d. “prova di resistenza”: Corte di Giustizia UE, sentenza C-129/13 e C-130/13 del 3 luglio 2014, Kamino, punti 78 e 79).

L’esercizio del diritto di accesso alla documentazione non offerta tempestivamente in comunicazione dall’ufficio, in quanto strumentale all’esercizio del diritto di difesa sussiste, pertanto, ove il tempestivo accesso a tali documenti e la loro valorizzazione in sede amministrativa avrebbe comportato un diverso esito nell’atto impositivo.

Tale principio è del tutto consolidato nella giurisprudenza eurounitaria, ove si afferma che – stante il principio di effettività – l’eventuale violazione dei diritti della difesa comporta l’annullamento dell’atto impositivo soltanto se, in mancanza di detta irregolarità, il procedimento sarebbe potuto giungere a un risultato diverso (Corte di Giustizia UE, sentenza C-430/19 del 4 giugno 2020, CS C.F., punto 35; sentenza C-187/19 P del 4 giugno 2020, SEAE, punto 69; sentenza C-276/16 del 20 dicembre 2017, Prequ, punto 62).

Osservazioni conclusive

Alla luce delle riflessioni sopra esposte, appare dunque ragionevole concludere che la verifica del rispetto dell’obbligo di motivazione per relationem non deve essere effettuata esclusivamente sulla necessità o meno di allegare l’atto richiamato, ma deve essere condotta sulla piena comprensione della pretesa rivolta al contribuente.

Per rendere edotto il contribuente della pretesa tributaria, infatti, è necessario il pieno assolvimento dell’onere informativo, ovvero permettere al destinatario dell’avviso impositivo l’agevole intelligibilità degli elementi essenziali della richiesta tributaria rivolta nei suoi confronti, ovvero di come viene individuata la materia imponibile e i suoi valori, le aliquote applicate, i criteri di calcolo e, di conseguenza, l’imposta liquidata.

Il vizio di motivazione, comunque, sussiste solo qualora sia stato leso in concreto il principio di trasparenza dell’azione amministrativa, ovvero se il giudice accerti che effettivamente il contribuente è stato messo nell’impossibilità di comprendere le ragioni e i criteri di determinazione della pretesa impositiva, così da non consentire l’adeguato, efficace e pieno esercizio del diritto di difesa costituzionalmente garantito.

Ne deriva, pertanto, che il giudice non deve essere ancorato a un’interpretazione eccessivamente rigida e formalistica delle norme che dispongono l’obbligo di motivazione degli atti tributari e che ne determini la relativa caducazione al di fuori dei casi strettamente necessari.

Si segnala che l’articolo è tratto da “Accertamento e contenzioso“.