L’acconto sarà pertanto pari al 100% dell’imposta relativa all’anno precedente, sarà dovuto solo se il rigo LM14 “Differenza” è superiore a € 51,65, e andrà versato:

- in un’unica soluzione entro il 30 novembre 2015 se l’importo dovuto (rigo LM14 “Differenza”) è inferiore a € 257,52;

- in due rate se l’importo dovuto è pari o superiore a € 257,52, di cui:

- la prima, nella misura del 40%, entro il 16 giugno 2015 (6 luglio stante l’annunciata proroga dei versamenti relativi al modello Unico 2015) ovvero entro il 16 luglio 2015 (20 agosto) con la maggiorazione dello 0,40% a titolo di interesse corrispettivo;

- la seconda, nella misura del 60%, entro il 30 novembre 2015.

I codici tributo da utilizzare sono: “1793” per la prima rata di acconto ,”1794” per la seconda e “1795” per il saldo.

Nell’ambito di tale fattispecie, si può presentare il caso del contribuente che nel 2014 ha applicato il regime dei nuovi minimi, ma che dal 2015 è uscito dal regime di vantaggio passando al regime ordinario che prevede l’Irpef ordinaria.

Poiché nessuna disciplina specifica è dettata con riferimento all’acconto dell’imposta sostitutiva o all’acconto Irpef eventualmente dovuti nel caso di fuoriuscita dal regime dei minimi (per obbligo o scelta del contribuente), si dovrebbe seguire la disciplina generale in materia di acconti e quindi, non essendo più dovuta l’imposta sostitutiva per il 2015, non si dovrebbe versare alcun acconto.

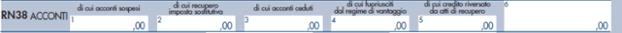

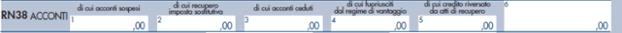

Considerando tuttavia che il rigo RN38 del modello Unico PF 2015 alla colonna 4 richiede l’indicazione nella voce acconti “di cui fuoriusciti dal regime di vantaggio”, si ritiene più opportuno che il contribuente versi l’acconto della sostitutiva, che sarà poi scomputata (in Unico 2016) dall’Irpef ordinaria.

Un’altra particolarità del regime di vantaggio trova espressione nel rigo RS40 “Ritenute regime di vantaggio. Casi particolari” del modello Unico PF 2015.

Come noto, i ricavi conseguiti e i compensi percepiti da tali contribuenti non sono assoggettati a ritenuta a titolo di acconto in presenza di apposita dichiarazione rilasciata al sostituto, anche mediante annotazione sulle fatture emesse.

Ci sono dei casi, che sono stati oggetto di analisi nelle Risoluzioni 47/2013 e 55/2013, in cui le ritenute d’acconto vengono comunque applicate. Si tratta ad esempio del caso delle ritenute applicate dagli istituti bancari in relazione ai bonifici relativi ad interventi di recupero del patrimonio edilizio e/o di risparmio energetico e del caso delle ritenute applicate sulle indennità di maternità corrisposte dalle casse di previdenza e dall’INPS.

In alternativa all’istanza di rimborso di cui all’articolo 38 DPR 602/1972, tali contribuenti potranno scomputare le ritenute in argomento nella dichiarazione Unico PF, indicandole nel rigo RS40 e riportando l’importo nel rigo RN33 col. 4 o LM13 col. 1.