Come precisato nella citata circolare 56/E/2009 l’utilizzo in compensazione del credito relativo alle ritenute subite da parte della società/associazione è possibile solo al verificarsi di due condizioni:

- l’esistenza di un preventivo assenso esplicito dei soci/associati;

- l’evidenza del credito nella dichiarazione annuale della società.

Al fine del trasferimento delle ritenute residue è richiesto l’assenso dei soci/associati che potrà essere:

- generalizzato, ovvero riferito al credito derivante da tutte le ritenute residue senza limiti di tempo maturate durante la vita della società/associazione, fino a revoca espressa;

- specifico, ovvero riferito al credito derivante da tutte le ritenute residue relative ad un singolo periodo d’imposta con necessità di rinnovo annuale;

deve essere contenuto in un atto avente data certa (ad esempio una scrittura privata autenticata) oppure nello stesso atto costitutivo dell’ente (in tale ultima ipotesi assumerà valenza reiterata nel tempo, sino a modifica).

La stessa Agenzia delle entrate ha poi chiarito che sono comunque ritenute ammissibili anche scritture private non autenticate registrate all’Agenzia a tassa fissa, piuttosto che spedizioni in plico postale senza busta in “corso particolare” (cioè con la procedura che consente di apporre il timbro postale su un documento); inoltre è ammesso il ricorso allo strumento della posta elettronica certificata in quanto anche tale strumento “risulta idoneo ad attestare la certezza della data in cui viene manifestata la volontà di autorizzare la compensazione”.

Relativamente al momento in cui l’assenso degli associati deve essere manifestato, non essendo stato stabilito un termine perentorio, la circolare 56/E/2009 ha chiarito che lo stesso deve precedere l’utilizzo in compensazione, da parte della associazione, del credito relativo alle ritenute residue e pertanto potrà essere formalizzato anche nel corso del medesimo periodo di imposta in cui materialmente avviene l’imputazione.

Il socio può trasferire ai capo alla società/associazione le ritenute residue dopo aver effettuato lo scomputo delle stesse dal suo debito Irpef: come precisato nella circolare 12/E/2010 il socio non è obbligato a ritrasferire alla società l’intero ammontare delle ritenute residue, ma può trattenerne un’ulteriore quota da utilizzare per il pagamento di altri debiti di imposta o contributivi.

Tuttavia una volta che la società ha avocato a sé le ritenute residue, non è ammesso il ritrasferimento dalla società ai soci di eventuali importi residui di credito.

Per quanto concerne l’ipotesi in cui il socio abbia utilizzato erroneamente le ritenute, senza scomputare totalmente il proprio debito Irpef, ed abbia, quindi, ritrasferito all’associazione un ammontare di ritenute residue superiore rispetto a quelle spettanti, l’Agenzia ha precisato che non può configurarsi una responsabilità solidale della società per l’errore compiuto; il socio dovrà assolvere, mediante il pagamento diretto, il debito residuo Irpef non scomputato dall’ammontare delle ritenute oramai ritrasferite alla società.

Affinché la compensazione possa operare è necessario, inoltre, che il credito risulti dalla dichiarazione annuale della società.

Si è provveduto all’istituzione di un apposito codice tributo (il codice è il “6830” denominato “Credito Irpef derivante dalle ritenute residue riattribuite dai soci ai soggetti di cui all’articolo 5 del Tuir”, da esporre nella sezione “Erario”, con l’indicazione quale “Anno di riferimento”, dell’anno d’imposta nel quale le ritenute residue sono riattribuite ai soggetti di cui all’articolo 5 Tuir).

L’indicazione in dichiarazione, poi, avviene con le seguenti modalità:

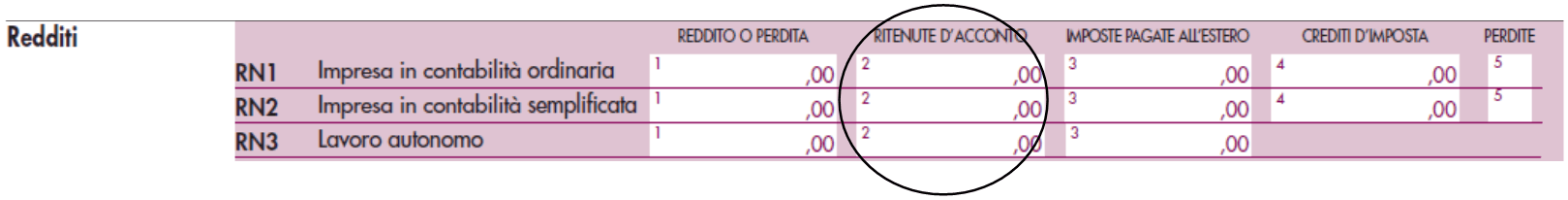

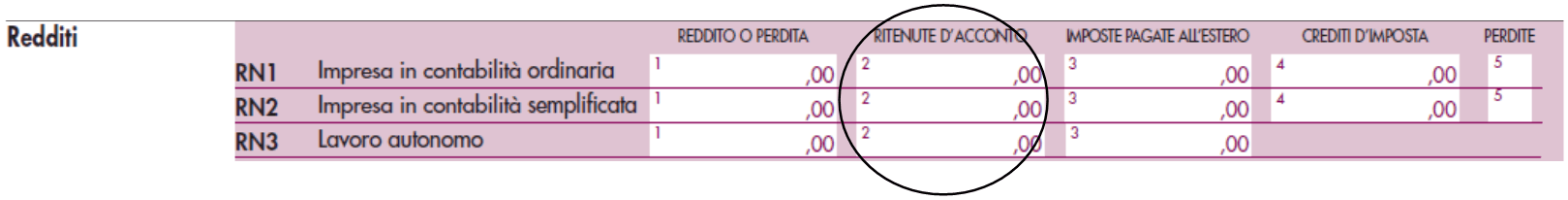

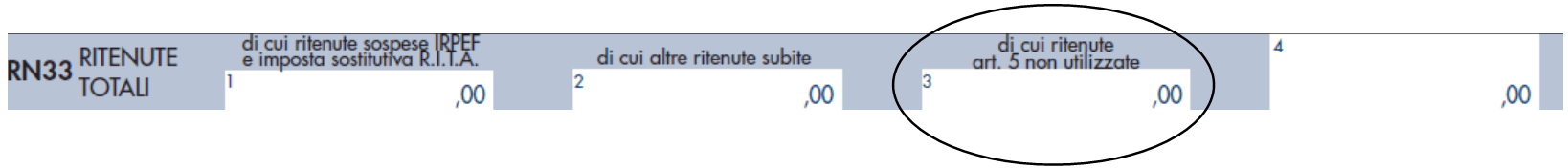

- nel quadro RN continuano ad indicarsi le ritenute subite dall’ente, poiché il quadro serve da supporto per l’originaria imputazione ai partecipanti;

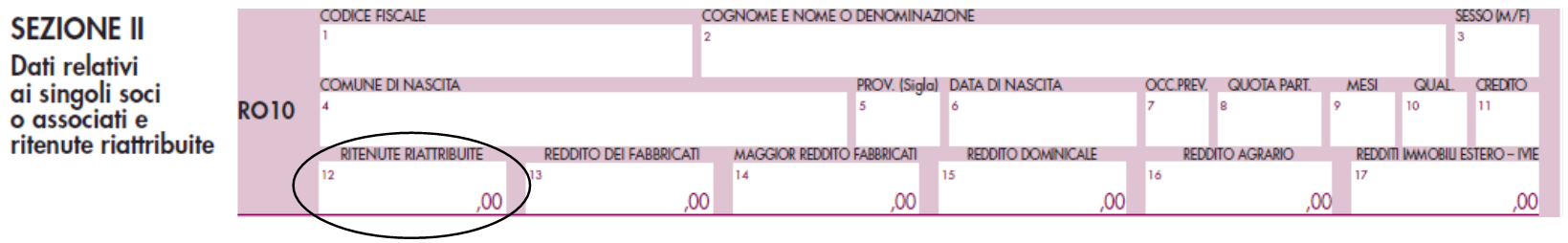

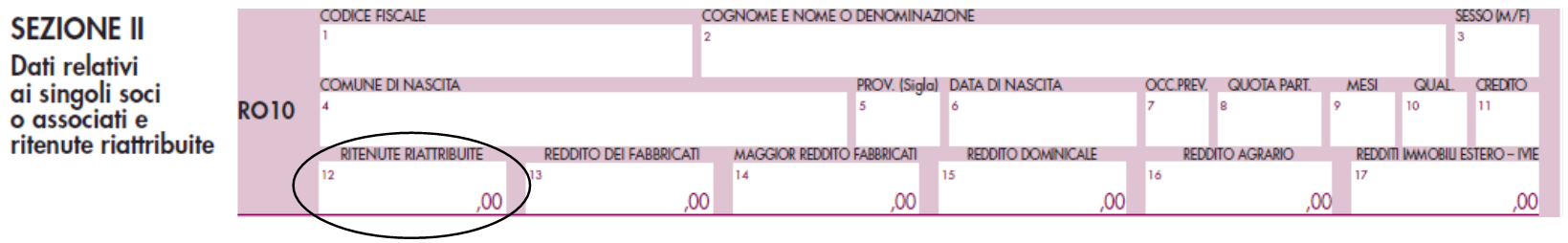

- nel quadro RO, casella 12, in relazione a ciascun socio si indica l’ammontare delle ritenute che, dopo aver abbattuto la propria Irpef, riattribuiscono alla società/associazione;

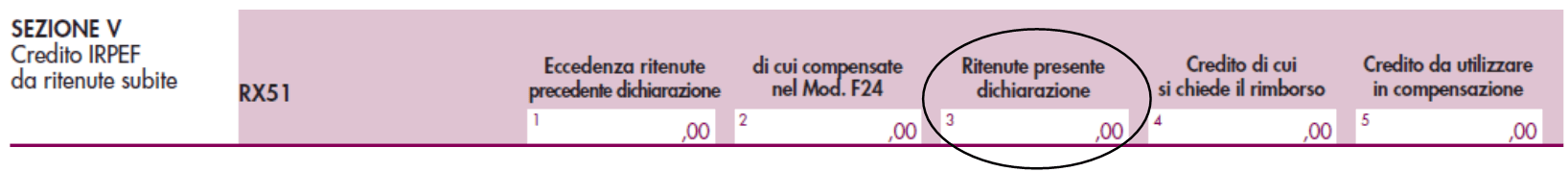

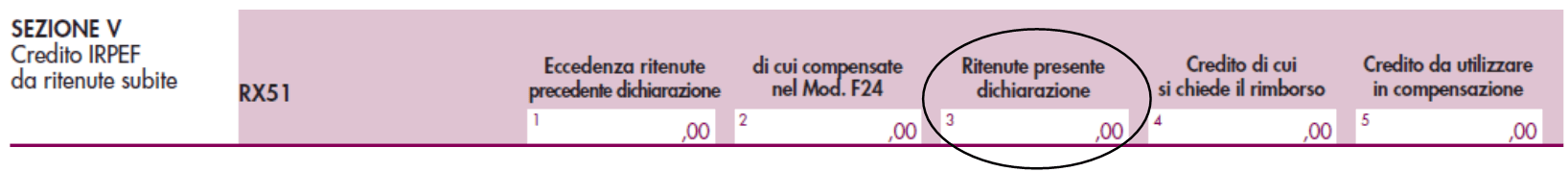

- nella sezione III del quadro RX, rigo RX51 deve essere indicato l’ammontare totale delle ritenute ricevute in restituzione e del loro utilizzo ai fini della compensazione o del rimborso.

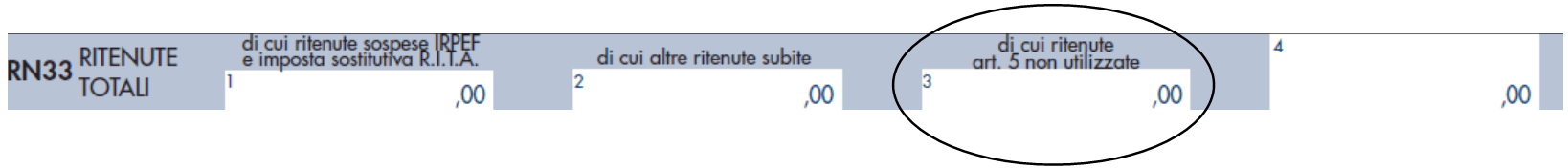

Nella dichiarazione del socio/associato, dopo l’utilizzo delle ritenute nel quadro RN a riduzione del debito Irpef, al fine di riattribuire le ritenute residue, il relativo ammontare va indicato nel rigo RN33 colonna 3.

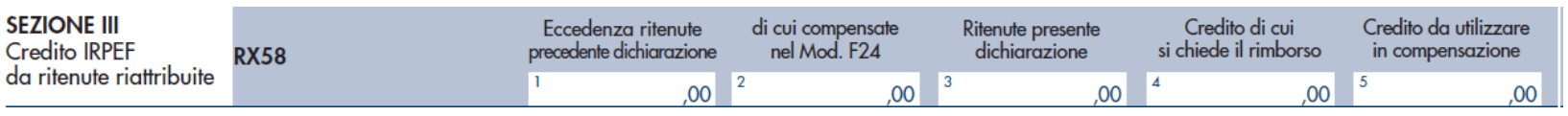

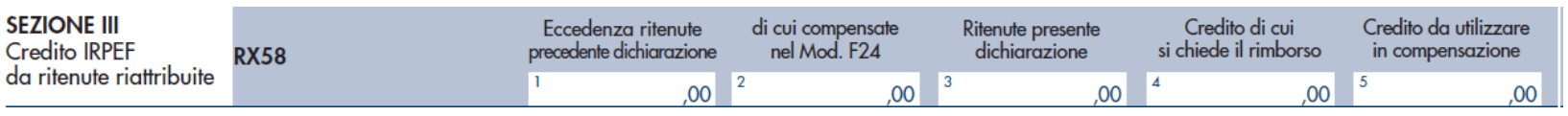

Nel modello Redditi PF 2021 è stato infine introdotto il nuovo rigo RX58 per l’indicazione del recupero delle trattenute riattribuite.

In particolare andrà riportata l’eccedenza delle ritenute risultante dalla precedente dichiarazione (col. 1), la parte compensata nel modello F24 (in col. 2), nonché l’ammontare delle ritenute subite dall’impresa familiare che i collaboratori dell’impresa hanno riattribuito alla medesima (col. 3).

Non rileva ai fini tributari il modo in cui i soci recuperano il credito da loro vantato: la circolare 12/E/2010 ha precisato che tale transazione si configura come una partita di giro che ha natura finanziaria e, pertanto, non soggetta ad alcun tipo di tassazione.

Non rileva ai fini tributari il modo in cui i soci recuperano il credito da loro vantato: la circolare 12/E/2010 ha precisato che tale transazione si configura come una partita di giro che ha natura finanziaria e, pertanto, non soggetta ad alcun tipo di tassazione.