Sul punto si segnala da subito che le indicazioni di prassi sono assai scarne e risalenti, atteso che nei più recenti indirizzi operativi diramati dall’Amministrazione finanziaria la questione non è più stata, almeno a quanto ci consta, affrontata.

Come correttamente rilevato dal Consiglio del Notariato, infatti, “le circolari dell’Amministrazione (C.M. n. 48/E/2007 e C.M. n. 34/E/2022) prestano, infatti, maggiore attenzione al trattamento fiscale degli atti istitutivi e di dotazione con cui il disponente costituisce il trust ed eventualmente trasferisce i beni al trustee. Quasi solo in quell’ambito si esamina la rilevanza dell’atto ai fini dell’imposta sul valore aggiunto, mentre in relazione agli atti traslativi effettuati durante la vita del trust si può desumere da alcuni scarni passaggi della Circolare [C.M. 48/E/2007] che ai fini IVA la soggettività passiva del trust viene data per scontata. L’Agenzia delle Entrate ha infatti sostenuto sul punto che «il trust residente dovrà necessariamente dotarsi di un proprio codice fiscale e, qualora eserciti attività commerciale, di una propria partita Iva”.

I notai hanno evidenziato come la soggettività iva del trust trovi giustificazione in ambito comunitario.

Viene infatti ricordato che, nella Sentenza del 20.6.1996, Wellcome trust, causa C-155/94, la Corte UE è stata chiamata a valutare la sussistenza dei presupposti in ordine alla rilevanza ai fini Iva dell’attività di vendita da parte di un trustee di azioni e titoli conferiti in trust. In quell’occasione, i giudici hanno implicitamente affermato che l’attività condotta dal trustee si pone come autonoma ma riconducibile al centro di imputazione del trust in quanto tale, apprezzando il trustee alla stregua di un amministratore.

Ovviamente, il trustee non è il legale rappresentante del trust. Da tale sentenza si determina una imputazione soggettiva e questa imputazione soggettiva delle posizioni Iva è riferibile al trust, non al trustee.

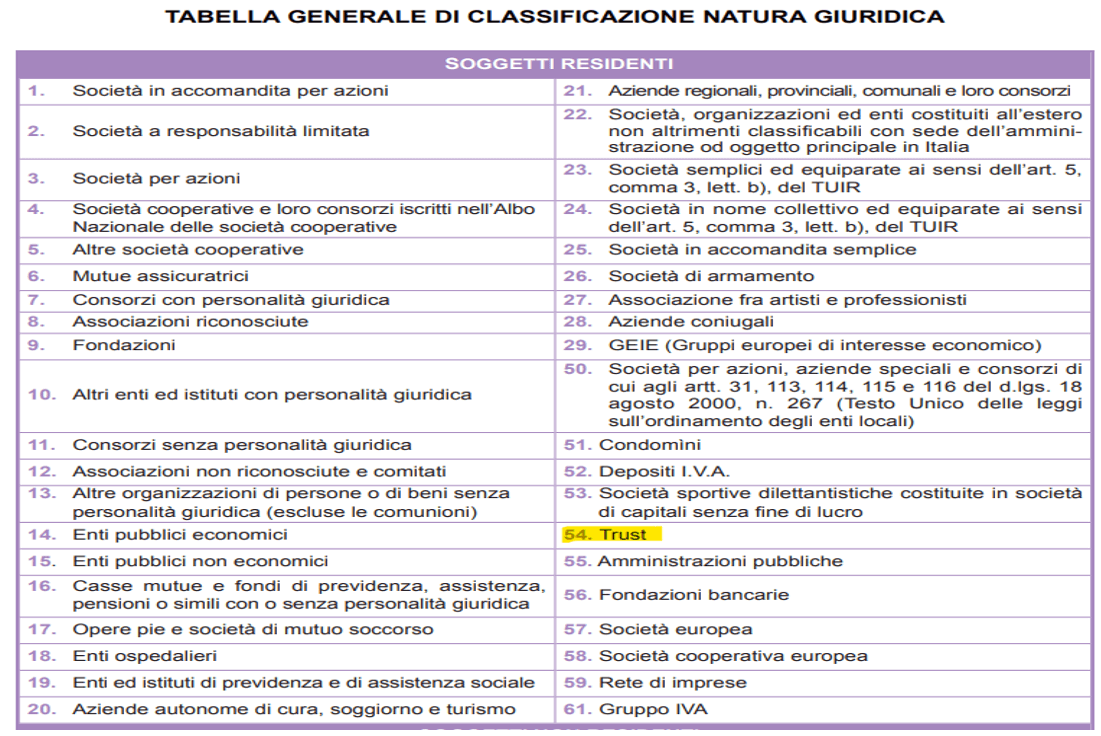

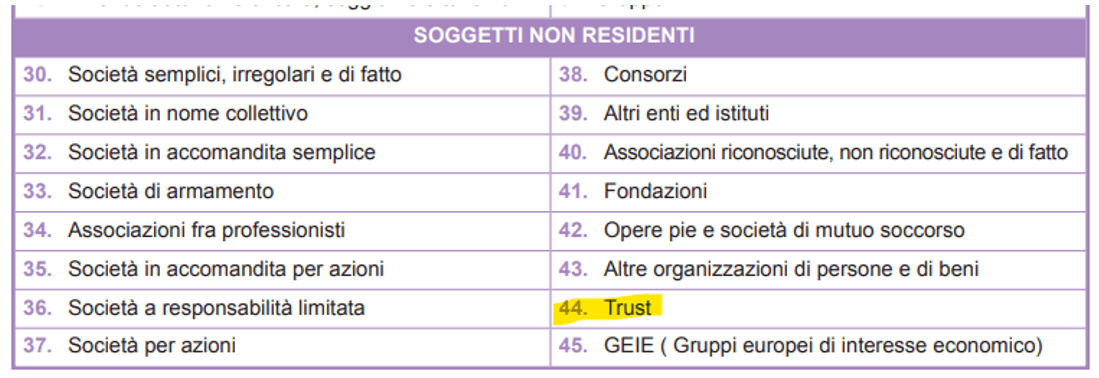

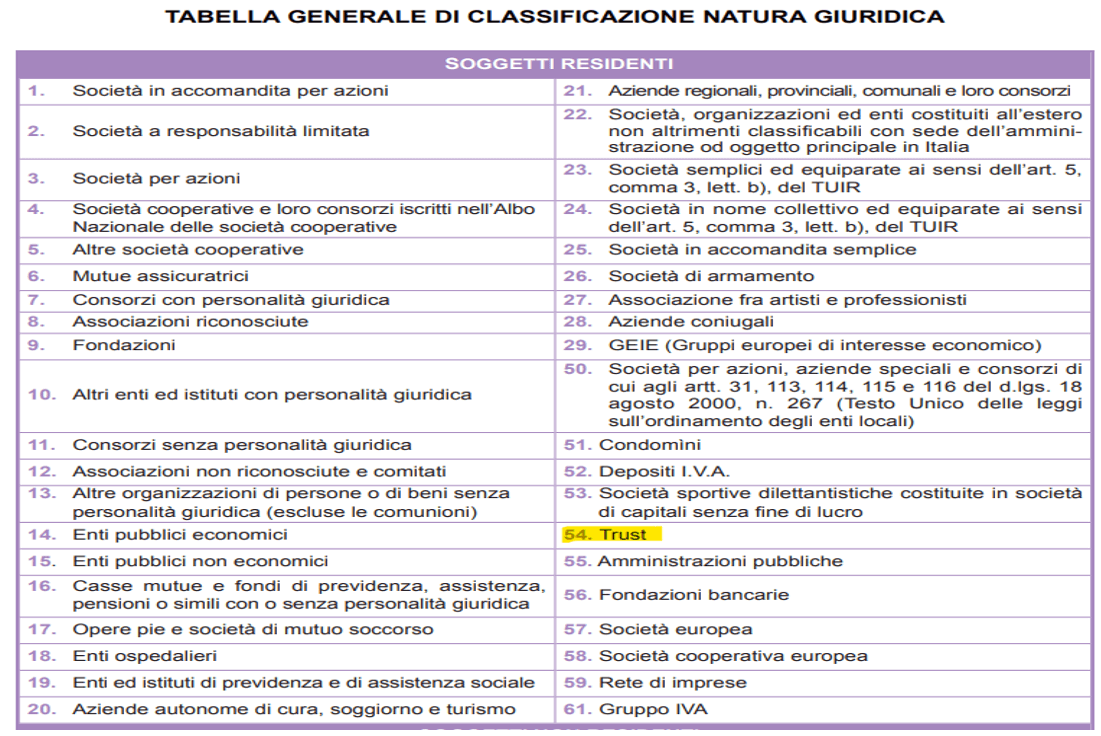

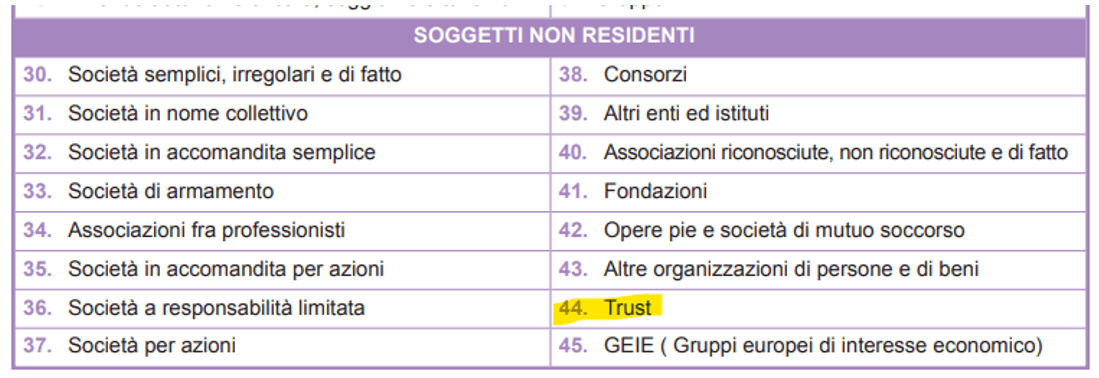

Che l’Agenzia riconosca la soggettività Iva in capo al trust è desumibile anche dalle istruzioni ministeriali al Modello della dichiarazione Iva annuale che propongono con il codice 54 il trust residente e con il codice 44 il trust non residente.

Nelle istruzioni ministeriali alla dichiarazione Iva, però, la parola “trust” appare solo nelle due tabelle sopra riportate; in realtà, anche dal tenore della circolare n. 48/E/2007 e della circolare n. 34/E/2022 si ha la sensazione, benché il tema dell’iva sia affrontato in modo alquanto scarno, che la soggettività iva spetti al trust.

Peraltro, se ragioniamo a contrariis, ipotizzando quindi la soggettività Iva in capo al trustee, emergono altri aspetti critici.

Se il trustee è una trust company, come facciamo a distinguere le attività che vengono poste in essere in favore di un trust o di un altro? Si potrebbe ipotizzare di utilizzare diversi moduli iva! Una trust company potrebbe avere un codice ateco per lo svolgimento dell’attività di trustee (anche se non esiste un codice ad hoc), poi potrebbe avere un codice Ateco per l’attività di somministrazione di alimenti e bevande perché, ad esempio, ha una azienda costituita da un bar disposto in trust, poi magari in un altro trust ha un supermercato, e quindi dovrebbe tenere un modulo per il codice Ateco di commercio al dettaglio. Alla fine, si creerebbe un fenomeno strano.

Riconoscendo la soggettività Iva in capo al trustee, ipotizzando di predisporre una dichiarazione Iva con più moduli (uno per ogni codice Ateco, in ragione delle singole attività economiche svolte dai trust gestiti dal trustee), si creerebbe un fenomeno distorsivo atteso che, le singole posizioni a debito o a credito evidenziate nei singoli moduli, dovendo confluire in un unico quadro VX, andrebbero a compensarsi in modo improprio.

In realtà, la logica porta a dire che, se c’è un credito iva per l’attività imprenditoriale svolta da un determinato trust, questo credito iva sarà utilizzabile da detto trust, magari compensandolo con un debito Ires nei limiti delle previsioni di legge.

Un altro tema che non vogliamo qui approfondire e che potrebbe discendere dal riconoscimento della soggettività iva al trustee (invece che al trust), potrebbe essere quello di valutare la detraibilità dell’iva in capo al trustee, anche in relazione ad un trust ente non commerciale.

Sono, quindi, in primo luogo ragioni di ordine logico sistematico, se non addirittura di buon senso, che portano a ritenere che, ove vi sia soggettività iva, questa debba competere al trust e non al trustee.

Sulla stessa scia si collocano lo Studio Notariato, le istruzioni alla dichiarazione iva e la Corte di giustizia europea.