Nell’ipotesi in cui il componente non rilevato correttamente sia un componente negativo di reddito, costituirà un costo non deducibile nell’esercizio di imputazione, ma l’impresa può recuperare la mancata deduzione, con modalità differenti che dipendono dall’emendabilità o meno dell’annualità oggetto di errore.

Laddove l’annualità sia ancora emendabile ai sensi dell’art. 2, comma 8-bis, D.P.R 322/1998, il contribuente è tenuto a presentare una dichiarazione integrativa per correggere l’annualità in cui è stata omessa l’imputazione del componente negativo di reddito.

I termini previsti per le c.d. dichiarazioni integrative a favore, atte a determinare un minor debito d’imposta o un maggior credito (quindi a favore del contribuente) rispetto alla dichiarazione originaria, sono però molto esigui e richiedono che la dichiarazione originaria sia stata validamente presentata nei termini.

La dichiarazione integrativa a favore va infatti presentata entro il termine di presentazione della dichiarazione relativa al periodo d’imposta successivo a quello per il quale è stato commesso l’errore.

Quindi nel caso in cui un contribuente si accorga oggi di non avere correttamente rilevato nell’esercizio 2013 un costo di competenza, lo rileverà contabilmente nel 2015, ma non costituirà componente deducibile nel 2015, e potrà recuperare la deducibilità presentando un modello Unico integrativo relativo al 2013, in quanto i termini non sono ancora venuti meno (30 settembre 2015).

Se invece l’errore riguarda il 2011 non è più possibile procedere con la dichiarazione integrativa a favore classica, essendo i termini per la dichiarazione integrativa già scaduti (30 settembre 2013).

In questo caso la possibilità di recuperare la deduzione di tale costo passa attraverso la ricostruzione di tutte le annualità di imposta interessate dall’errore, provvedendo a riliquidare autonomamente le relative dichiarazioni, fino all’ultima annualità emendabile (nel nostro caso il 2013), per la quale dovrà essere presentata apposita dichiarazione integrativa in cui devono confluire le risultanze delle precedenti riliquidazioni.

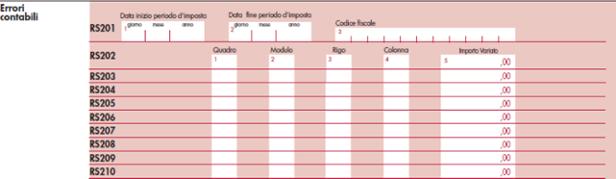

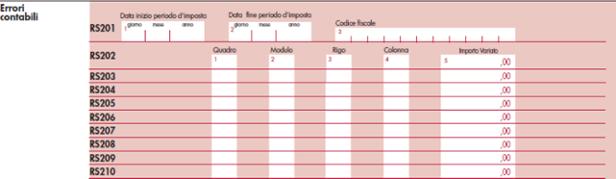

A decorrere dal modello Unico 2014 è stata infatti inserita un’apposita sezione del quadro RS dedicata agli “Errori contabili” che costituisce una sorta di prospetto di raccordo al fine di evidenziare le risultanze delle riliquidazioni dei precedenti periodi di imposta autonomamente effettuate dal contribuente.

Nel nostro caso andrà riliquidato in tale prospetto l’esercizio 2011 e 2012, mentre la dichiarazione integrativa terrà conto degli effetti sul 2013.

Nel prospetto vanno evidenziati, oltre alla data di inizio e fine del periodo di imposta, il numero del quadro, modulo, rigo e colonna che presentano un diverso importo rispetto a quello originariamente dichiarato, per effetto dell’errore commesso.

Si rileva infine che con riferimento agli esercizi che in tal modo vengono riliquidati, l’attività accertativa degli uffici si esplica nei termini di decadenza di cui all’art. 43 D.P.R. 600/1973, calcolati a partire dall’anno di presentazione della dichiarazione integrativa, in relazione e nei limiti degli elementi “rigenerati” in tale dichiarazione.