Per “rappresentanti di commercio” si intendono, invece, ai sensi della L. 204/1985, coloro che vengono stabilmente incaricati da uno o più imprese di concludere contratti in una o più zone.

In riferimento alla deduzione, l’articolo 66, comma 4, Tuirafferma: “Per gli intermediari e i rappresentanti di commercio e per gli esercenti le attività indicate al primo comma dell’articolo 1 del decreto del Ministro delle finanze 13 ottobre 1979, pubblicato nella Gazzetta Ufficiale n. 288 del 22 ottobre 1979, il reddito d’impresa determinato a norma dei precedenti commi è ridotto, a titolo di deduzione forfetaria delle spese non documentate, di un importo pari alle seguenti percentuali dei ricavi: 3 per cento dei ricavi fino a euro 6.197,48; 1 per cento dei ricavi oltre euro 6.197,48 e fino a euro 77.468,53; 0,50 per cento dei ricavi oltre euro 77.468,53 e fino a euro 92.962,24”.

Ne discende che il reddito di impresa degli intermediari e dei rappresentanti di commercio che applicano il regime di contabilità semplificata è costituito dalla differenza tra l’ammontare dei ricavi e degli altri proventi, percepiti nel periodo di imposta, e quello delle spese, sostenute nel medesimo periodo, ridotto di una quota di deduzione forfetaria delle spese non documentate.

Ipotizziamo che un rappresentante di commercio, nel corso del periodo d’imposta 2020, abbia:

- percepito 200.000 euro di provvigioni;

- sostenuto 50.000 euro di spese inerenti l’attività.

Sull’importo delle provvigioni deve essere determinata la quota forfetaria per spese non documentate, come di seguito riportato:

- 3 per cento fino a 6.197,48 euro di ricavi;

- 1 per cento da 6.197,49 euro fino a 77.468,53 euro;

- 0,50 per cento da 77.468,54 euro fino a 92.962,24 euro.

L’importo della deduzione forfetaria delle spese, nella fattispecie in esame, è pari a 976,10 euro, dato dalla sommatoria di 185,92 euro (3% di 6.197,48 euro), 712,71 euro (1% di 71.217,04 euro) e 77,47 euro (0,50% di 15.493,70 euro).

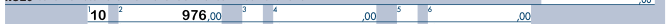

Tale importo riduce il reddito imponibile del contribuente da 150.000,00 euro a 149.023,90 euro e deve essere indicato, arrotondato all’unità di euro, all’interno del quadro RG, dedicato al “Reddito di impresa in regime di contabilità semplificata”, rigo RG22, denominato “Altri componenti negativi”, con il codice 10.