Diversamente, nell’ipotesi di soggetto locatore non proprietario, la tipologia di reddito rientra tra i redditi diversi, da indicare all’interno del modello Redditi PF (quadro RL), ovvero all’interno del modello 730 (quadro D).

Inoltre, nell’ipotesi di reddito fondiario, l’imputazione deve avvenire in base al principio di competenza, in capo al proprietario o al soggetto che lo possiede a seguito di un diritto reale di godimento.

In modo opposto, nell’ipotesi di reddito diverso, l’imputazione deve avvenire in base al principio di cassa, in capo al soggetto non proprietario (come è il comodatario).

Si ipotizzi che il contribuente, comodatario di un fabbricato abitativo A/2 con rendita catastale pari a 650,37 euro, abbia locato l’unità ai fini turistici nel periodo tra il 23.12.2023 e il 6.1.2024.

Il canone, percepito all’arrivo degli ospiti, è pari a 2.000 euro.

Il soggetto deve provvedere all’imputazione del reddito in base al principio di cassa; vale a dire che, in riferimento al periodo d’imposta 2023, deve dichiarare il totale del reddito effettivamente percepito, ossia 2.000 euro, nell’ipotesi di incasso “anticipato” del canone.

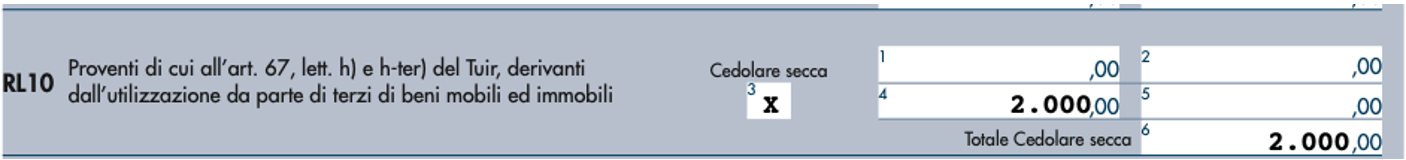

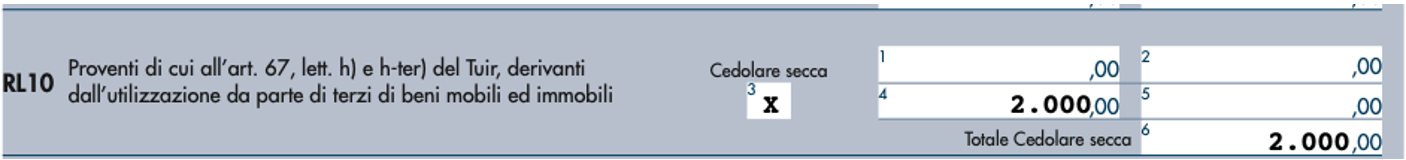

Il rigo RL1 è così compilato:

- in colonna 3 è inserito il flag per l’opzione relativa all’applicazione della cedolare secca;

- in colonna 4 è indicato il reddito percepito dal comodatario (2.000 euro);

- in colonna 6 è indicato il totale dei redditi indicati nella colonna 4 (2.000 euro).

Di seguito, nel quadro RN, relativo alla determinazione dell’Irpef, è riportato, all’interno dei righi RN1, in assenza di ulteriori redditi, il reddito complessivo di riferimento per le agevolazioni fiscali (2.000 euro).

Si rileva che, in presenza di reddito diverso dichiarato da parte del comodatario, il comodante o proprietario deve presentare la dichiarazione compilando il quadro RB o B (a seconda del modello presentato), al fine di dichiarare il reddito fondiario collegato alla rendita catastale.