La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.![]()

Executive Summary

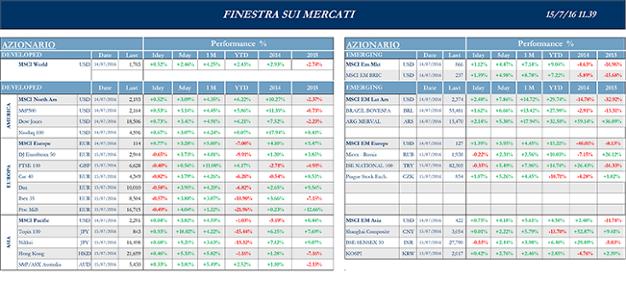

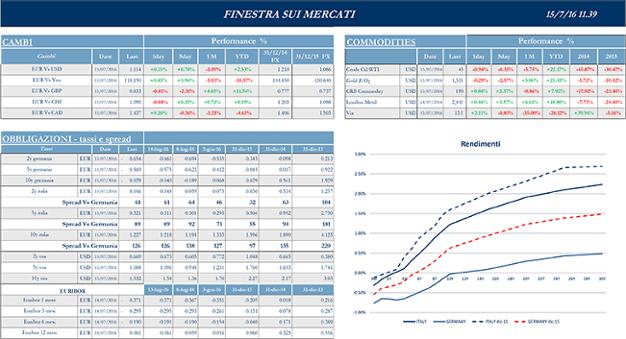

Settimana decisamente positiva per i mercati globali, grazie da una parte alla ritrovata fiducia degli operatori con riferimento alle politiche monetarie espansive delle banche centrali e dall’altra ad una serie di dati macro e microeconomici che sembrano supportare la visione positiva della crescita economica statunitense. Il mercato del lavoro US ha, infatti, registrato il maggior incremento nei nuovi posti creati dallo scorso ottobre e la nuova stagione di reportistica utili è iniziata nel migliore dei modi. Ciò nonostante, la Federal Reserve – per tramite di diversi esponenti – continua a mantenere un approccio di estrema cautela sulla propria politica monetaria, senza dare tempistiche né certezze per un eventuale altro rialzo del costo del denaro. Senza considerare l’impatto dell’attentato di Nizza, i listini restano positivi anche in Europa, con la comunità finanziaria che segue l’evolversi della situazione politica inglese – o per meglio dire, in generale, il newsflow post Brexit. A stupire in tal senso è soprattutto la decisione, a sorpresa, di lasciare invariati i tassi di riferimento da parte della Bank of England, dopo le precedenti dichiarazioni del governatore Carney sull’arrivo di nuovi stimoli per sostenere l’economia britannica. Verosimilmente l’appuntamento è solo posticipato e potrebbe trovare la giustificazione nella volontà di apparire come orchestrato con il nuovo inquilino di 10 Downing Street. Proseguono intanto i colloqui tra Roma e Bruxelles sulla messa in sicurezza del sistema bancario italiano. Un rapido intervento sul tema delle sofferenze bancarie è sollecitato anche dall’IMF, visto il peso sistemico del nostro Paese a livello europeo e globale. Sancito lo sforamento del rapporto deficit/PIL, Spagna e Portogallo restano in attesa delle possibili “sanzioni” che verranno applicate per i due paesi. Guardando, infine, all’Asia, molto bene il Giappone, dove i mercati sono sostenuti da uno Yen più debole alla luce dalle prospettive di nuovi stimoli monetari ribadite dalla classe politica dopo l’ampia vittoria elettorale del partito del premier in carica Shinzo Abe.

Europa

Stoxx Europe 600 +2.97%, Euro Stoxx 50 +3.72%, Ftse MIB +4.05%

Stati Uniti

S&P 500 +3.14%, Dow Jones Industrial +3.41%, Nasdaq Composite +3.22%

Asia

Nikkei +9.21%, Hang Seng +5.33%, Shangai Composite +2.22%, ASX +3.81%

Indicazioni macroeconomiche

Europa

Focus per l’Eurozona su inflazione e produzione industriale. I prezzi al consumo finali di giugno confermano le stime, rispettivamente al +0.1% su anno e al +0.2% mensile, quest’ultimo dato in ribasso dal +0.4% visto il mese precedente. Desta, invece, qualche timore la pubblicazione dei numeri sulla produzione industriale di maggio, in calo mensile dell’1.2%, peggio delle stime che vedevano l’output in ribasso dello 0.8%. Per quanto riguarda l’Italia, il valore armonizzato UE dell’inflazione di giugno è stato leggermente migliore del consensus, al -0.2% a fronte di attese per -0.3%. Peggio delle attese, invece, la produzione industriale di maggio, in calo dello 0.6% dopo l’incremento dello 0.5% del mese precedente. Da notare, infine, il taglio delle stime dell’FMI post Brexit: il Fondo ha tagliato la crescita del Pil italiano ad “appena sotto” l’1% quest’anno e “attorno all’1%” nel 2017.

Stati Uniti

Vero e proprio rally innescato a Wall Street lo scorso venerdì dalla pubblicazione dei dati sui payrolls di giugno, a 287k, il maggior incremento da ottobre, rispetto alle 180k previste dal consensus: nonostante questo, la crescita dei salari rimane per il momento deludente, al +0.1% su mese e al +2.6% su anno, leggermente al di sotto delle stime. Disponibili, inoltre, i numeri delle scorte di magazzino di maggio, appena al +0.1%, dopo che il settore auto registra il maggior calo delle scorte in più di 2 anni (-1.9%); il valore delle scorte usato per i calcoli del Pil è tuttavia quello registrato senza il settore auto, ossia al +0.4%. Guardando all’inflazione, la domanda finale del PPI su mese ha visto un incremento del +0.5% a fronte del +0.3% del consensus, mentre su base annua il dato è stato del +0.3%, mentre le stime lo davano invariato. I prezzi delle importazioni, infine, sono saliti meno del previsto in giugno, appena al +0.2% dopo il +1.4% raggiunto a maggio, mentre il dato su anno è del -4.8%, il minor ribasso dal Novembre 2014.

Asia

Per quanto riguarda il Giappone, calo inatteso in maggio per gli ordini di macchinari: lo Yen forte e la domanda debole pesano sui profitti delle aziende e sui piani di investimento, a conferma di come l’economia del paese nipponica fatichi ad assestarsi su un trend di crescita stabile. Il calo degli ordinativi è stato dell’1.4%, rispetto al +3.2% di consensus, dopo il -11% di aprile. Non incoraggianti anche i prezzi alla produzione di giugno, che segnano un calo annuo del 4.2%, e l’indice del settore terziario, che segna a maggio un calo dello 0.7% dal +1.4% di aprile. In calo mensile del 2.6% anche il valore della produzione industriale dello stesso mese. Guardando alla Cina, pesano i numeri della bilancia commerciale: in negativo l’export, che perde il 4.8%, confermando la debolezza della domanda globale post Brexit, mentre l’import scende dell’8.4%. Il dato più rilevante è la crescita del GDP nel secondo trimestre che, pur in aumento del 6.7%, lievemente meglio delle attese, resta sempre sui livelli più bassi degli ultimi anni, con un netto calo del tasso di crescita degli investimenti privati. In Australia, infine, la fiducia dei consumatori scende a luglio del 3% rispetto al mese precedente, ma i dati sul mercato del lavoro confermano la crescita del tasso di occupazione full e part time.

Newsflow societario

Europa

Il tema dei NPLs ha influenzato l’andamento del settore bancario anche nella settimana appena trascorsa; secondo i dati pubblicati da Bankitalia, a maggio c’è stato un nuovo aumento delle sofferenze bancarie, lorde e nette. In un’intervista rilasciata a Reuters, il presidente del gruppo Unicredit, Giuseppe Vita, ha comunicato che il gruppo sta pensando ad un aumento di capitale per soddisfare al meglio i requisiti imposti dalla BCE. Il gruppo in settimana ha effettuato due cessioni di partecipazioni tramite la procedura di accelerated bookbuilding, cedendo il 10% di Bank Pekao e di Finecobank. Grazie a queste due operazioni il livello del CET1 ratio subirà un miglioramento di 12 punti base e di 8 punti base rispettivamente. Le due operazioni sono il frutto di una nuova strategia di revisione del gruppo da parte del CEO entrante Mustier. Quest’ultimo in un’intervista rilasciata al Sole 24 Ore, ha annunciato il lancio del nuovo piano industriale entro la fine dell’anno, puntando al rafforzamento del capitale e a una gestione efficiente dei NPLs. Sul tema dei NPLs è particolarmente coinvolta anche MPS che, secondo il Sole 24 Ore, è in trattativa con alcuni investitori per la cessione di € 10 mld di sofferenze. Il principale interlocutore per le trattative potrebbe essere il fondo Atlante che in questi ultimi giorni sta cercando nuovi capitali per poter operare, si parla di cifre attorno ai € 3 mld. La banca senese vorrebbe aggiudicarsi un prezzo del 30% del valore nominale delle suddette sofferenze, ma secondo le ultime indiscrezioni, l’intenzione dell’acquirente dovrebbe assestarsi al 27%-28%. Sempre sul tema dei NPLs, Banca Popolare dell’Emilia Romagna ha ufficializzato l’operazione di cessione pro-soluto di un portafoglio di crediti in sofferenza di circa € 450 mln ad Algebris e sta preparando una seconda operazione di vendita di Npls, che prevede di eseguire nella seconda parte dell’anno.

Nel settore delle telecomunicazioni, dopo continui rilanci, oggi terminano l’Opas di Cairo Communication e l’Opa di International Media Holding per l’acquisto di Rcs. Secondo gli ultimi datti diffusi alla chiusura del mercato di giovedì, l’Opa lanciata da Andrea Bonomi con un nucleo di vecchi soci del gruppo editoriale ha raggiunto il 30.35% del capitale, superando di fatto la soglia minima di adesioni per considerare valida l’offerta, che era stata fissata al 30%. Più consistente l’incremento delle adesioni all’Opas di Cairo, che ha raggiunto il 22.03% di Rcs dall’11.3% precedente; non è sufficiente, però, a toccare la soglia minima fissata al 35% del capitale. Le autorità antitrust europee dovrebbero approvare i piani di integrazione di Wind e H3G, i due operatori mobili italiani di proprietà di Vimpelcom e di Hutchinson, dopo che entrambi hanno accettato di favorire l’ingresso di Iliad sul mercato italiano come quarto operatore del settore. Intervistato dal Corriere della Sera, il presidente di Telecom Italia Giuseppe Recchi preannuncia investimenti per € 12 mld in tre anni e si dice non preoccupato dall’integrazione tra Metroweb ed Enel.

Nel settore auto, il gruppo FCA investirà oltre $ 1 mld negli impianti dell’Illinois e dell’Ohio per convertirli alla produzione di Jeep Cherokee e Wrangler. Il mercato auto dell’Europa occidentale prosegue a giugno la fase positiva, con un aumento di vendite del 6%. Il gruppo FCA segna anche nel mese scorso un incremento superiore alla media del mercato, con +12.8% e una quota di mercato del 6.8% (da 6.4%). Riguardo i dati sulla produzione italiana, nel mese di maggio si registra un aumento del 10%. Daimler ha reso noti I risultati del Q2 registrando un incremento dei profitti operative grazie ad un aumento delle vendite di vans e bus; il gruppo conferma la guidance per I risultati annuali.

Nel settore dell’industria aerea, il gruppo Leonardo Finmeccanica, nella giornata inaugurale del Farnborough Air Show ha annunciato il raggiungimento di un accordo di cooperazione della durata di 10 anni con il ministero della difesa britannico. Il nuovo accordo rappresenta il rinnovo del precedente contratto, appena terminato, e prevede un investimento del ministero della difesa britannico di circa £ 3 mld, volto a rinnovare e potenziare la flotta di elicotteri. Il gruppo Airbus ha rassicurato i propri investitori sul possibile taglio di produzione del jet passeggero A380, sostenendo che non dovrebbero esserci impatti negativi per la società da un possibile taglio di produzione.

Stati Uniti

Risultati trimestrali pubblicati nella settimana appena trascorsa per alcune delle maggiori società per capitalizzazione del mercato US. Tra tutte spicca il nome di JPMorgan nel settore finanziario. I risultati del Q2 mostrano un modesto incremento dell’1% dell’utile periodale e un incremento del 3% dei ricavi, i quali si attestano a $ 25.2 mld. In un contesto di alta volatilità e bassi tassi di interesse, il gruppo sta cercando di mantenere alta la redditività attraverso una maggiore concessione di prestiti ed un’attenzione particolare alla riduzione dei costi.

Nel settore aereonautico, Delta Air ha pubblicato i risultati del Q2, mostrando profitti superiori alle attese; il board ha annunciato che a causa di volumi più bassi e delle conseguenze della Brexit, il numero di rotte aeree ed il numero di passeggeri a disposizione in ogni tratta sarà incrementato meno del previsto. Dopo la mancata consegna di aerei cisterna KC-46A per un valore di $ 49 mld, il responsabile della divisione difesa di Boeing ha annunciato un cambio di strategia, la quale prevede maggior focus sui punti di forza dell’azienda e sulle divisioni con potenziale di crescita, come ad esempio la divisione dei jet da combattimento.

Nel settore del trasporto ferroviario, CSX Corp ha riportato risultati del Q2 in linea con le attese degli analisti, ma in peggioramento rispetto al trimestre precedente. Nonostante un calo complessivo dei volumi del 9%, l’utile netto del trimestre ha comunque battuto le attese, grazie ad una marcata riduzione dei costi.

Nel settore dell’industria dell’alluminio, Alcoa ha pubblicato risultati trimestrali al di sotto delle attese, registrando un calo dei profitti; in particolar modo, il gruppo ha riportato ricavi trimestrali di $ 5.3 mld, in calo del 9% rispetto al precedente anno e un utile netto di $ 135 mln da $ 140 mln dell’anno precedente. Secondo fonti vicine all’azienda, è inoltre previsto uno spin-off per separare le attività core da quelle legate all’industria aerospaziale e automobilistica.

Nel settore dell’healthcare, sembra essersi conclusa con un accordo la disputa tra St. Jude Medical ed i promotori di una class action contro l’azienda a causa della rischiosità di un dispositivo medico legato al cuore. L’accordo prevede il pagamento da parte della società di una penale di $ 39.5 mln. General Electric continua il suo impegno nel settore ed in particolare nello sviluppo di terapie per combattere i tumori: dopo l’acquisizione di una compagnia svizzera attiva nel settore, la società sarebbe infatti intenzionata ad investire $ 1 mld nel business delle terapie tumorali. Continuano le trattative tra Bayer e Monsanto, con il gruppo tedesco che ha migliorato alcuni dettagli della maxi offerta da $ 64 mld per indurre il board di Monsanto ad accettare l’offerta. Bayer ha comunicato di aver incrementato l’offerta, portandola a $ 125 per azione dai precedenti $ 122, da versare interamente in cash.

Nel settore media, è risultato positivo il debutto della società di messaggistica giapponese Line, nel giorno di quotazione al NYSE. Il management della società ha dichiarato di voler espandere il business oltre il Giappone e il sud-est asiatico con i fondi in entrata dalla quotazione. AMC Entertainment Holdings sarebbe intenzionato ad acquisire il gruppo cinematografico Odeon & Uci Cinemas, con sede a Londra, con l’obiettivo di dar vita al più grande gruppo cinematografico a livello mondiale. L’operazione avrebbe un controvalore di $ 1.21 mld e sarebbe la prima acquisizione di una compagnia britannica da parte di una società US dopo il voto sulla Brexit. La società di private equity Siris Capital ha annunciato l’accordo per acquisire Polycom, società attiva nella strumentazione per video conference, in un’operazione da $ 1.7mld. Il prezzo per azione offerto è di $ 12.5, valutando Polycom con un premio del 15% rispetto alla chiusura di giovedì. L’operazione ha interrotto i tentativi dell’hedge fund Elliot Management di fondere Polycom con Mitel e obbliga la prima a pagare una penale di $ 60 mln per l’interruzione della fusione.

The week ahead

Europa

Nei prossimi giorni, oltre alla conferma dei tassi della Bce, saranno resi noti per l’Eurozona i valori preliminari per il mese corrente degli Indici Marlkit, attesi tutti leggermente in calo rispetto a giugno. Indicazioni sulla fiducia in arrivo dalla Fiducia al Consumo e dal Sondaggio Zew sulle aspettative di crescita economica.

Stati Uniti

Prossima settimana incentrata sui dati relativi al mercato immobiliare, con nuove costruzioni abitative, permessi edilizi e vendite di case esistenti. Disponibile, inoltre, il valore preliminare di luglio dell’indice Markit manifatturiero.

Asia

Anche per il Giappone, sarà disponibile durante la prossima settimana il valore preliminare di giugno dell’indice manifatturiero Nikkei Pmi, oltre che l’Indice di tutte le attività industriali di maggio. Povera di dati macro la prossima settimana per quanto riguarda invece la Cina.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.