La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.La Settimana sui Mercati

Executive Summary

Settimana di mercati sostanzialmente invariati, con l’approssimarsi delle festività natalizie e le preoccupazioni geopolitiche legate agli attentati in Turchia e in Germania che contribuiscono a rallentare i trend rialzisti di inizio mese. In via generale si sta assistendo ad una certa precauzione, specialmente sui mercati APAC, da parte degli investitori, che preferiscono rimanere prudenti dopo i decisi rialzi post elezioni americane. In tema banche centrali, a meno di una settimana dal rialzo dei tassi, la numero uno dell’istituto centrale Usa Janet Yellen ha usato toni ottimisti nel descrivere lo stato del mercato del lavoro statunitense in un intervento tenuto all’Università di Baltimora. Cauto ottimismo anche dalla Banca del Giappone, che ha confermato l’attuale politica monetaria e utilizzato toni più positivi sullo stato dell’economia, migliorando l’outlook sui consumi privati. Resta sempre possibilista, d’altro canto, la Bce, anche se – secondo alcuni fonti – l’idea dell’Istituto Centrale sarebbe quella di evitare ogni nuova mossa di politica monetaria prima delle elezioni tedesche del prossimo anno. Con riferimento all’Italia, continua la tensione politica legata al nuovo governo e alle prossime mosse, in primis con riguardo alla legge elettorale; il principale protagonista del mercato è stato tuttavia ancora una volta il sistema bancario, con il newsflow legato a Montepaschi e a Unicredit. Via XX settembre ha nel frattempo diffuso le linee guida del debito pubblico 2017. Le scadenze sul medio-lungo saranno pari a 216mld, 30mld in più rispetto a quest’anno, da effettuare in un contesto di mercato che sarà probabilmente “significativamente diverso” da quello del 2016. Tra le novità, il ritorno a cadenza mensile dell’asta dei Ctz e l’aumento dei volumi offerti di Ccteu e Btpei; sul fronte dei Btp Italia le emissioni previste sono due, con scadenza 6-8 anni. Il Tesoro ricorda poi la possibilità di riaprire il nuovo Btp a 50 anni.

Europa

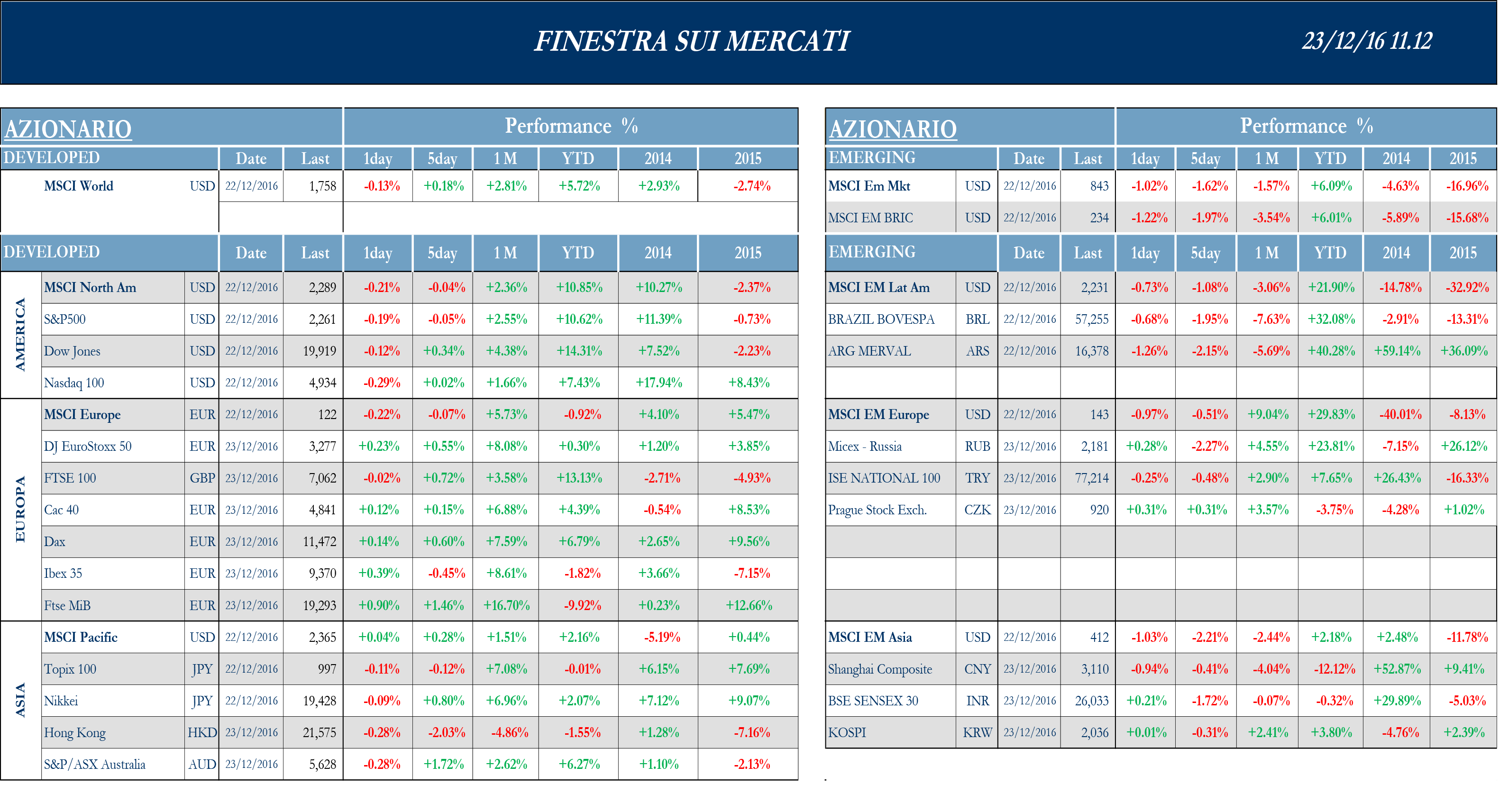

Stoxx Europe 600 -0.04%, Euro Stoxx 50 +0.49%, Ftse MIB +1.43%

Stati Uniti

S&P 500 -0.05%, Dow Jones Industrial +0.34%, Nasdaq Composite -0.17%

Asia

Nikkei +0.14%, Hang Seng -2.03%, Shangai Composite -0.41%, ASX +1.72%

Indicazioni macroeconomiche

Europa

Povera di dati macro di rilievo la settimana appena trascorsa per quanto riguarda l’Eurozona: il dato più importante è l’indice della fiducia al consumo, la cui lettura anticipata per dicembre rivela un valore di -5.1 rispetto ai -6.0 attesi. Indicazioni sulla fiducia disponibili anche in Germania con gli indici IFO: il clima commerciale è dato a 111.0, le stime correnti a 116.6 e le aspettative a 105.6, tutti valori leggermente migliori delle stime. In Italia, focus su ordini industriali e vendite al dettaglio di ottobre: il primo dato si rivela in rialzo dello 0.9% su mese e in ribasso del 3.2% su anno, perciò discretamente peggio del consensus che stimava un rialzo del 2.9%. Le vendite al dettaglio sono invece in ribasso dello 0.2% tendenziale e in rialzo dell’1.2% congiunturale, dati entrambi superiori alle stime rispettivamente di -1.0% e +0.3%. Disponibile, infine, la lettura finale del Pil francese del terzo trimestre, al +0.2% su trimestre e al +1.0% su anno.

Stati Uniti

I primi dati disponibili sull’economia statunitense nella settimana trascorsa indicano un lieve rallentamento del settore dei servizi: l’indice Markit PMI a dicembre scende a 53.4 dai 54.6 di novembre, non raggiungendo il 55.2 stimato dagli analisti. Va ricordato come valori superiori a 50 segnino comunque fiducia sulla stabilità dell’economia. Si passa poi a indicazioni sul mercato immobiliare, a incominciare dalle richieste settimanali di mutui, in salita del 2.5% dopo il precedente ribasso del -4.0%. Le vendite di case esistenti battono le attese, attestandosi a 5.61mln a novembre, rispetto ai 5.5 mln del consensus e ai 5.57mln rivisti segnati al mese di ottobre; su base mensile, il rialzo è stato dello 0.7% a fronte del -1.8% atteso dagli analisti. Infine, disponibile la terza lettura del Pil annualizzato del Q3, che si rivela in lieve crescita, al 3.5%, rispetto al precedente 3.3%, con l’indice dei prezzi Pil al +1.4%. Inferiori alle attese, invece, redditi e spese personali di novembre, rispettivamente flat e al +0.2% rispetto al +0.3% atteso per entrambi gli indicatori dal consensus. In netto calo, se pur leggermente meglio delle stime, si collocano infine gli ordini di beni durevoli dello scorso mese, al -4.6% dal precedente +4.6%.

Asia

In Giappone l’export segna ancora un calo in novembre ma con un andamento in netto miglioramento, aiutato dal rapido deprezzamento dello yen e dalla ripresa della domanda internazionale (-0.4% YoY vs. -10.3% di ottobre e -2.0% atteso). Le importazioni hanno registrato anch’esse un calo in novembre (-8.8% YoY vs. -16.5% di ottobre e -12.6% atteso), facendo sì che la bilancia commerciale registri un surplus di 152.2 miliardi di yen vs. 227.4 previsti. In Cina sono saliti in media del 12.6% annuo i prezzi delle case nel mese di novembre, secondo l’indice che copre le 70 maggiori città del paese, con una lieve accelerazione rispetto al +12.3% di ottobre. A livello mensile i prezzi segnano, invece, una crescita dello 0.6%, quasi dimezzata rispetto al +1.1% del mese precedente. Infine, secondo la China Academy of Social Sciences, l’economia cinese crescerà del 6.5% nel 2017 mentre lo yuan continuerà a deprezzarsi.

Newsflow societario

Europa

Settore bancario sotto i riflettori anche nella settimana appena conclusa; protagonista del newsflow Montepaschi, che ha fallito il tentativo in extremis di portare a termine l’aumento di capitale concordato con la Bce e sarà ricapitalizzata dallo Stato. Il consiglio dei ministri ha approvato l’atteso decreto legge a sostegno del sistema bancario, per il quale il Parlamento ha già autorizzato l’emissione di nuovo debito pubblico fino a €20mld. Consob ha deliberato la sospensione temporanea del titolo dalle negoziazioni. La Bce ha intanto fissato per Veneto Banca un target minimo di Cet1 transitional all’8.75%, inclusivo del Pillar 2 requirement (pari al 3%), del Pillar I (pari al 4.5%) e del capital conservation buffer (1.25%), ha chiesto l’aggiornamento del piano strategico e l’adozione di un piano operativo per ridurre gli npl. Per Pop Vicenza ha stabilito un livello minimo di Cet1 ‘transitional’ dell’8,75% che di fatto sale al 10.25% tenuto conto che la banca non ha al momento strumenti di tipo Tier 1. Banca Popolare di Bari rinvierà a gennaio l’assemblea per la conversione in società per azioni, al momento convocata per il 26 e il 27 dicembre. Per la Consulta le questioni di legittimità sollevate dalla Regione Lombardia riguardo al decreto legge di riforma delle banche popolari sono inammissibili e non fondate. Creval, nell’ambito dell’action plan 2017-2018, finalizzato alla riduzione dei costi operativi, ha deciso la chiusura di 73 filiali — 23 dal 19 dicembre e 50 nel corso del 2017 — oltre ad aver concordato con i sindacati un piano di gestione degli esuberi che consentirà risparmi sul costo del personale per 18 milioni annui dal 2018 a fronte di oneri straordinari per circa 61 milioni spesati nel corrente esercizio. Riguardo a Unicredit, in un’intervista a Repubblica, l’AD Jean Pierre Mustier si è detto convinto che il sistema bancario italiano sarà più forte dopo Natale e sottolinea che dopo il previsto aumento di capitale (che Mustier era convinto fosse necessario già 18 mesi fa) “il centro di gravità azionario probabilmente sarà più internazionale, ma rimarrà lo stesso focus”. Il manager ha ribadito che il gruppo punta alla crescita organica e che manterrà la partecipazione in Mediobanca. S&P ha confermato il rating ‘BBB-/A-3’ con outlook stabile dopo l’annuncio del piano strategico

L’altra grande protagonista in borsa è Mediaset, con Vivendi sale ancora nel capitale, portandosi sulla soglia del limite d’Opa al 28.80%, pari al 29.94% dei diritti di voto. Il Ceo di Vivendi, Arnaud de Puyfontaine, si recherà oggi in Consob a Roma per un’audizione. Ieri il Cfo di Mediaset, Marco Giordani, ha ricostruito la vicenda negli uffici della commissione. Il Cda di Mediaset ha deciso all’unanimità di proseguire nella battaglia legale contro la mancata cessione a Vivendi di Premium e di presentare un esposto all’Agcom in cui si chiedono interventi “anche in via provvisoria e di urgenza”.

Stati Uniti

Si ricomincia con qualche trimestrale societaria, ad inziare da Lennar, il secondo costruttore di abitazioni negli Stati Uniti; la società ha annunciato risultato trimestrali superiori alle aspettative e il management ha dichiarato che le azioni del presidente eletto Trump potrebbero contribuire a un ulteriore sviluppo del mercato. Nell’alimentare, i risultati di General Mills sono risultati inferiori alle attese, con ricavi impattati dal calo della domanda e dalle promozioni commerciali su propri prodotti caseari, surgelati e riscaldabili nel mercato statunitense. ConAgra Brands ha annunciato risultati superiori alle attese grazie a un riposizionamento al rialzo dei prezzi che non ha impattato i volumi di vendita e all’efficacia delle azioni di taglio costi implementate: il gruppo è riuscito così a raggiungere la marginalità record del 31% e il management ha dichiarato di prevedere un ulteriore crescita dei volumi nei prossimi sei mesi. Nel settore industriale, Navistar ha annunciato il settimo trimestre consecutivo di ricavi in calo, con risultati comunque superiori alle attese degli analisti: sul fatturato ha pesato il calo della domanda di mezzi pesanti, col management conferma un 2017 difficile a causa della forte concorrenza. Nel turismo, Carnival ha superato le attese degli analisti con risultati trimestrali che beneficiano dell’aumento medio dei biglietti e di una maggiore spesa dei passeggeri sulle crociere.

Tra le principali notizie, General Motors ha annunciato la chiusura di cinque impianti produttivi nel mese di gennaio per far fronte al calo di domanda per le berline prodotte dal gruppo ed evitare un riempimento dei propri magazzini. Parallelamente, nel settore aereo, Boeing ha dichiarato che nel 2017 attuerà azioni di taglio del personale più forti di quelle realizzate nel 2016, quando la forza lavoro era scesa dell’8%: le misure sarebbero necessarie per alzare la profittabilità del gruppo e chiudere l’esercizio in utile. Dopo lunghi negoziati per cercare di raggiungere un accordo, infine, sarebbero fallite anche le trattative tra Nokia ed Apple per la presunta violazione da parte di quest’ultima di 32 brevetti, che spaziano dal display all’interfaccia. Secondo il gruppo finlandese, Nokia avrebbe contribuito a creare molte delle tecnologie fondamentali oggi usate nei dispositivi mobili da parte dell’azienda di Cupertino.

In ambito M&A, va a buon fine la cessione per $2.5mld della divisione fertilizzanti della brasiliana Vale (quotata a New York) a Mosaic, che pagherà per $1.25mld in cassa e per $1.25mld in azioni di nuova emissione, rendendo Vale il primo azionista del gruppo statunitense oltre a permetterle una netta riduzione del proprio indebitamento, e permettendo a Mosaic il consolidamento della propria posizione in Brasile. Praxair e la tedesca Linde hanno trovato un accordo sulle modalità della fusione che porterà a un gruppo da $65mld di capitalizzazione: l’operazione sembra ormai prossima alla chiusura dopo che Praxair ha dato ulteriori garanzie su governance e mantenimento occupazionale in Germania, sebbene la direzione del gruppo sarà negli Stati Uniti. Nel settore del retail farmaceutico, Rite Aid cederà 865 punti vendita a Fred’s per circa $950mln, così da soddisfare le richieste dell’autorità antitrust e procedere alla fusione con Wallgreen Boots Alliance. Sul listino svizzero Actelion sale del 6.5% in scia dei rumor sull’avvicinarsi dell’accordo con la francese Sanofi, dopo la precedente manifestazione di interesse della statunitense Johnson & Johnson, che non era riuscita a raggiungere un accordo che comportasse un plusvalore per i propri azionisti. Coca-Cola e Anheuser-Busch InBev hanno comunicato di avere raggiunto l’accordo per la cessione della quota di maggioranza del 54.5% di Coca-Cola Beverages Africa, il maggiore imbottigliatore dell’Africa con attività in 12 Paesi del continente, creata in joint venture nel 2014, da parte del colosso della birra. La giapponese TDK, produttrice di parti per dispositivi elettronici, ha inoltre comunicato di aver messo a punto l’acquisizione della statunitense InvenSense per $1.33mld; la società oggetto del deal produce sensori di movimento per Apple e Samsung, sensori che vengono utilizzati nelle applicazioni di realtà aumentata come Pokemon Go.

The week ahead

Europa

Unico dato disponibile per l’Eurozona sarà, il prossimo giovedì, l’aggregato monetario M3anno su anno, atteso in rialzo del 4.4% a novembre. In Italia, disponibili diversi indicatori della fiducia, tra fiducia consumatori, fiducia manifatturiera ed economic sentiment del mese in corso.

Stati Uniti

In arrivo anche dagli Stati Uniti alcuni indicatori della fiducia, tra cui l’indice pubblicato dal Conference Board. Disponibili, inoltre, indicazioni sull’attività manifatturiera, le scorte all’ingrosso e la vendita in corso di abitazioni mese su mese.

Asia

Ricca di spunti, invece, la settimana in Giappone: disponibili produzione industriale, disoccupazione, vendite al dettaglio e soprattutto i valori dell’inflazione di novembre. Non si registrano, invece, indicazioni di rilievo dalla Cina e dalle altre principali economie dell’area.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario né configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore dell’articolo.