La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: l’impatto degli uragani sulla congiuntura economica statunitense

- Gli uragani, che hanno colpito l’economia statunitense, produrranno un effetto di trasferimento della crescita economica dal T3 al T4 del 2017, senza modificare il trend

- I dati relativi al doppio mandato della Fed, inflazione e mercato del lavoro, saranno di più difficile interpretazione

Gli Stati Uniti sono stati recentemente colpiti dall’arrivo di due uragani Harvey e Irma. La stima del loro impatto sulla futura crescita economica è intrinsecamente soggetta ad un elevato grado di incertezza (attualmente fonti assicurative stimano danni tra i 10 e i 20 miliardi, il punto mediano di questo intervallo corrisponde allo 0.1% di PIL), quello che ci sembra più utile è valutarne gli effetti sulla congiuntura economica, sulla base dell’esperienza storica.

Il primo effetto sarà una temporanea distorsione delle pubblicazioni dei dati, che impatterà la lettura congiunturale dello stato dell’economia statunitense da parte degli osservatori ed anche da parte della Fed. Recentemente, il presidente della Fed di New York, W. Dudley, ha dichiarato che l’uragano complicherà sia l’interpretazione economica dei prossimi dati, sia l’estrapolazione di quale sarebbe stata la lettura degli stessi in assenza degli uragani, andando così ad impattare anche sul calendario del prossimo rialzo dei tassi di interesse da parte della Fed ritardandolo e lasciando a soli 50 pb l’aumento nel 2017. Non dovrebbero, invece, esservi effetti né sulla politica di riduzione del bilancio della banca centrale (che, secondo le nostre stime, sarà annunciata nel prossimo meeting del FOMC) né sulla direzione della politica monetaria, in quanto l’uragano non si configura come un game-changer dello scenario economico.

Come regola generale, gli uragani tendono ad avere un effetto negativo sull’attività economica nel breve termine (calo di domanda e occupazione), ma a generare una spinta positiva nel medio termine. Riteniamo che l’impatto sulle statistiche di settembre (rilasciate in ottobre) sarà maggiore rispetto a quello marginale sulle versioni di agosto e che le statistiche più impattate saranno quelle relative al mercato del lavoro (aumento dei sussidi e calo dell’occupazione), alle costruzioni e ai dati di spesa e di attività delle amministrazioni federali.

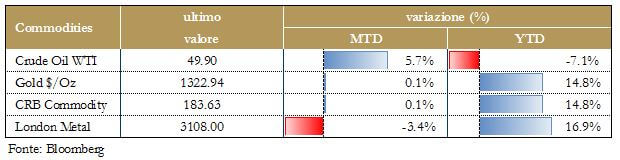

Un altro effetto degli uragani è quello di influenzare la distribuzione del gas naturale e la produzione delle raffinerie di petrolio, con un effetto sul prezzo di gas naturale, gasolio e, conseguentemente, su inflazione e spesa del consumatore (effetto sostituzione) ed indirettamente sulla fiducia dei consumatori. I prezzi della benzina sono aumentati da fine agosto. Supponendo che i prezzi della benzina rimangano ai livelli correnti, ci si può aspettare un aumento di 0.5%-0.6% del CPI a settembre.

Viceversa, data la presenza di settori energetici ad alto valore aggiunto nella regione del Golfo, ci attendiamo un leggero ripiegamento della crescita economica nel terzo trimestre, con un considerevole “effetto di trascinamento” del PIL da T3 a T4: la crescita nel trimestre dell’uragano è frenata ed è spinta nel trimestre successivo, al di sopra dei ritmi pre-uragano. Non riteniamo invece, che verrà modificato il trend di crescita.

Infine, gli uragani hanno già avuto un effetto indiretto sulla politica fiscale: il presidente Trump e i democratici hanno raggiunto un accordo temporaneo sull’estensione del tetto del debito Statunitense fino a metà dicembre. Riteniamo che la necessità di far fronte agli ingenti danni calmiererà temporalmente le tensioni tra Congresso e presidente Trump sulla riforma fiscale.

LA SETTIMANA TRASCORSA

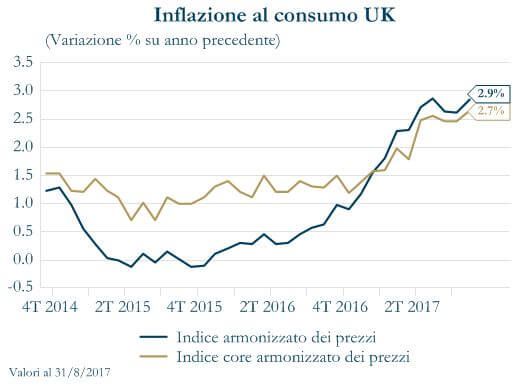

Europa: l’inflazione sopra le attese aumenta la probabilità di un rialzo dei tassi in UK

Stati Uniti: inflazione core cresce al ritmo più elevato da gennaio, sostenuta da fattori temporanei

Asia: in Cina accelera l’indice dei prezzi alla produzione

In Cina, ad agosto, l’indice dei prezzi alla produzione ha visto un’accelerazione superiore alle attese, toccando il massimo di quattro mesi: l’indice è salito del 6.3% a/a e dello 0.9% m/m. Per quanto riguarda l’inflazione, i prezzi al consumo sono saliti dell’1.8% a/a, rispetto al +1.6% atteso dalle stime. Viceversa, rallenta la crescita della produzione industriale in agosto, con un +6.0% tendenziale, deludendo le attese degli economisti che si aspettavano invece un’accelerazione a +6.6%. Un lieve rallentamento viene registrato anche dalle vendite al dettaglio: l’incremento si attesta a +10.1% rispetto al +10.4% di luglio, su attese per +10.5%. Passando al Giappone, qui si registrano ad agosto prezzi alla produzione stabili m/m e in crescita del 2.9% a/a, contro un consensus che prevedeva una salita dello 0.1% m/m e del 3.0% a/a. Entrambi i valori, poi, segnano un calo rispetto al mese di luglio, quando i prezzi salirono rispettivamente dello 0.3% e del 2.6%.

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: il finanziamento da €5.2mld rilasciato da Intesa Sanpaolo al consorzio formato da Qia e Glencore verrà interamente rimborsato dopo che lo stesso consorzio ha trovato un accordo per cedere al Fondo cinese Cefc il 14.16% della quota di Rosneft. Banco BPM ha lanciato un bond subordinato di tipo Tier2, con scadenza 10 anni (call dopo cinque) e importo atteso di €500mln. Infine Banca Carige ha alzato il velo sul nuovo piano industriale che accelera sulla riduzione dei costi con l’incremento dei tagli del personale (circa mille unità da qui al 2020) e delle filiali (121 in meno nell’arco del piano), ha come premessa un rafforzamento patrimoniale di oltre 1mld e vede un ritorno all’utile l’anno prossimo. Telco: Vivendi ha depositato all’Agcom la proposta per venire incontro alla delibera dello scorso aprile con cui l’Autorità per le comunicazioni ha vietato ai francesi di detenere quote superiori al 9.99% in Telecom Italia e in Mediaset, dando un anno di tempo per mettersi in regola. Inoltre, l’Autorità per le garanzie nelle comunicazioni ha annunciato l’intenzione di avviare sanzioni contro Tim, Wind Tre, Vodafone e Fastweb per non aver rispettato l’obbligo di fatturazione mensile. Energy: a partire da Enel, al ministero dello Sviluppo economico si ritiene che stiano assumendo sempre maggiore rilievo i tempi di effettiva apertura ed operatività dei cantieri per le infrastrutture già aggiudicate. Sotto i riflettori anche l’attività di Open Fiber, controllata da Enel e Cassa depositi e Prestiti. Lo scrive Il Sole 24 Ore, citando fonti qualificate. Passando a Eni, é stato incrementato a €650mln, rispetto a un’attesa iniziale di 500mln, l’importo del bond senior unsecured a tasso fisso con scadenza 2025, inoltre Eni ha firmato con la cinese Cnpc un accordo di collaborazione in Cina e all’estero nei settori dell’esplorazione e produzione di olio e gas, gas e Gnl. Italgas ha collocato un bond senior unsecured da €500mln con scadenza 11 anni, raccogliendo ordini per 1.3mld. Infine, per quanto concerne Iren, Compagnia di San Paolo non sa nulla dell’ipotesi circolata recentemente secondo cui l’ente potrebbe rilevare parte della quota detenuta dal comune di Torino in FSU, che detiene il 35.9% di Iren, nel caso di scioglimento della finanziaria controllata pariteticamente da Torino e Genova. Lo ha detto Francesco Profumo, presidente della Compagnia San Paolo. Automotive: Volkswagen e le joint ventures in Cina FAW-Volkswagen e SAIC Volkswagen ritireranno 4.86mln di veicoli a causa di problemi agli air bag forniti dalla società Takata. Industriali: CNH Industrial ha concluso l’operazione di buyback obbligazionario, ritirando titoli per €800mln, cifra incrementata rispetto all’importo massimo di 650mln indicato inizialmente. In tema Fincantieri, Italia e Francia puntano su un’intesa nella cantieristica navale che possa sanare la frattura per l’affaire Fincantieri-Stx, da finalizzare al bilaterale di fine settembre. E’ quanto emerso al termine della riunione a Roma tra il ministro francese dell’Economia e delle Finanze, Bruno Le Maire, e i ministri del Tesoro e dell’Industria, Pier Carlo Padoan e Carlo Calenda. Inoltre, secondo Repubblica si terrà un vertice fra ministri per includere Leonardo in un patto con Fincantieri, Naval Group e Thales sulla cantieristica navale. Food: Nestlé cerca di espandersi nel mercato americano attraverso la nicchia dei produttori di caffe’ artigianale; il colosso svizzero ha infatti appena acquistato la maggioranza di Blue Bottle Coffee, marchio fondato 15 anni fa a Oakland, in California, dove James Freeman aveva aperto una piccola caffetteria artigianale. Ad oggi il gruppo è presente in tutta America e in Giappone. Parmalat ha archiviato il primo semestre con un utile in deciso calo e ha tagliato le previsioni di fatturato netto ed EBITDA per l’anno in corso. M&A: l’investitore tedesco Hans Rudolf Woehrl ha dichiarato che un’impresa controllata dalla propria società INTRO Group ha presentato un’offerta da €500mln per acquisire la compagnia aerea Air Berlin. Il quotidiano inglese The Evening Standard ha annunciato che AstraZeneca avrebbe un concreto interesse per la californiana Acadia Pharmaceuticals; l’asset più importante di Acadia è Nuplazid (pimavanserin) che è una terapia approvata dalla FDA per la cura delle allucinazioni associate al Parkinson (patologia di cui soffrono tra i 4-6mln di persone a livello globale). Generali ha ceduto la controllata olandese ad ASR Nederland per 143ml; la transazione aumenta il regulatory solvency II ratio di 1.6%, comporta una perdita di realizzo per circa 270mln:

NORD AMERICA Finanziari: Equifax, una delle principali agenzie di controllo dei crediti negli USA, è stata vittima di un attacco hacker al proprio sistema informatico con i dati di 143mln di consumatori a rischio. L’attacco hacker risalirebbe al mese di maggio e sarebbe perdurato fino a fine luglio. In pericolo dati come codici fiscali e numeri di carte di credito: Harvey Schwartz, Co-Chief Operating Officer di Goldman Sachs, ha annunciato che la banca potrebbe ottenere altri $5mld di ricavi nei prossimi 3 anni. Dal rilancio dalla divisione di trading del reddito fisso potrebbe arrivare $1mld in più, dal potenziamento dell’attività di credito 2mld, dall’aggiustamento della modalità di copertura delle compagnie da parte dei banker delle divisioni merger e capital market 500mln, dalla crescita dell’asset management 1mld e dalla miglior copertura garantita ai clienti equity 500mln.

Tecnologici: Google ha presentato ricorso alla Corte di giustizia UE contro la multa da €2.4mld inflitta alla compagnia lo scorso giugno dalla Commissione Europea. L’esecutivo comunitario aveva motivato la sanzione con il mancato rispetto delle norme sulla concorrenza da parte del colosso del web. Amazon, secondo alcune fonti, è in procinto di aprire un nuovo magazzino vicino Città del Messico nel tentativo di rafforzare la propria presenza nella nascente industria e-commerce messicana; il nuovo polo sarà costruito nel comune di Tepotzotlan, 25 miglia a nord della capitale messicana. Oracle ha riportato per il primo trimestre dell’anno (finito il 31 agosto) un aumento dei ricavi del 6.9% grazie alla crescita continua delle attività cloud; l’utile netto di Oracle è salito a $2.21mld, o $0.52 per azione, dagli $1.83mld, o $0.43 per azione, registrati nel corrispondente periodo del 2016. Automotive: Ford Motor insieme al Virginia Tech Transportation Institute sta cercando un modo per consentire ai veicoli che si guidano da soli di comunicare visivamente a pedoni, ciclisti e conducenti umani i loro movimenti. Farmaceutico: la Food and Drug Administration ha emesso una severa lettera di avvertimento per la divisione di Pfizer che produce l’autoiniettore d’emergenza EpiPen. Secondo l’ente regolatorio americano, danni ai componenti sarebbero stati associati a effetti collaterali gravi e alla morte di alcuni pazienti. Inoltre, Pfizer e la giapponese Astellas Pharma hanno congiuntamente pubblicato i risultati del trial clinico di Phase-III PROSPER che mostrano che Xtandi è efficace nel trattamento del tumore alla prostata CRPC non metastatico. Xtandi è parte della pipeline di Medivation, la biotech acquisita un anno fa per $14bn e nel Q2 2017 ha già generato $141m. Il partner Astellas ha ottenuto i diritti per la commercializzazione al di fuori degli USA. Xtandi è uno dei 15 farmaci che Pfizer vuole lanciare nei prossimi 5 anni. Teva Pharmaceutical Industries ha nominato Kare Schultz nuovo CEO al posto di quello ad interim, Yitzhak Peterburg. Schultz, veterano dell’healthcare con 30 anni di esperienza in questo settore, è stato presidente e CEO di H. Lundbeck e COO di Novo Nordisk. Ha, inoltre, rivestito il ruolo di consulente in McKinsey. Il gruppo sta affrontando una congiuntura di mercato difficile, con una competizione sempre più serrata sui prezzi e sulle imitazioni dei medicinali, con margini in riduzione. Retail: Kroger ha annunciato un calo dei profitti trimestrali a causa dell’intensificarsi della guerra dei prezzi riguardante i generi alimentari; la società ha inoltre comunicato che le vendite nei negozi aperti da più di 12 mesi e i margini operativi per il resto dell’anno potrebbero risultare inferiori di quanto previsto; l’utile netto del gruppo è sceso dell’8% a $353mln, o $0.39 per azione, nel secondo trimestre dell’anno terminato il 12 agosto. Target ha comunicato che assumerà 100,000 lavoratori per la stagione delle vacanze, il 43% in più rispetto all’anno scorso, come strategia per continuare a incrementare le vendite. Infine, secondo una fonte a conoscenza della situazione, la famiglia fondatrice di Nordstrom ha scelto Leonard Green & Partners per il delisting della società; in corso i lavori per presentare un‘offerta formale già nelle prossime settimane. M&A: secondo alcune fonti, la società di private equity di Elliott Management ha presentato un’offerta per acquisire Gigamon; tale offerta arriva 5 mesi dopo che Elliott ha acquistato uno quota del 15% in Gigamon e ha fatto pressioni per una vendita. CBS pagherà almeno $162mln in contanti per rilevare il gruppo australiano della Tv Ten network holdings, secondo dei documenti resi pubblici. Il gruppo aveva annunciato lo scorso mese l‘acquisizione di Ten senza precisare l‘ammontare. Centene Corp ha comunicato di avere raggiunto l’accordo per acquisire Fidelis Care per $3.75mld; l’operazione garantisce all’assicuratore sanitario con base a St. Louis l’ingresso nel mercato newyorkese. Tenet Healthcare ha nominato degli adviser per valutare opzioni strategiche, compresa una possibile vendita, secondo quanto riferito da fonti informate della vicenda, che confermano quanto anticipato dal Wall Street Journal. Infine, Teva, secondo quanto scritto da Bloomberg, sarebbe in fase avanzata di negoziazione per la cessione della divisione Women’s Health a CVC Capital Partners; l’attività potrebbe essere valorizzata circa $800mln.

ASIA Secondo alcune fonti, Toshiba preferirebbe il gruppo formato da Bain Capital e da SK Hynix per la cessione della divisione dei semiconduttori dopo non essere riuscita a trovare un‘intesa con Western Digital Corp.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

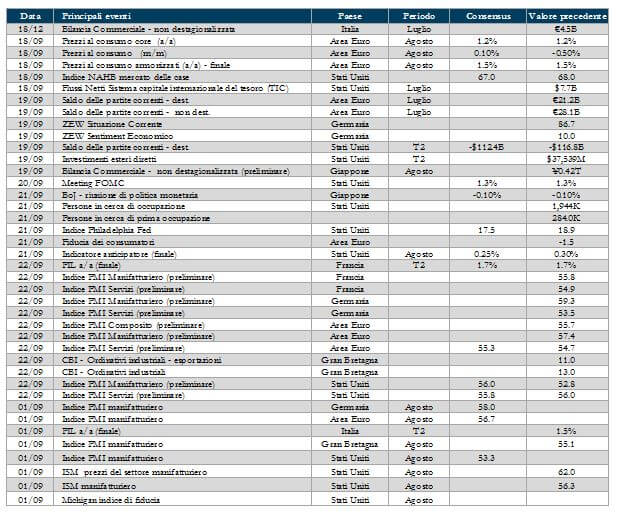

LA PROSSIMA SETTIMANA: quali dati?

- Europa: Disponibili gli indici PMI di settembre per l’Area Euro, nel suo compelsso e le principali economie. Tra i sondaggi sulla fiducia, disponibili fiducia al consumo e sondaggio Zew. Saranno inoltre pubblicati il PIL francese e la bilancia commerciale italiana e spagnola;

- Stati Uniti: attenzione rivolta sul meeting di politca monetarai del FOMC;

- Asia: Povera invece la settimana da punto di vista macro nelle principali economie asiatiche. In Giappone, disponibile l’indice delle principali attività industriali di luglio e la bilancia commerciale. In Australia, indice Westpac.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.