La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: migliora la crescita italiana

- I segnali di consolidamento della crescita italiana appaiono sempre più diffusi

- Prosegue il miglioramento del settore manifatturiero.

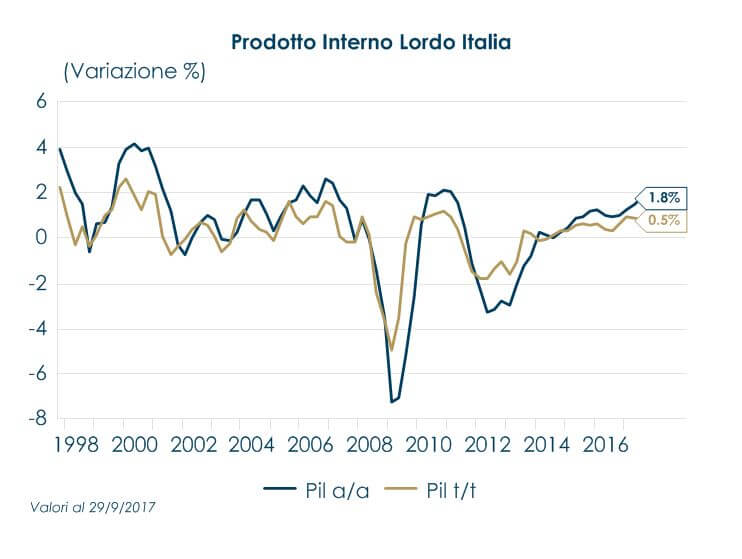

I segnali di consolidamento della crescita appaiono sempre più diffusi e concordi, ad indicare un’accelerazione dell’attività. In T3 2017 la crescita si è attestata allo +0.5% t/t, portando quella tendenziale a 1.8% a/a. La stima preliminare, rilasciata dall’Istat in settimana, segna il quarto trimestre consecutivo di crescita, nonché il valore più elevato da T1 2011 e si mostra in linea con le previsioni pubblicate la settimana scorsa dalla Commissione Europea, che con un atteggiamento meno ottimistico rispetto sia al Governo Italiano sia a S&P, prevede una crescita pari a 1.5% nel 2017, ma un rallentamento a 1.3% nel 2018 e a 1% nel 2019.

I segnali di consolidamento della crescita appaiono sempre più diffusi e concordi, ad indicare un’accelerazione dell’attività. In T3 2017 la crescita si è attestata allo +0.5% t/t, portando quella tendenziale a 1.8% a/a. La stima preliminare, rilasciata dall’Istat in settimana, segna il quarto trimestre consecutivo di crescita, nonché il valore più elevato da T1 2011 e si mostra in linea con le previsioni pubblicate la settimana scorsa dalla Commissione Europea, che con un atteggiamento meno ottimistico rispetto sia al Governo Italiano sia a S&P, prevede una crescita pari a 1.5% nel 2017, ma un rallentamento a 1.3% nel 2018 e a 1% nel 2019.

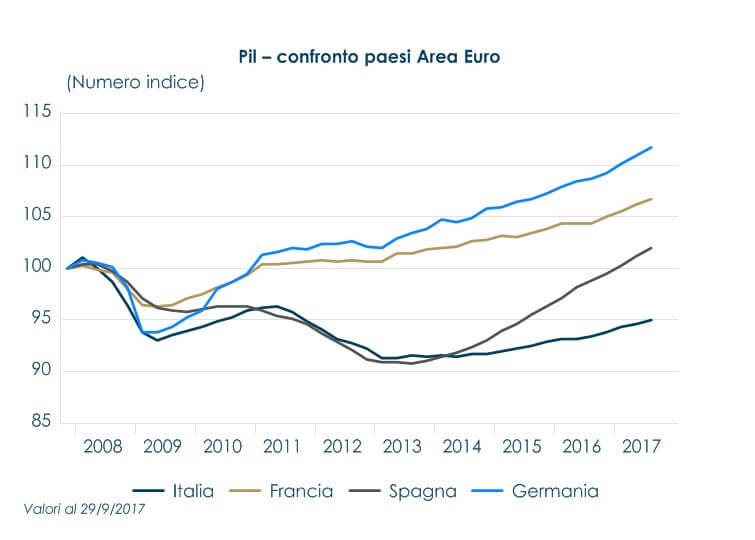

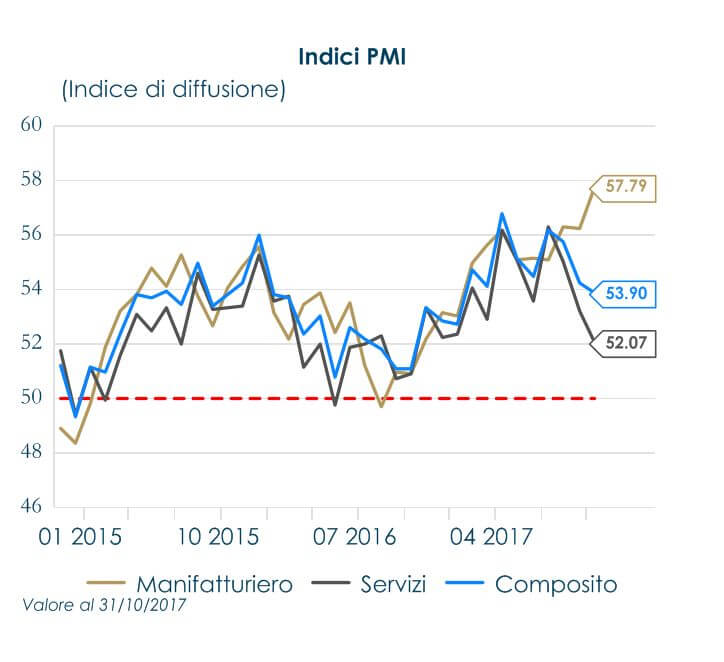

Il Governo Italiano, includendo gli effetti moderatamente espansivi della manovra di bilancio, prevede 1.5% anche per 2018 e 2019. L’agenzia di rating americana stima invece 1.4% per il 2017 e in media 1.3% per 2018-2019. La crescita italiana resta comunque al di sotto di quella dell’Area Euro, che trainata dall’economia tedesca in T3 si è confermata stabile a +0.6% t/t. Altri indicatori puntano ad un consolidamento della crescita nei prossimi mesi: resta solida la fiducia delle imprese e l’indice PMI Composito si stabilizza al di sopra della soglia di espansione, trainato dal comparto manifatturiero, che ha finalmente acquistato vigore.

Il Governo Italiano, includendo gli effetti moderatamente espansivi della manovra di bilancio, prevede 1.5% anche per 2018 e 2019. L’agenzia di rating americana stima invece 1.4% per il 2017 e in media 1.3% per 2018-2019. La crescita italiana resta comunque al di sotto di quella dell’Area Euro, che trainata dall’economia tedesca in T3 si è confermata stabile a +0.6% t/t. Altri indicatori puntano ad un consolidamento della crescita nei prossimi mesi: resta solida la fiducia delle imprese e l’indice PMI Composito si stabilizza al di sopra della soglia di espansione, trainato dal comparto manifatturiero, che ha finalmente acquistato vigore.

Secondo il 92° “Rapporto Analisi dei Settori Industriali” è probabile attendersi un aumento per il fatturato manifatturiero pari a 2.3% nel 2017, misurato a prezzi costanti, e un consolidamento della fase espansiva nel 2018-19 al 2% a/a, a fronte di una migliorata redditività operativa media del settore. L’analisi condotta su un ampio campione di bilanci aggiornati al 2016 evidenzia un miglioramento della redditività operativa media del manifatturiero tra 2012 e 2016 (passata dal 4.5% al 8.1%), sostenuto sia da un significativo recupero dei margini sia da un miglioramento della rotazione del capitale investito.

Secondo il 92° “Rapporto Analisi dei Settori Industriali” è probabile attendersi un aumento per il fatturato manifatturiero pari a 2.3% nel 2017, misurato a prezzi costanti, e un consolidamento della fase espansiva nel 2018-19 al 2% a/a, a fronte di una migliorata redditività operativa media del settore. L’analisi condotta su un ampio campione di bilanci aggiornati al 2016 evidenzia un miglioramento della redditività operativa media del manifatturiero tra 2012 e 2016 (passata dal 4.5% al 8.1%), sostenuto sia da un significativo recupero dei margini sia da un miglioramento della rotazione del capitale investito.

Questo conferma quanto evidenziato da altri previsori: in un contesto globale di crescita sincrona, la crescita italiana resterà solida e la componente trainante della crescita del paese nel prossimo biennio verrà dalla domanda interna e, in particolare, dalla componente investimenti.

LA SETTIMANA TRASCORSA

Europa: continua indisturbata l’espansione tedesca

Accelera in Germania la crescita economica a +0.8% in T3, sostenuta soprattutto dal buon andamento delle esportazioni. Indicazioni positive anche per il trimestre in corso. L’indice ZEW sulle attese è salito a 18.7 a novembre da 17.6 e continua, quindi, a segnalare un diffuso ottimismo sull’economia tedesca. L’indice sulla situazione corrente è migliorato a 88.8 da un precedente 87.0, recuperando il calo del mese precedente.

Stati Uniti: moderati segnali di ripresa per prezzi e consumi

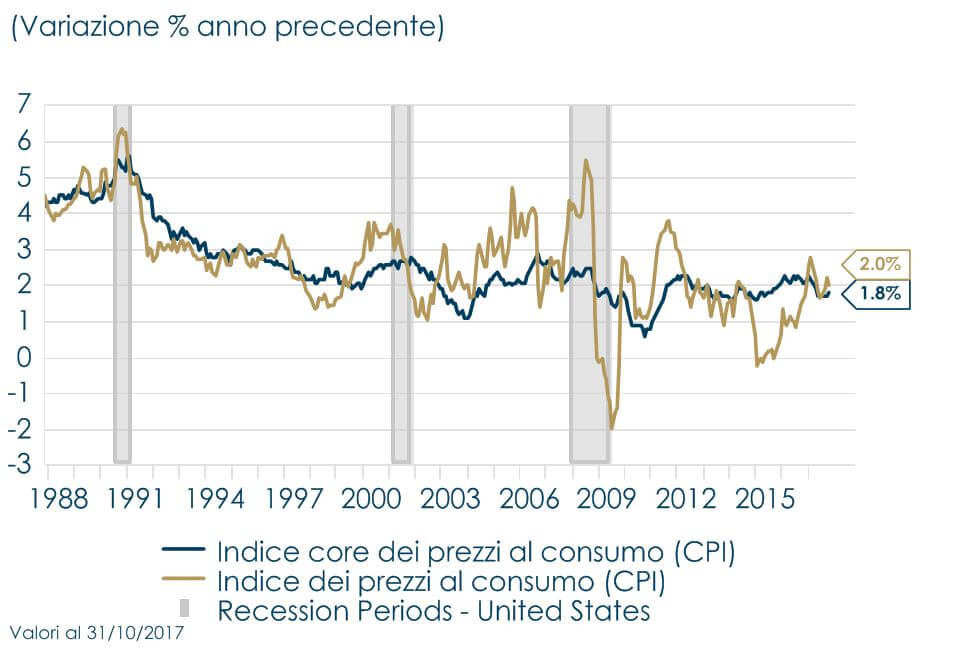

Negli Stati Uniti, l’indice dei prezzi alla produzione è salito dello 0.4 % m/m in ottobre, segnando il secondo aumento consecutivo e spingendo il tasso di crescita a 2.8% a/a dal 2.6% a/a del mese precedente, il valore più elevato da febbraio 2012. Anche il PPI core è aumentato dello 0.4% m/m, portando il tasso tendenziale a 2.4% a/a. L’indice conferma quindi l’esistenza di un certo grado di pressioni sui prezzi.

Negli Stati Uniti, l’indice dei prezzi alla produzione è salito dello 0.4 % m/m in ottobre, segnando il secondo aumento consecutivo e spingendo il tasso di crescita a 2.8% a/a dal 2.6% a/a del mese precedente, il valore più elevato da febbraio 2012. Anche il PPI core è aumentato dello 0.4% m/m, portando il tasso tendenziale a 2.4% a/a. L’indice conferma quindi l’esistenza di un certo grado di pressioni sui prezzi.

L’indice CPI segnala una crescita di 0,1% m/m per la componente headline e di 0,2% m/m per quella core. La componente headline registra un deciso rallentamento rispetto al +0.5% m/m di settembre, mentre la componente core mostra una modesta accelerazione dal +0.1% m/m precedente. In questo modo, l’indice core mostra la prima accelerazione da gennaio, supportata dagli aumenti dei prezzi di affitti, spese mediche e veicoli usati. Sull’indice headline pesa, invece, il calo dell’1% registrato dai prezzi energetici che dovrebbe, però, riassorbirsi nei prossimi mesi all’esaurirsi degli effetti distorsivi degli uragani. Indicazioni positive emergono anche dai consumi, con le vendite al dettaglio che ottobre crescono di 0.2% m/m, in rallentamento dal +1.9% m/m. Proprio la statistica per le vendite al netto di auto e carburanti hanno confermato le attese di un aumento robusto in ottobre, a 0.3% m/m.

Asia: dati più deboli in Cina, mentre il Giappone consegna il settimo trimestre di espansione

I dati di ottobre relative all’economia cinese hanno mostrato un lieve indebolimento. La produzione industriale è aumentata del 6.2% a/a in ottobre rispetto al 6.3% atteso, dopo il 6.6% del mese precedente. La decelerazione è stata diffusa a tutte le componenti, in particolare la produzione di cemento è diminuita a un ritmo più pronunciato, segnando il quinto calo, i prodotti in acciaio sono diminuiti per il secondo mese, mentre anche l’alluminio è calato bruscamente. Questi rallentamenti sembrano essere connessi alle misure intraprese dal governo cinese per ridurre l’inquinamento del paese. Gli investimenti in immobilizzazioni sono aumentati del 7.3% a/a rispetto al 7.4% atteso e al 7.5% di settembre. Riportando, così, la crescita più bassa dal dicembre 1999. Gli acquisti di terreni hanno continuato ad accelerare, nonostante prove aneddotiche indicanti che i principali sviluppatori stessero riducendo il rischio. La crescita delle vendite immobiliari è rallentata per il quarto mese consecutivo sia in termini nominali che reali. Anche per le vendite al dettaglio l’incremento è stato leggermente inferiore alle attese: +10.0% a/a contro le attese di+10.5% dal +10.3% di settembre. La ripresa di beni semi-durevoli è stata compensata da una crescita sfavorevole dei beni durevoli, consistente con una domanda più debole nel settore immobiliare. In Giappone, il PIL di T3 è cresciuto al ritmo congiunturale di 0.3% t/t, e 1.4% a/a, grazie al traino delle esportazioni. La diminuzione rispetto al T2 è imputabile al calo dello 0.5% t/t dei consumi privati, il primo calo dopo sei trimestri di crescita. Nel complesso, il dato evidenzia una crescita per l’economia giapponese che si protrae per il settimo trimestre consecutivo. I numeri dei prezzi alla produzione battono le stime ad ottobre, salendo dello 0.3% su mese e del 3.4% su anno; passando alla produzione industriale di settembre, la seconda lettura ha evidenziato un calo dell’1.0% dopo la flessione di 1.1% indicata dalla stima preliminare.

NEWSFLOW SOCIETARIO (*)

EUROPA. xxx (*)Finanziari: Ubi chiude T3 con un utile, al netto delle poste non ricorrenti, in calo a €37.3 mln dai €43.7 mln del secondo trimestre, ma con un margine di interesse in lieve crescita (+1.1%) a €402.5mln sempre rispetto al trimestre precedente che per la prima volta comprendeva Banca Marche, Banca Etruria e CariChieti. Anima Holdings ha concluso i primi nove mesi dell’esercizio con un utile netto consolidato di €78.34 mln, segnando un aumento del 23.8% rispetto ai primi nove mesi dello scorso esercizio. Un dato lievemente superiore alle stime. Axa ha presentato la documentazione per l’IPO della sua unit statunitense. L’ammontare iniziale dell’offerta sarà di $100mln, secondo un primo confronto lunedì con la Securities and Exchange Commission degli Stati Uniti. AXA manterrebbe il controllo della nuova società. Le proposte sulla gestione dello stock di crediti deteriorati delle banche della zona euro, che la Bce prevede di presentare entro il primo trimestre 2018, portrebbe prevedere adeguate misure di sicurezza (i cosiddetti ‘backstop’), ma soprattutto adeguati accordi di transizione, di natura temporanea, secondo quanto ha spiegato Angeloni, membro del consiglio di vigilanza dell’istituto centrale di Francoforte. Il fondo americano Cerberus ha acquistato il 3% del capitale di Deutsche Bank, che in estate aveva già rilevato il 5% della connazionale Commerzbank. Il Cda di Carige ha fissato il prezzo delle azioni relativo all’aumento di capitale da 560 milioni a 0.01 euro, con uno sconto sul Terp tra il 26 e il 27%. KBC riporta un utile netto salito del 9.9% nel terzo trimestre a €691.0mln, contro le previsioni a €648.0mln. Industriali: Leonardo, dopo aver ceduto il 21.55% venerdì a causa delle prospettive deludenti per il settore degli elicotteri, ha reso noto di aver firmato insieme a Milestone Aviation un accordo che prevede la fornitura di tre elicotteri AW169 a Falcon Aviation negli Emirati Arabi Uniti. Atlantia ha chiuso i primi nove mesi dell’anno con una crescita dell’utile del 6% a €860 mln e per il 2017 vede un miglioramento della redditività. ASTM ha archiviato i primi nove mesi dell’anno con ricavi del settore autostradale in crescita del 4.21% a €802.4mln, a fronte di un traffico autostradale in salita del 2.57%, e ha deliberato un acconto sui dividendi 2017 pari a €0.214 per azione. Pininfarina chiude i nove mesi con un utile di periodo di 0.5mln, in netto calo rispetto al €21.1mln registrati nello stesso periodo 2016, mentre il valore della produzione si attesta a €62.1mln in crescita rispetto ai €51.7mln del 2016. Gima chiude i nove mesi con utile prima delle imposte di €45.4mln, quasi raddoppiato rispetto allo stesso periodo 2016 su ricavi pari a €107.3mln in crescita del 74.5%. Moody’s ha posto il rating di Astaldi, ora pari a B3, sotto osservazione per un downgrade, in attesa degli esiti del piano di rafforzamento patrimoniali da €400mln e sulla scia del deterioramento della liquidità della società. Energetici: Terna ha conseguito un utile netto di €528.8 mln, in crescita dell’8.6% anno su anno. Bene anche i ricavi totali, cresciuti di quasi il 5%, trainati dalla crescita dei ricavi delle attività regolate. Migliorata inoltre di quasi €600 mln la posizione finanziaria netta. A2A ha archiviato i nove mesi con ricavi e Mol in crescita, ma utile in calo anche a causa dell’esercizio dell’opzione put su Epcg, e ha rivisto al rialzo le previsioni sul Mol 2017, portandole a €1.2mld. Il piano industriale di Iren al 2022 vede un ebitda a fine periodo a circa €950mln di eurocon un tasso di crescita annuo del 3.3% e una dividend policy con una crescita annuale del dividendo almeno pari al 10% rispetto all’8% del precedente piano. L’utile è atteso in crescita del 50% a circa €260mln. I primi nove mesi del 2017 si sono chiusi con ricavi in crescita del 17.3% a €2.6mld e un utile netto di €179.5mln (+42.3%). EDF delude le attese e abbassa le previsioni per il 2018. L’EBITDA è ora atteso tra €14.6mld e €15.3mld contro i €15.2mld indicati nella precedente guidance. Eni con una lettera inviata alla CDP, il ministero dell’Economia ha avviato formalmente il processo per la vendita delle quote di Eni ed Enav da chiudere entro la fine dell’anno. Lo ha riferito una fonte a conoscenza del dossier. Secondo il Sole 24 ore, si tratta del 50.37% dell’Enav e del 3.3% dell’Eni, per un controvalore atteso, in base agli attuali valori di Borsa, di €2.8mld. Enel con il nuovo anno inizierà una nuova fase per Open Fiber, che coinciderà con la partenza del project fincing da 3,5 miliardi per finanziare il piano di cablatura. Lo dice l’AD Enel, Starace in un’intervista a Il Sole 24 Ore, aggiungendo che la società unica della rete “non ha senso per Open Fiber e neanche per Tim”. Enel non intende uscire dal capitale di Open Fiber, dice Starace. ERG ha siglato un accordo per acquistare il 100% di ForVei, nono operatore fotovoltaico in Italia (89 MW), ed entra così nel settore dell’energia solare. Telco: Telecom Italia ha chiuso il trimestre con ricavi in linea con il consensus, Ebitda di poco inferiore e ha confermato le previsioni su 2017 e del piano industriale, oltre però a raffreddare le attese su operazioni di m&a, inclusa la separazione della rete. Il ministro Calenda ha detto che il governo sta valutando l’eventuale retroattività di un emendamento al decreto fiscale in cui si prevede un taglio alle sanzioni per la violazione delle norme sul golden power in caso di collaborazione, misura che avrà effetto su Tim. Vodafone chiude il semestre con ricavi in calo del 4.1% a €23.1mld principalmente a causa del deconsolidamento di Vodafone Netherlands (5.6% di impatto negativo). L’EPS rettificato è passato da €4.08 a €6.32. La società alza la guidance dell’intero esercizio al 2018 portando le attese sull‘EBITDA rettificato da €14.5mld a €14.95mld. Gli investimenti per realizzare la copertura 5G e la rete FTTH (Fibra fino a casa) su tutto il territorio nazionale ammonteranno a circa €15mld, ha detto il presidente di Open Fiber, Bassanini. Calenda si aspetta che entro un paio di mesi Bruxelles indichi le regole per portare la banda ultralarga nelle cosiddette aree grigie di mercato, ovvero quelle a parziale fallimento di mercato. Vivendi archivia un terzo trimestre con un’EBITA di €293mln, in aumento del 5.7% annuo, con ricavi per €3.18mld, pari a un incremento del 2.7% a perimetro costante, legati soprattutto al consolidamento di Havas avvenuto nel luglio scorso. Gli investimenti per realizzare la copertura 5G e la rete FTTH (Fibra fino a casa) su tutto il territorio nazionale ammonteranno a circa €15mld, ha detto il presidente di Open Fiber, Bassanini. Calenda si aspetta che entro un paio di mesi Bruxelles indichi le regole per portare la banda ultralarga nelle cosiddette aree grigie di mercato, ovvero quelle a parziale fallimento di mercato. Media: Il Sole 24 ore nei primi otto mesi del 2017 i ricavi, escludendo l’area formazione ed eventi, sono scesi del 12.8%, e il mese di settembre è in linea, con un calo del 12.7%, mentre l’ebitDa fine agosto era negativo per €45.1mln da -€49.5mln dello stesso periodo 2016 rideterminato (-€21.3 milioni da -€34.7 escludendo le poste non ricorrenti). Lo si legge nei documenti relativi all’aumento di capitale da €50 mln, nei quali si anticipa che i dati del terzo trimestre sono in linea con il piano industriale, i cui target vengono confermati anche per l’intero esercizio. L’aumento di capitale si è chiuso con adesioni pari al 91.01%, per un controvalore di €45.49mln.

NORDAMERICA Industriali: JC Penney ha chiuso il terzo trimestre con vendite nette totali in calo dell’1.8% a $2.81mld. A perimetro costante, il fatturato ha, però, mostrato un incremento dell’1.7% nel trimestre, superando notevolmente la guidance del gruppo (+0.6 – +0.8%) e le stime degli analisti (+0.7%). General Electric sta licenziando il personale di vendita e altri dipendenti della divisione software, secondo fonti interne; la notizia arriva a pochi giorni dal nuovo piano industriale, dove il CEO John Flannery annuncerebbe un programma di ulteriore taglio costi e cessione di divisioni minori per migliorare la redditività del gruppo e per la prima volta dall’inizio della grande crisi e la terza volta nei suoi 125 anni di storia, annuncia un taglio dei dividendi, con un abbassamento della cedola del 50% (da $0.24 a $0.12 per azione) che porterà il dividend yield al 2.3% circa. GE prevede per l’anno prossimo un utile per azione tra $1.0 e $1.07, al di sotto del target di $2.0 promesso per anni dalla società. Uber subisce una nuova sconfitta in tribunale, non ribaltando la sentenza della corte di primo grado che aveva deliberato a favore del salario minimo per gli autisti della società. Uber, che sta combattendo anche per mantenere la sua licenza a Londra, ha immediatamente comunicato che farà ricorso contro la decisione del Tribunale. American Tower Corp avrebbe deciso di acquistare circa 20,000 telefoni per $78.5mld di rupie ($1.2mld) da Idea Cellular e Vodafone India che stanno cercando di fondersi. Come concordato nel contratto di fusione, Vodafone India e Idea stanno vendendo gli assets che posseggono separatamente dalla loro joint venture con Indus Towers. Advanced Auto Parts chiude il trimestre con risultati sopra le attese: sebbene il fatturato di $2.18mld (-3.4% annuo) non raggiunga i $2.21mld di consensus, la tenuta del margine lordo e l’ottimizzazione dei costi permette di raggiungere un EPS di $1.43 contro i $1.21 attesi e di confermare la guidance 2017. L’amministratore delegato Mary Barra ha dichiarato che la società prevede di lanciare una nuova famiglia di veicoli elettrici nel 2021 che avrà costi di costruzione contenuti così da permettere a General Motors di generare profitti, sfidando così Tesla nel breve periodo. Best Buy rilascia risultati deludenti e annuncia vendite per il quarto trimestre sotto le attese. Il fatturato del Q3 cresce del 4.4% a perimetro costante contro il +4.8% di consensus, colpito dal ritardo dell’iPhone X. Sebbene l’EPS di $0.78 sia in linea con le attese, la guidance 2017 viene ridotta al range $1.89-$1.99 contro i $ 2.03 di consensus. Applied materials superà le attese con un aumento del 61% del profitto trimestrale, trainato da una forte crescita nel settore dei display e dei semiconduttori. L’EPS è salito a $0.9 dai $0.56 di un anno prima e le vendite nette sono salite a $3.97mld da $3.30mld. Retail: Alibaba ha dichiarato che le vendite hanno superato i 10 miliardi di yuan in poco più di tre minuti dall’apertura del Singles ‘Day, un evento di vendita online che è ormai il più grande momento di shopping al mondo. Tyson Foods chiude il quarto trimestre con ricavi a $10.1mld dai $9.2mld del 2016 e un EPS che raggiunge $1.43, in netta crescita dai $0.96 dello scorso anno, superando i $1.38 del consensus. I risultati, raggiunti grazie alla forte domanda domestica di carne, hanno permesso al gruppo di alzare il dividendo 2017, pur mantenendo invariata la guidance sull’EPS 2018 nel range $5.70-$5.85. La catena retail americana Home Depot ha archiviato il terzo trimestre con risultati superiori alle attese, caratterizzati da ricavi in aumento dell’8.1% annuo a $25.1mld contro i $24.5mld stimati. L’EPS è risultato pari a $1.84, in crescita del 10% annuo, battendo il consensus che stimava $1.82. TJX delude gli analisti con ricavi trimestrali di $8.8mld contro i $8.9mld di consensus e un andamento piatto a perimetro costante rispetto le stime di crescita annua del 3.2%. Sebbene l’EPS di $1.0 si allinei alle attese, la guidance 2017, con una parte alta della forchetta allineata alle attese, delude gli analisti. Target annuncia una trimestrale superiore alle attese, ma fornisce un outlook deludente. Nel Q3 l’EPS si è attestato a $0.91 contro i $0.86 previsti, con ricavi per $16.67mld, sopra il consensus di $16.60mld. Tuttavia, il quarto trimestre, che per i retailer pesa tra il 20% e il 40% del fatturato annuo, dovrebbe essere sotto le attese: la società porta così la guidance sull’EPS 2017 al range $1.05-$1.25, contro i $1.24 stimati. Amazon annuncia ulteriori sconti e tagli di prezzo più marcati su molti prodotti venduti da Whole Foods a partire dalle prossime festività; i tagli, conferma un portavoce della società, saranno permanenti, mettendo così ulteriore pressione al settore retail tradizionale. Wal-mart supera le attese e mette a segno ricavi trimestrali pari a $123mld, in aumento del 4.2% annuo. A determinare il miglioramento del dato è stato il settore e-commerce. L’EPS è risultato pari a $1.0 contro i $0.98 di consensus. Riviste al rialzo anche la guidance dell’esercizio in corso.Finanziari: PayPal ha annunciato la cessione di crediti per $5.8mld a Synchrony Financial che acquisterà anche $1mld di ulteriori crediti detenuti da investitori terzi. L’operazione ha permesso a Paypal di alzare la guidance del quarto trimestre, portando l’EPS nel range $0.52-$0.59 dal precedente $0.37-$0.39.M&A: riguardo la la vicenda tra 21° Century Fox – AT&T – Time Warner; Rupert Murdoch, a capo di Fox, avrebbe telefonato più volte al CEO di AT&T Randall Stephenson mostrandosi interessato ad acquisire CNN. Il canale dovrebbe essere ceduto per motivi antitrust, così da poter rendere operativa la fusione tra AT&T e Time Warner. Il Dipartimento di Giustizia si è rivolto a 18 procuratori federali per ottenere il loro sostegno ad avviare un procedimento che verifichi la violazione delle norme antitrust e riesca a bloccare la fusione da $85.4mld tra le due società, il tutto mentre la presidenza USA imporrebbe la cessione di CNN per autorizzare il deal. Qualcomm ha rifiutato l’offerta di acquisizione di Broadcom, pari a $130mld. Ad annunciarlo è stato il consiglio di amministrazione dell’azienda di San Diego, secondo cui questa cifra sottostimerebbe l’effettivo valore della società. La partita però è tutt’altro che chiusa, con la trattativa che potrebbe riprendere quota già nelle prossime settimane. Il private equity Roark Capital avrebbe avanzato un’offerta per rilevare la catena di ristoranti Buffalo Wild Wing, il valore del deal, secondo indiscrezioni, sarebbe di oltre $2.3mld ($150 per azione con un premio del 28%). L’offerta fatta da Roark si collocherebbe attorno ad un multiplo di 10x l’EBITDA. SandRidge ha annunciato la volontà d’acquisire la rivale Bonanza in una operazione da $746mln, con un premio del 17% sulle quotazioni, per espandere la sua presenza nel bacino nel Colorado. Emerson alza ha alzato l’offerta per l’acquisto di Rockwell Automation a circa $29mld ($225 per azione di cui $135 in contanti) contro i $27.6mld messi sul piatto in precedenza. Per superare le resistenze, Emerson promette il l’allargamento del nuovo board a 13 membri dai 10 attuali.

Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

LA PROSSIMA SETTIMANA: quali dati?

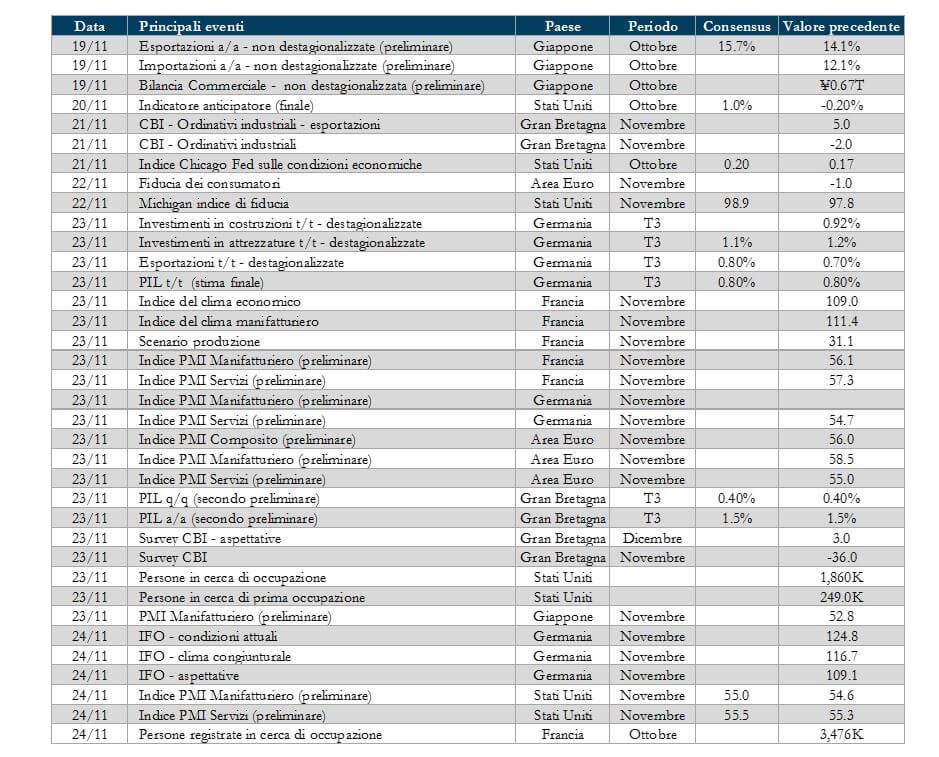

- Europa: indici PMI e IFO per il mese di novembre, che dovrebbero confermare la solida fase di espansione e i verbali dell’ultima riunione della BCE, che offriranno indicazioni sulla divergenza di opinioni all’interno del Consiglio.

- Stati Uniti: indici Pmi e ordini di beni durevoli oltre che ai dati sul mercato immobiliare, nonché i verbali della riunione del FOMC che dovrebbero confemranre il rialzo dei tassi in dicembre.

- Asia: in Giappone saranno pubblicati i numeri della bilancia commerciale di ottobre.