- L’EUR/USD si è apprezzato ulteriormente, complici le attese di un atteggiamento meno espansivo della BCE e di un aumento dell’inflazione negli Stati Uniti

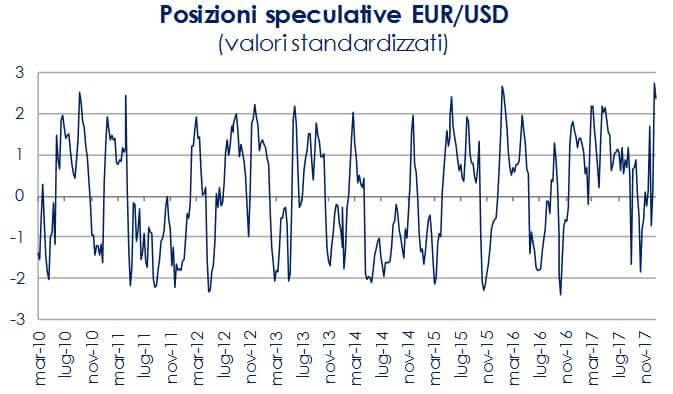

- Gli indicatori di flusso segnalano un posizionamento lungo estremo

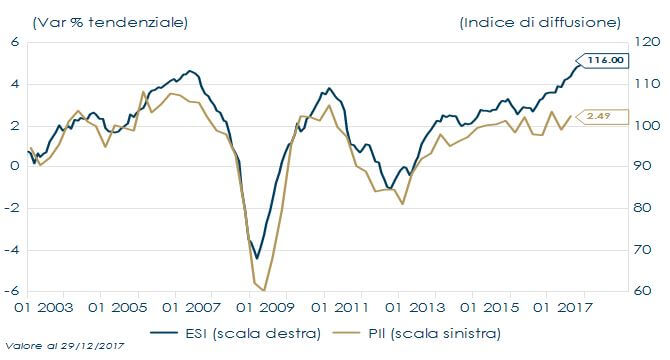

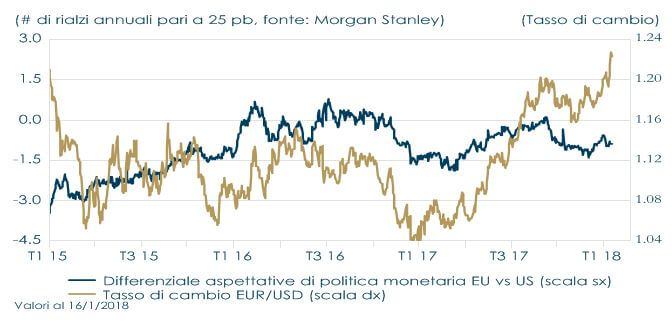

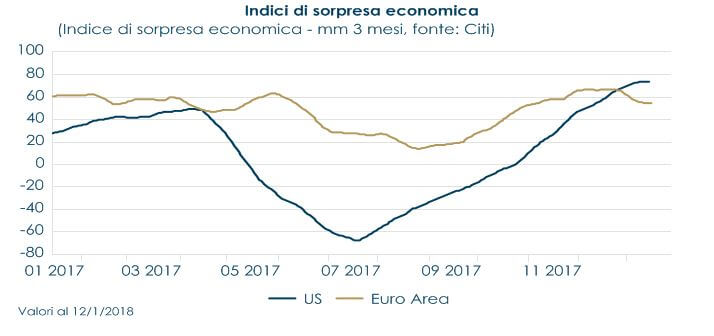

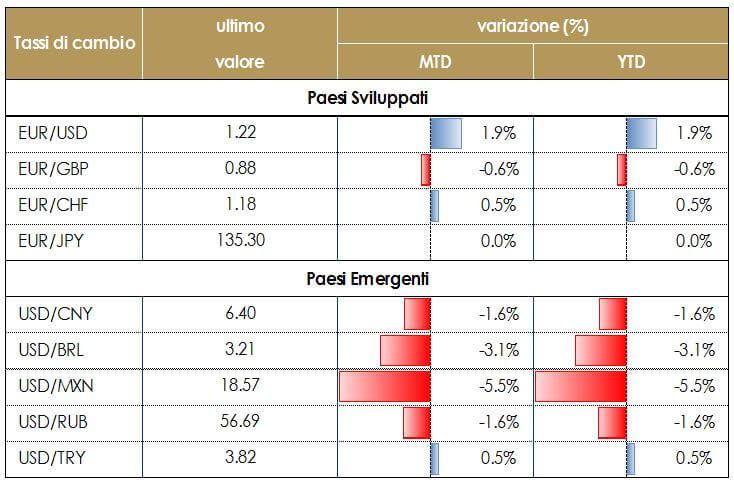

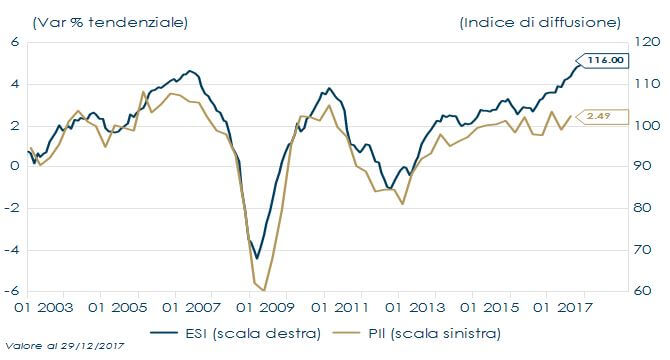

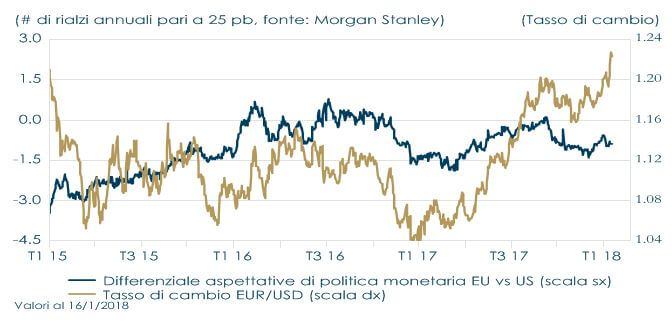

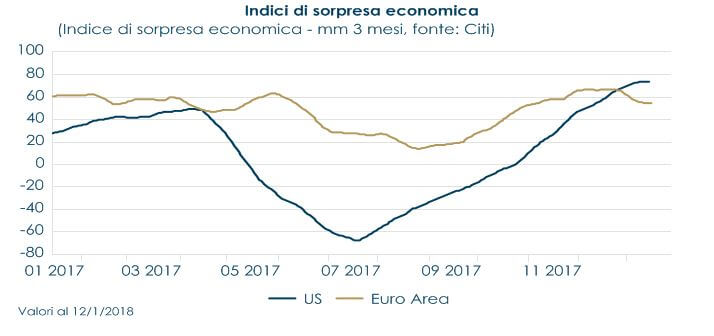

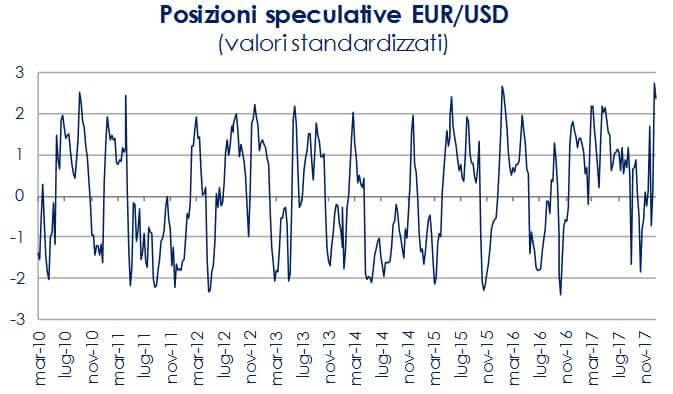

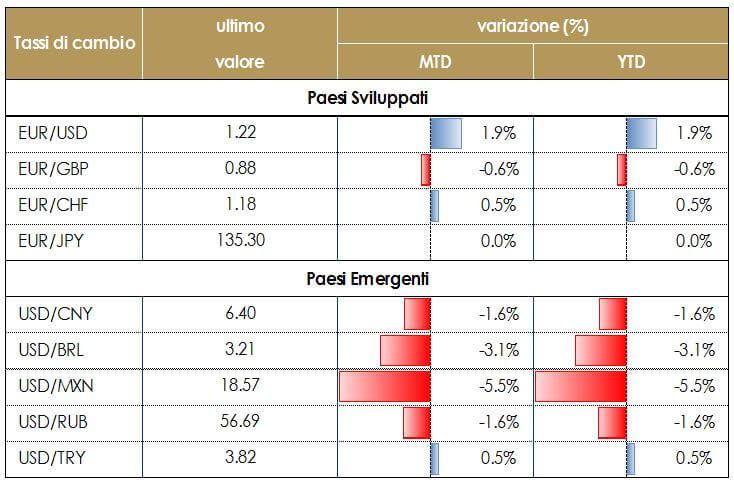

Il tasso di cambio EUR/USD è tornato ad apprezzarsi nelle prime settimane dell’anno, toccando nuovi massimi da dicembre 2014 (1.23 nelle contrattazioni in Asia), tanto che gli esponenti della BCE hanno espresso crescenti timori sull’apprezzamento della moneta comune. In settimana il Vicepresidente della BCE Constancio, ribadendo che l’istituto centrale non ha come obiettivo il controllo del tasso di cambio, si è dichiarato preoccupato per “i movimenti della valuta che non riflettono i fondamentali”, i quali (come l’inflazione leggermente diminuita in dicembre e che continua a non soddisfare le aspettative) non giustificano un cambiamento imminente della politica monetaria. La BCE cerca così di calmierare il movimento innescato la settimana scorsa dalla pubblicazione dei verbali della sua riunione di dicembre, che hanno generato aspettative di una possibile riduzione degli acquisti e/o di una modifica della forward giuidance, sulla scia dei continui miglioramenti dei dati congiunturali. Nell’Area Euro gli indicatori anticipatori hanno evidenziato una notevole vivacità, che sembra indicare il prolungamento di una crescita solida. L’indice di fiducia ESI (Economic Sentiment Indicator) segnala il protrarsi ininterrotto della crescita del PIL in termini reali, tendenza che interesserà la maggior parte dei paesi e che prelude a un andamento robusto nel 2018 (figura 1). Ad amplificare il movimento ha inoltre contribuito la debolezza del dollaro, su cui ha impattato l’aumento delle aspettative inflazionistiche degli Stati Uniti. La figura 2 mostra che generalmente il dollaro si muove inversamente alle break-even inflation, a meno di alcune eccezioni (ad esempio durante la fase di “Trumpflation”), attraverso il meccanismo della Purchasing Power Parity e dei rendimenti reali. Il recente movimento dell’EUR/USD non sembra, però, essere completamente spiegabile con gli usuali indicatori di mercato. Le prospettive sui futuri rialzi dei tassi di interesse da parte della Fed e della BCE (figura 3) e il differenziale dei tassi a breve termine, sono a favore di una maggior forza del dollaro. Anche il differenziale delle sorprese economiche tra le due aree indicherebbe un moderato recupero del biglietto verde (figura 4). Le prospettive economiche per l’Area Euro sono si positive e superiori alle attese di mercato, ma, se andiamo a confrontare il disallineamento tra i dati economici e le aspettative del mercato per Area Euro e Stati Uniti, notiamo che il differenziale è tornato a favore del dollaro. L’indice delle sorprese economiche di Citigroup per l’Area Euro si è mantenuto pressoché stabile negli ultimi mesi, mentre quello degli Stati Uniti ha continuato ad aumentare, recuperando i livelli di minimo raggiunti in estate. Le indicazioni provenienti dagli indicatori di flusso indicano ora un posizionamento (lungo) estremo a favore dell’euro. Secondo i dati pubblicati sulla borsa di Chicago (figura 5), le posizioni lunghe nette in EUR sono aumentate di altri $ 8 miliardi nei primi due rapporti del 2018 e sono pari a $ 21,6 miliardi in totale, il livello più alto mai registrato. Contestualmente, Nomura riporta che nella settimana terminata il 9 gennaio, il posizionamento netto dei fondi a leva in EUR è aumentato dal 16% al 26% (massimo annuale) e che i gestori patrimoniali sono lunghi di EUR in linea con la media semestrale. Queste considerazione evidenziano nuovamente che le variabili chiave saranno l’inflazione negli Stati Uniti e le attese di cambiamento di politica monetaria da parte della BCE nell’Area Euro. | Nell’Area euro il momentum positivo della congiuntura alimenta attese di una politica monetaria della BCE meno espansiva

In USA l’aumento delle aspettative inflazionistiche pesano sul dollaro  Anche se le attese sui futuri rialzi Anche se le attese sui futuri rialzi

del costo del denaro …

… e il differenziale di sorpresa economica non spiegano il movimento dell’EUR/USD

Le posizioni speculative lunghe nette EUR/USD hanno raggiunto il livello più alto mai registrato

|

LA SETTIMANA TRASCORSA

Europa: in UK le vendite al dettaglio sono le più deboli dal 2010

Nell’Area Euro, la bilancia commerciale a novembre ha registrato un surplus di € 26.3 mld rispetto all’avanzo di € 23.8 mld dello stesso mese del 2016. La lettura finale del CPI di dicembre si conferma in crescita dello 0.4% m/m e dell’1.4% a/a (+0.9% la componente core). Guardando alle singole economie, in Italia il CPI armonizzato è salito dell’1.0% a/a, in linea con le attese. Rientra nelle stime anche l’analogo dato tedesco, al +0.8% m/m e +1.6% a/a. Infine, a novembre, la produzione industriale italiana è rimasta invariata rispetto a ottobre e ha subito un incremento del 2.2% rispetto allo stesso periodo del 2016. Nel Regno Unito, le vendite al dettaglio per il mese di dicembre, rafforzano l’immagine della debolezza dei consumi e si attestano al valore più basso da dicembre 2010: le vendite al dettaglio sono diminuite dell’1,5% m/m e cresciute dell’1,4% a/a, al disotto delle attese che si stimava una crescita del 3% a/a. L’inflazione a dicembre è scesa da 3.1% del mese di novembre a 3.0%, mentre la misura dell’inflazione core è scivolata a 2,5%, il valore più basso degli ultimi cinque mesi.

America: il Beige Book conferma la lettura positive della congiuntura statunitense

Il Beige book, il rapporto pubblicato ogni sei settimane sullo stato di salute dell’economia statunitense, condotto nei 12 distretti in cui opera la Fed, ha riportato che l’economia statunitense ha continuato a espandersi a un ritmo tra il “modesto” e il “moderato” tra dicembre e gennaio. La produzione industriale di dicembre ha sorpreso al rialzo crescendo dello 0,9% m/m, contro aspettative dello 0,5% m/m e in accelerazione rispetto a novembre, in cui la crescita dello 0,2% m/m è stata rivista a -0,1% m/m. Sorprende invece al ribasso la produzione manifatturiera che cresce dello 0,1% m/m, contro aspettative dello 0,3%. Il dato mostra un rallentamento rispetto al trend di novembre in cui la crescita è stata rivista da 0,2% m/m a 0,3% m/m. Sul fronte del mercato del lavoro le richieste iniziali di disoccupazione sono state pari a 220.000 nella settimana del 13 gennaio, al di sotto delle attese degli analisti (250.000). Conseguentemente, la media delle ultime quattro settimane è scesa a 244.500 rispetto ai 250.750 della scorsa settimana. Relativamente al settore delle costruzioni, le aperture di nuovi cantieri si sono attestate a 1.192 mila, al di sotto delle attese (1.275 mila). Le partenze di novembre sono state riviste leggermente superiori a 1.299 mila, che era un massimo di 13 mesi. I permessi di alloggio di 1.302 mila hanno battuto il consenso di 1.293 mila. Anche i permessi di novembre sono stati rivisti leggermente al rialzo a 1.303 mila da 1.298 mila. Confermato dunque il marginale rallentamento per l’attività di costruzione nell’ultimo mese dell’anno, dopo gli aumenti robusti dei mesi precedenti. L’indice di fiducia della Fed di Philadelphia a gennaio è sceso a 22.2, sotto il consenso di 24.9, toccando il minimo da cinque mesi, pur restando entro un intervallo relativamente ristretto negli ultimi otto mesi. Guardando alla sua disaggregazione, l’indice dei nuovi ordini è sceso di 18,1 punti a 10,1, minimo da luglio e l’indice sull’occupazione è sceso di 2,9 punti a 16,8. L’indice dei prezzi pagati, d’altra parte, è aumentato di 5,1 punti a 32,9, e l’indice dei prezzi ricevuti è aumentato di 12,5 punti a 25,1, il livello più alto in un anno.

Asia: PIL cinese apri a 6.8% in T4

La Cina ha pubblicato la stima del PIL per T4 2017, pari a 6,8% a/a, leggermente superiore al consenso che si attendeva una leggera moderazione (6,7%), dovuta alla della stretta del governo sulla leva finanziaria, ai rischi immobiliari e all’inquinamento delle fabbriche, che però non ha avuto un impatto notevole. Conseguentemente, la crescita del 2017 si attesta a 6,9% a/a, in linea con i precedenti commenti del Premier Li Keqiang e ampiamente sopra l’obiettivo di crescita del governo del 6,5%. I dati ad alta frequenza persistentemente sostenuti hanno sfidato le aspettative di una decelerazione più netta durante l’ultimo anno. La produzione industriale è aumentata del 6,2% a/a in dicembre, rispetto al consenso del 6,0% e del 6,1% nel mese precedente. Il settore manifatturiero ha rallentato al 6,5% dal 6,8%, ma è stato superato da una più rapida ri-accelerazione delle utilities. Guardando la scomposizione per prodotto, i prodotti siderurgici sono diminuiti per il quarto mese consecutivo, la produzione di cemento si è ridotta dopo una forte crescita a novembre e il carbone ha rimbalzato dopo il calo del mese precedente. La crescita degli investimenti fissi è rimasta costante al 7,2% in gennaio-dicembre rispetto al consenso del 7,1%. L’attenzione principale rimane sul settore immobiliare, dove la crescita degli investimenti ha rallentato notevolmente al 7,0% dal 7,5%. Gli acquisti di terreni sono stati moderati, sebbene siano rimasti elevati. I dati di vendita hanno continuato a mostrare evidenze di un calo della crescita nominale, nonostante la decelerazione in atto in termini di superficie (in linea con la spinta dei prezzi delle abitazioni – vedi sotto). La crescita delle vendite al dettaglio è diminuita, registrando una crescita del 9,4% a/a in dicembre rispetto al 10,1% previsto e del 10,2% a novembre. In Giappone, gli ordini di macchinari core sono aumentati del 5,7% m/m in novembre, in direzione opposta rispetto alle attese di consenso che si attendevano un calo pari a 1,4%, ma leggermente inferiori al valore del mese precedente (5,0%). Il principale fattore trainante è stato un forte aumento tra i non manifatturieri (servizi elettrici, all’ingrosso/al dettaglio, leasing di beni), mentre gli ordini del settore manifatturiero sono diminuiti (prodotti chimici, petrolio, carbone e ceramica). I risultati estendono una serie di dati macro positivi, rafforzando le aspettative di crescita e aumentando le speculazioni che la BoJ potrebbe uscire dallo stimolo monetario espansivo prima del previsto. Tuttavia, Kuroda ha recentemente ribadito la determinazione della BoJ a mantenere lo stimolo monetario fino a quando non sarà raggiunta l’inflazione pari al 2%.

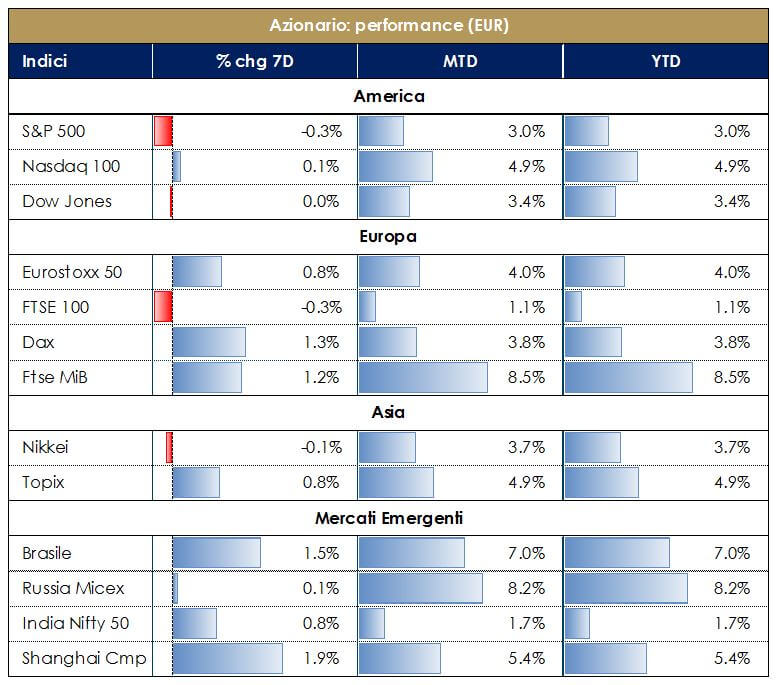

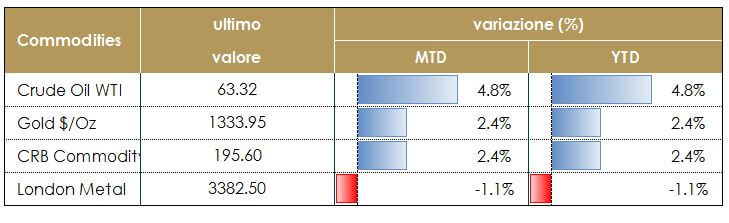

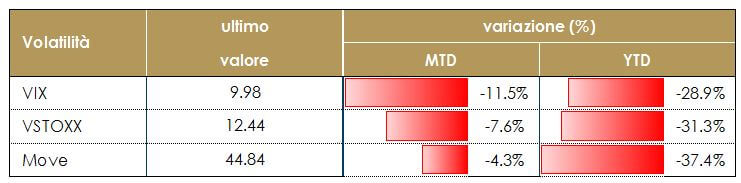

| PERFORMANCE DEI MERCATI | |

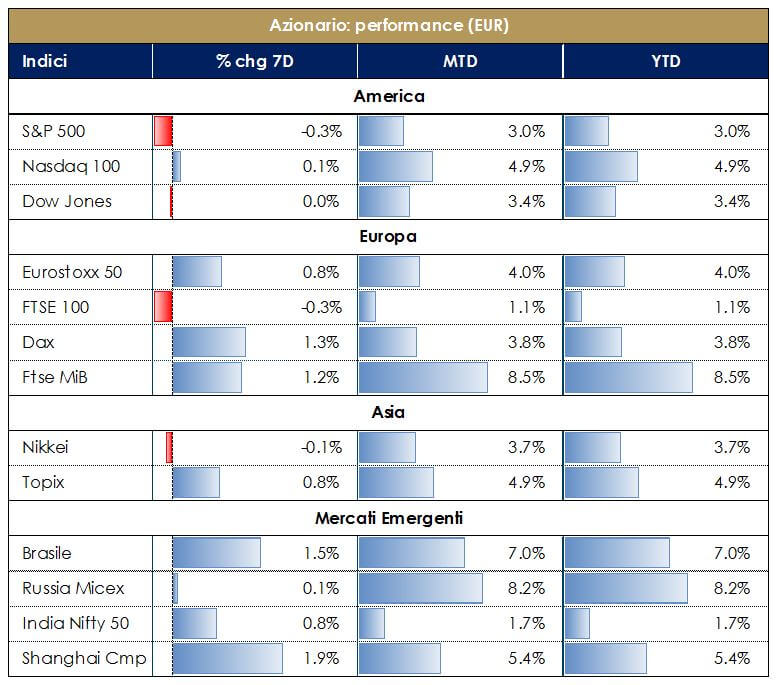

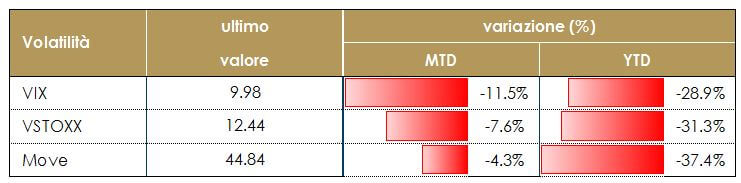

| MERCATI AZIONARI Settimana positive per I listini azionari globali. Da inizio anno il guadagno della borsa americana rimane positivo. La maggiore incognita per gli investitori in questa fase è capire quali saranno gli effetti della riforma fiscale sugli utili societari. Si profila però anche l’ipotesi di blocco delle attività dell’amministrazione pubblica, in quanto il Presidente ha alzato il tono del confronto con i democratici sull’estensione del Children Health Insurance, che fornisce copertura a un gran numero di minori. I mercati azionari europei hanno riportato una perfomance positiva. Milano si conferma la piazza migliore e l’Italia resta al centro dell’attenzione degli investitori e delle agenzie di rating per i temi legati alle sofferenze delle banche e alle prossime elezioni politiche.In Asia i listini cinesi hanno beneficiato della pubblicazione del valore del PIL in T4 e delle nuove iniezioni di liquidità apportate dalla PoBC. L’attenzione dei mercati ora si focalizza sulla crescita di quest’anno per vedere se gli effetti cumulativi di regolamenti e riforme hanno un impatto restrittivo. |  |

| VIEW STRATEGICA Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi su tutto il comparto azionario data la solidità del ciclo economico e, in particolare, esprimiamo una view positiva sull’azionario Area Euro e Giappone. |

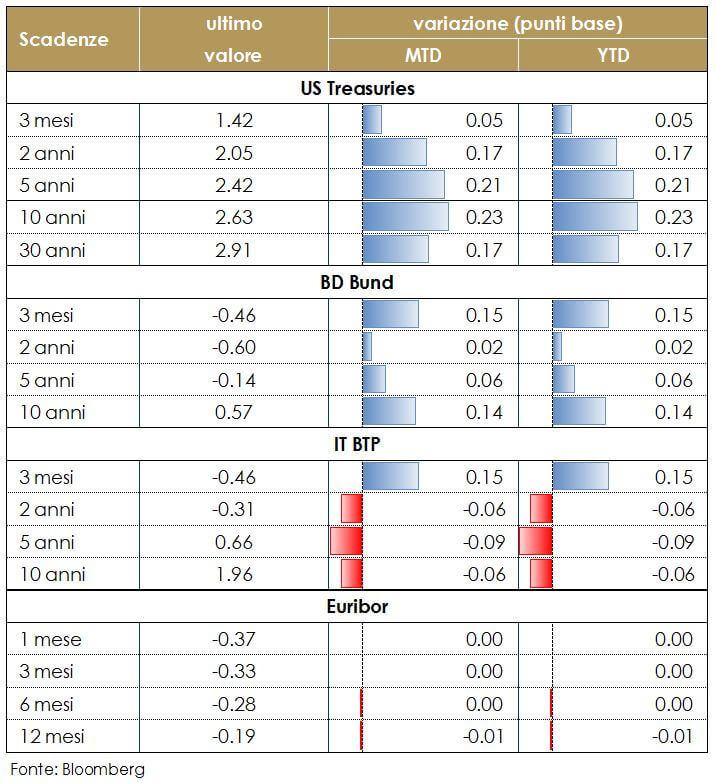

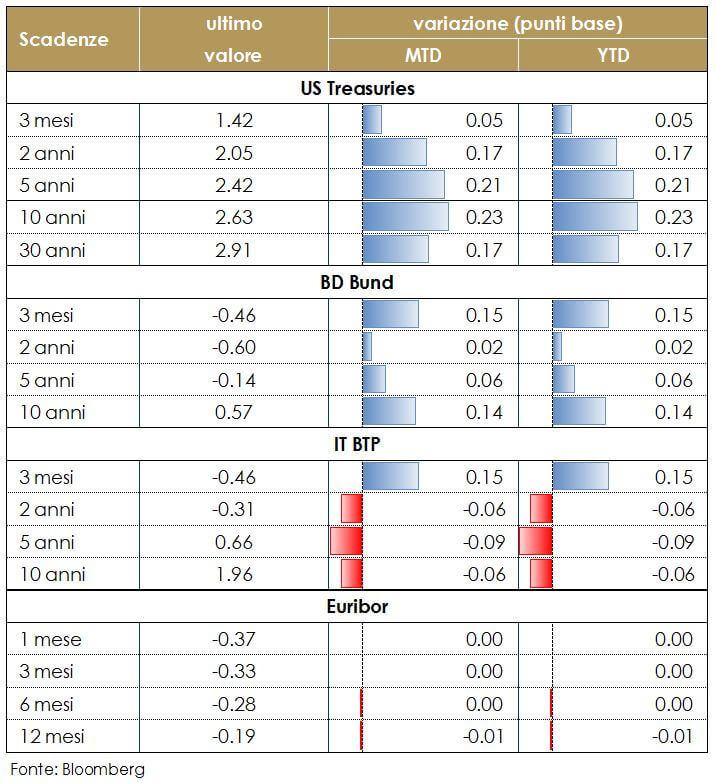

| MERCATI DEI TITOLI DI STATO Sulla scia di dati congiunturali forti, i rendimenti dei titoli obbligazionari hanno continuato ad aumentare, con il decennale statunitense che ha toccato 2.6% per la prima volta da marzo 2017. L’attenzione dei mercati è rivolta al processo di normalizzazione in atto della politica monetaria. Questa settimana, sulla scia di fondamentali economici robusti la Bank of Canada ha aumentato il tasso di riferimento a 1,25%. La settimana prossima sarà la volta delle riunioni di politica monetaria della BoJ e della BCE. L’obiettivo della BCE sarà quello di orientare le aspettative di mercato sul futuro percorso dei tassi di interesse e del term premium, cercando di evitare un aumento della volatilità e un inatteso e disordinato inasprimento delle condizioni finanziarie. Per questo riteniamo che la BCE manterrà inalterata la comunicazione, per limitare un’ulteriore correzione del cambio e dei rendimenti obbligazionari. Sarà, infatti, importate vedere le considerazioni della BCE sul rafforzamento della valuta comune. Relativamente al Giappone, Reuters ha riferito che la BoJ durante la riunione di politica monetaria della settimana prossima (22-23 gennaio) continuerà ad impegnarsi a guidare i tassi di interesse a breve a 0,1% e i rendimenti dei titoli a 10 anni intorno allo 0%. Probabilmente, questa manterrà intatto l’impegno a comprare titoli di stato, e conseguentemente le sue posizioni aumenteranno all’incirca a un ritmo annuale di ¥ 80 trilioni ($ 724 miliardi). Il differenziali di interesse tra titoli di stato italiani decennali e il corrispondente titolo tedesco resta sotto i 140 pb, mentre continua l’interesse degli investitori esteri verso i titoli di stato italiani: è quanto emerge dal bollettino economico deli Banca d’Italia. |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale in approvazione aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. |

| TASSI DI CAMBIO Nell’ultima settima il dollaro è rimasto sotto pressione.Il tasso di cambio EUR/USD si mantiene sopra 1.22. L’attenzione resta rivolata alla riunione di politica monetaria della BCE di giovedì. |  |

| VIEW STRATEGICA Riteniamo che l’evoluzione della politica fiscale negli Stati Uniti e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno. |

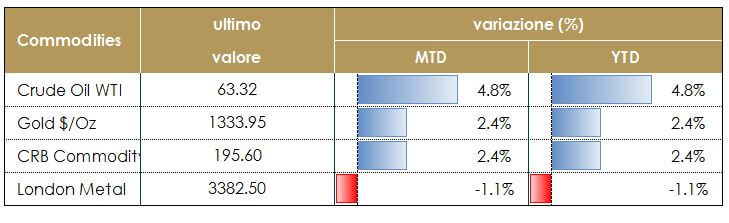

| MATERIE PRIME Il prezzo del petrolio rimane elevato, sebbene abbia registrato una modesta diminuzione ieri dopo la pubblicazione del rapporto EIA che ha indicato una crescita più rapida della produzione negli Stati Uniti quest’anno e dopo che l’OPEC ha aumentato le stime sulla produzione Non-OPEC nel 2018. Il rapporto dell’AIE, a fronte di una domanda costante, ha alzato la stima dell’offerta non OPEC a 1,7 milioni di barili al giorno, rilevando una “crescita esplosiva” nella produzione statunitense a fronte di prezzi elevati. Il rapporto ha rilevato che la fornitura grezza degli Stati Uniti potrebbe superare 10 mila barili al giorno il che renderebbe gli Stati Uniti il secondo più grande produttore dietro la Russia. Il rapporto ha inoltre rilevato che l’impatto dell’OPEC sulla riduzione dell’offerta è stato compensato dall’aumento della produzione in Libia e Nigeria. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio.La stima di consensus vede il prezzo del petrolio sotto i 60 dollari al barile nel 2018. |

|

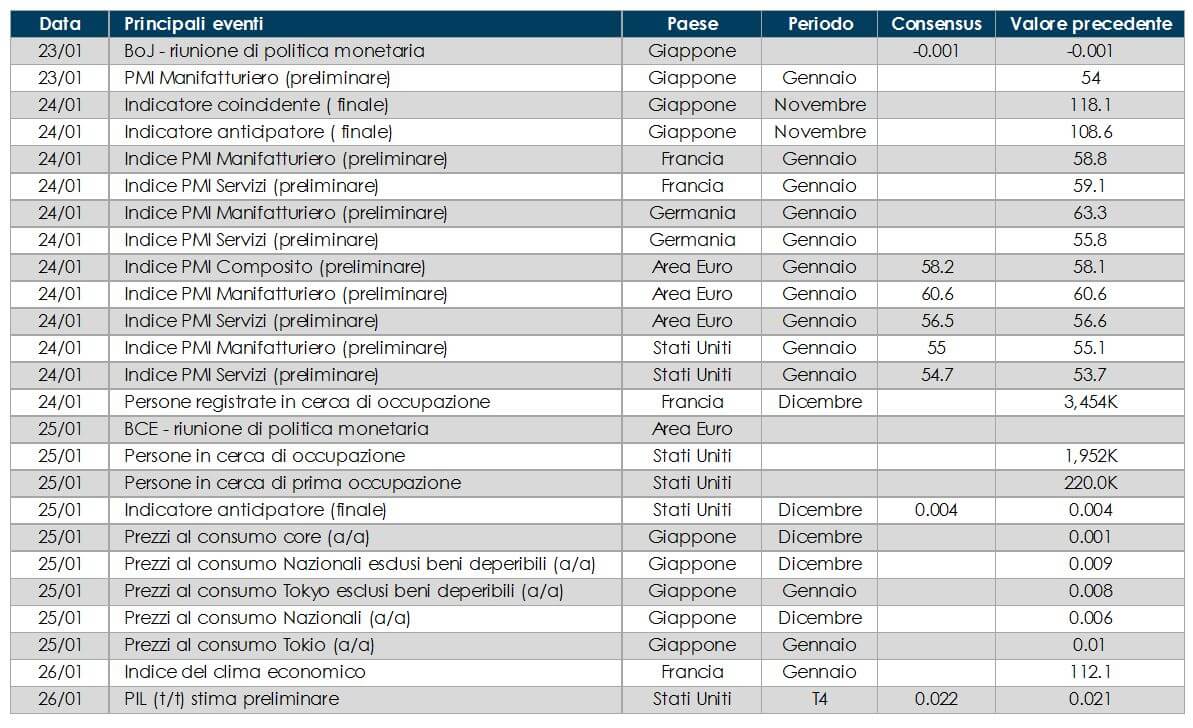

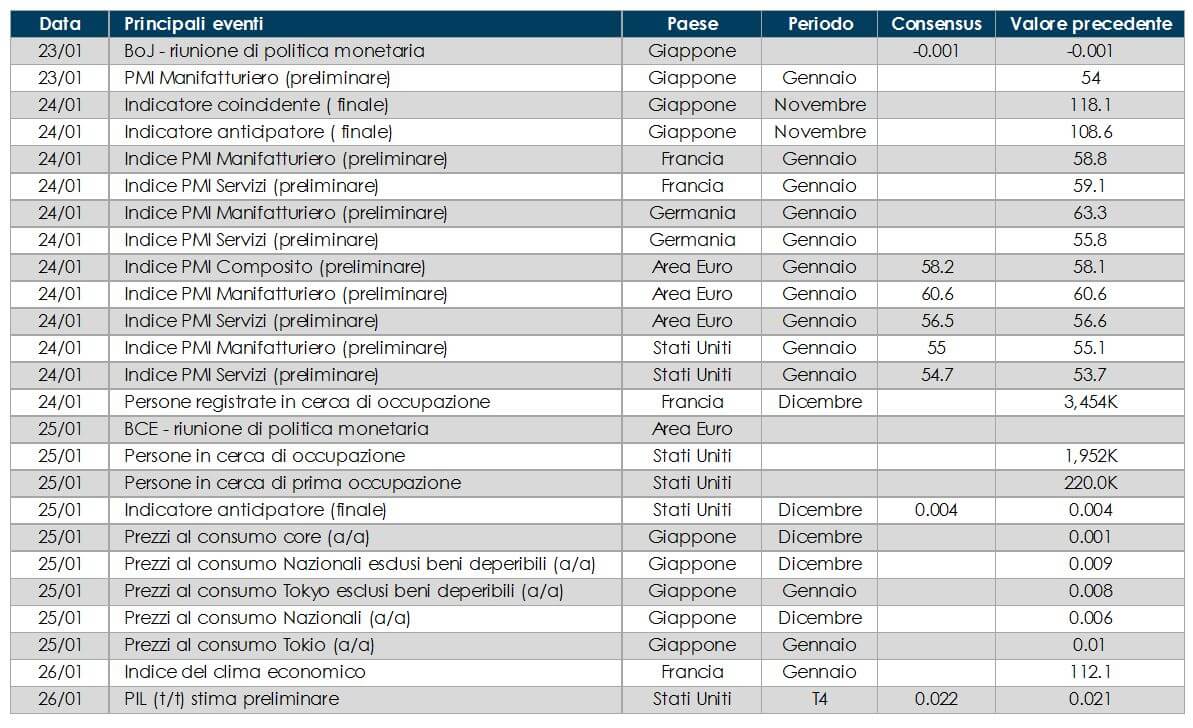

LA PROSSIMA SETTIMANA: quali dati?

- Europa: settimana dircca di dati nell’Area Euro (stime preliminarei degli indici PMI) e attenzione rivolta alla riunione della BCE. Per le singole economie, in Italia focus sugli ordini industriali, in Germania indici IFO su aspettative e clima commerciale, in Francia fiducia manifatturiera.

- Stati Uniti: in arrivo le stime preliminare degli indici PMI e la spima stima del PIL di T4.

- Asia: settimana povera di eventi macro di rilievo per l’economia cinese, mentre in Giappone saranno disponibili i numeri dell’inflazione e la bilancia commerciale di dicembre, nonché si terrà la riunione di politica monetaria della BoJ.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.