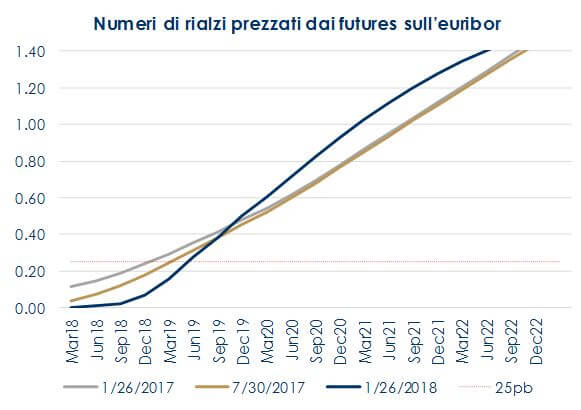

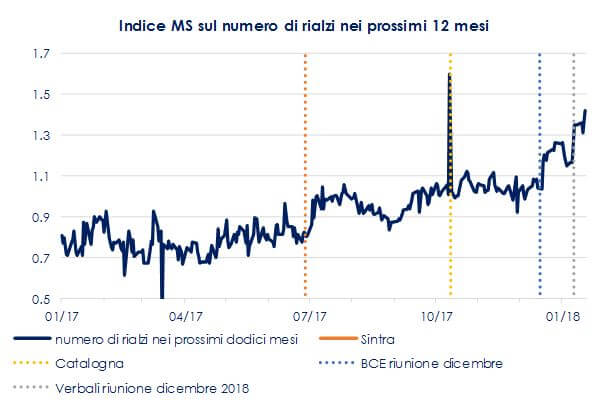

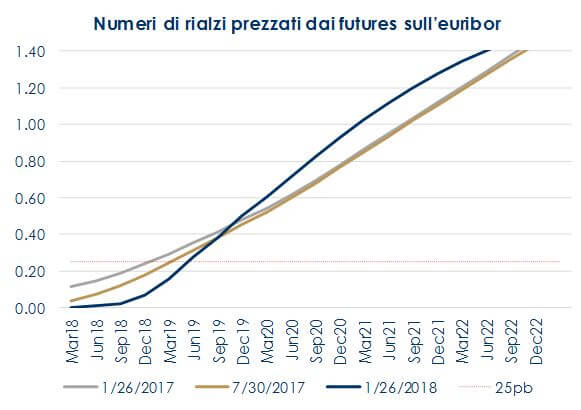

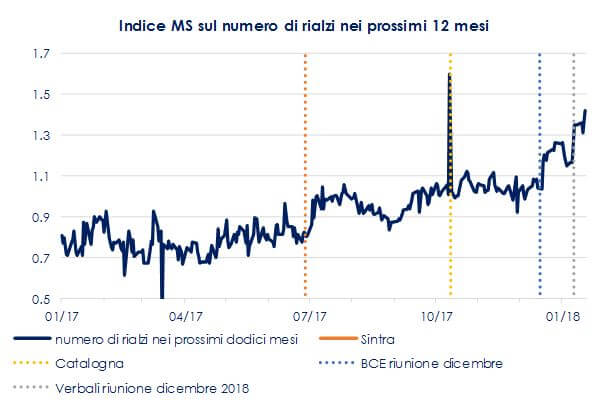

| I mercati hanno rimodulato l’intensità dei prossimi rialzi dei trassi da parte della BCE: continuano prezzare il primo rialzo tra marzo e giugno 2019 e prezzano, più rialzi nel corso del 2019. |

|  |

LA SETTIMANA TRASCORSA

Europa: inizio d’anno dinamico per l’economia tedesca e dell’Area Euro nel suo complesso

La pubblicazione delle stime preliminari degli indici PMI relative al mese di gennaio mostrano che l’economia dell’Area Euro ha iniziato il 2018, con il tasso più rapido degli ultimi dodici anni. L’indice PMI composito si è attestato a 58,6 al di sopra delle attese (57,9) e del dato precedente (58,1). La suddivisione dei dati ha mostrato il PMI manifatturiero a 59,6, leggermente al di sotto del valore precedente (60,6), mentre il settore dei servizi è salito a 57, dal precedente 56,6. La disaggregazione per componenti suggerisce che la recente forza dell’euro e l’aumento dei prezzi del petrolio potrebbero aver impattato marginalmente sul settore manifatturiero. Nell’ambito dell’indagine sulla produzione manifatturiera, il nuovo indice degli ordini all’esportazione è diminuito per il secondo mese consecutivo. La disaggregazione per paese mostra, invece, che c’è stata poca variazione nel PMI composito di Germania e Francia, il che implica che l’aumento dell’indice generale dell’intera Area riflette miglioramenti in Italia e Spagna. Nel caso della Spagna, questo potrebbe riflettere un rimbalzo successivo ad un rasserenamento della questione Catalana. Le indagini sulla sola congiuntura tedesca hanno sottolineato la solidità dei fondamentali economici. La componente dell’indice ZEW tedesco relativa alle aspettative per i prossimi sei mesi è aumentata di 3,0 punti rispetto alla lettura precedente di 20,4. L’indice segnala una prospettiva favorevole ed è prossimo alla sua media di lungo termine (23,7). La componente che misura la situazione corrente è salita nuovamente a 95.2. Valutando congiuntamente entrambe le serie, si otterrebbe una lettura dell’indice ZEW composito di 57,8, con un aumento di 4,4 punti. Analogamente ottimista la pubblicazione dell’indice IFO a gennaio, che è salito a 117,6 al di sopra delle aspettative (117,2) e del valore precedente (117,2), con le condizioni attuali salite a 127,7 (consenso 125,3 e precedente 125,4), ma l’indice delle aspettative sceso a 108,4 (consenso 109,4 e precedente 109,5). Contestualmente, la fiducia dei consumatori GFK in Germania è salita a 11,0 (consenso 10,8, dato precedente 10,8). I dettagli hanno mostrato che le aspettative sui prezzi sono diventate meno negative e le aspettative commerciali sono aumentate. Anche la disponibilità a risparmiare in termini precauzionali è diminuita. I dati, se presi insieme alla lettura complessiva di IFO e al PMI, indicano una robusta espansione dell’economia tedesca e un aumento delle aspettative di inflazione in Germania. Nel Regno Unito è cresciuta l’occupazione e stanno migliorando i salari. Il numero di occupati è aumentato di 102.000 unità nei tre mesi precedenti novembre, registrando così il maggiore aumento da luglio e portando il numero di occupati a 32,2 milioni. L’aspetto incoraggiante è stato il miglioramento della crescita dei salari, con guadagni medi esclusi i bonus, pari a 2,4% nei tre mesi precedenti a novembre, l’aumento maggiore da dicembre 2016 e superiore al risultato di ottobre del 2,3%. La crescita complessiva dei salari, compresi i bonus, ha soddisfatto le aspettative pari a 2,5%. Il numero è incoraggiante sul fatto che il livello di occupazione possa innescare una ripresa dei redditi reali, che sono stati indeboliti dalla crescita stagnante dei salari e dall’aumento dell’inflazione. Il miglioramento dei dati sul mercato del lavoro potrebbero alimentare alcune aspettative per un altro aumento del tasso da parte della BoE.

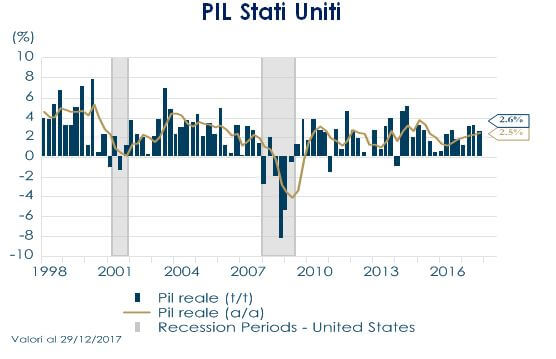

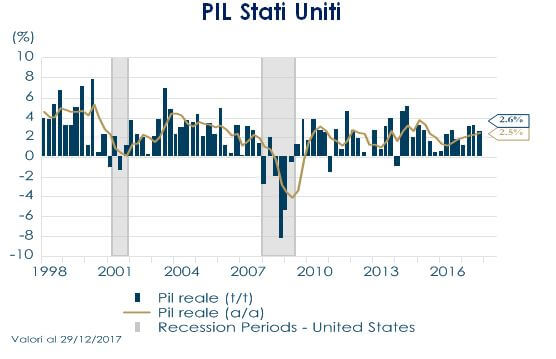

America: il PIL di T4 2017 si attesta al di sotto delle attese

| Le nuove richieste di sussidi di disoccupazione per la terza settimana di gennaio, si attestano a 233 mila, in linea con le 235 mila attese e in crescita dalle 216 mila della settimana precedente. Secondo la stima preliminare del PIL in T4 2017, l’economia statunitense è cresciuta ad un tasso pari a 2.6% t/t ann, al di sotto delle attese (2,9%), guidata da una solida spesa per consumi (3.8%) e degli investimenti fissi. La decelerazione rispetto al trimestre precedente (3,2%) è stata invece guidata da un minor contributo delle scorte e dall’ampliarsi del deficit commerciale, dato che le importazioni sono cresciute ad un tasso doppio rispetto alle esportazioni. Accelera anche il deflatore del PIL in T4 al 2,4% contro il 2,3% atteso e dal 2,1% del trimestre precedente. |  PIL Stati Uniti PIL Stati Uniti |

Asia: solido il settore manifatturiero giapponese

In Giappone l’indagine mensile Tankan sulla fiducia delle imprese manifatturiere è salito a gennaio a 35 da 27 di dicembre, portandosi al record da gennaio 2007. Contestualmente, la stima preliminare dell’indice PMI manifatturiero per il mese di gennaio è salito a 54,4 dal precedente 54,0, toccando così il valore più alto da febbraio 2014. I dettagli mostrano un’accelerazione dei prezzi di produzione, occupazione e produzione. In combinazione con una bassa disoccupazione e una crescita economica continua, le pressioni inflazionistiche dovrebbero aumentare. L’inflazione core CPI a dicembre è rimasta pari allo 0,9% a/a, in linea con le attese. Anche l’inflazione CPI al netto degli alimentari e dell’energia invariata allo 0,3%, ma leggermente inferiore allo 0,4% di consenso. Il surplus commerciale di dicembre si è attestato a 359.0 miliardi di yen rispetto (consenso 535.0 miliardi di yen e 112.2 miliardi di yen nel mese precedente). Le esportazioni sono state guidate da macchinari, acciaio e attrezzature per la produzione di semiconduttori. Le importazioni sono state guidate dal petrolio, apparecchiature di comunicazione e prodotti petroliferi. L’effetto valutario ha presentato un moderato vento contrario con un tasso di USD/JPY in calo dello 0,7% a/a.

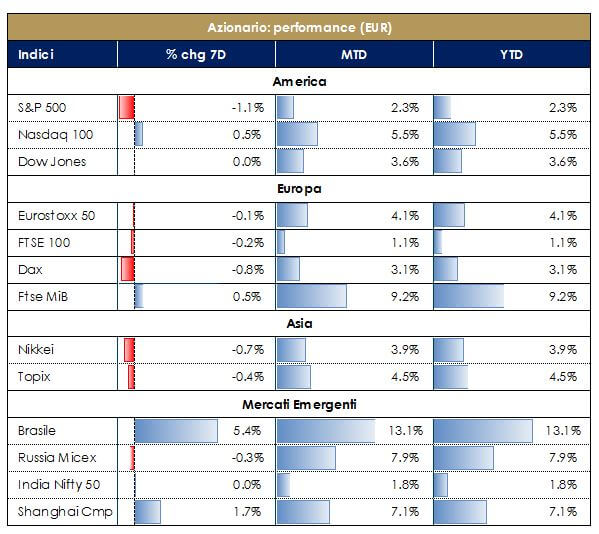

| PERFORMANCE DEI MERCATI | |

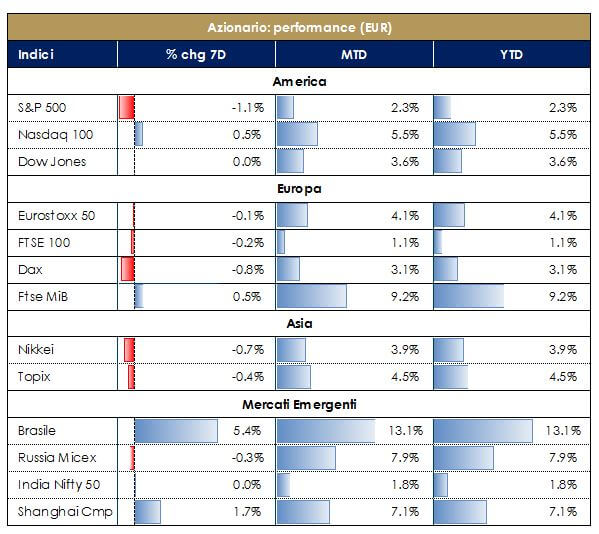

| MERCATI AZIONARI Negli Stati Uniti, contrastati gli indici S$P500 e il Dow Jones. Positivo il Nasdaq, che ha ritoccato ancora una volta il proprio massimo, sull’onda della revoca dello shutdown amministrativo, delle ottime trimestrali e delle nuove politiche commerciali a sostegno dell’industria domestica. Il governo statunitense ha, infatti, posto nuove barriere doganali per proteggere la produzione americana di pannelli solari e di lavatrici, settori controllati dai produttori cinesi, causando d’altra parte la reazione critica non solo della Cina ma anche dei principali leader europei. In Europa, i mercati risentono della forza della moneta unica. In Asia, mercati azionari cinesi hanno continuato a rafforzarsi e non sono stati influenzati dal drenaggio di liquidità attuato dalla PBoC, che ha drenato un 270 miliardi di Yuan dopo aver saltato le operazioni di mercato aperto, dato che i livelli di liquidità restano comunque elevati. Infatti la banca centrale ha tagliato il coefficiente di riserva, come annunciato alla fine del 2017. |  |

| VIEW STRATEGICA Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi su tutto il comparto azionario data la solidità del ciclo economico e, in particolare, esprimiamo una view positiva sull’azionario Area Euro e Giappone. |

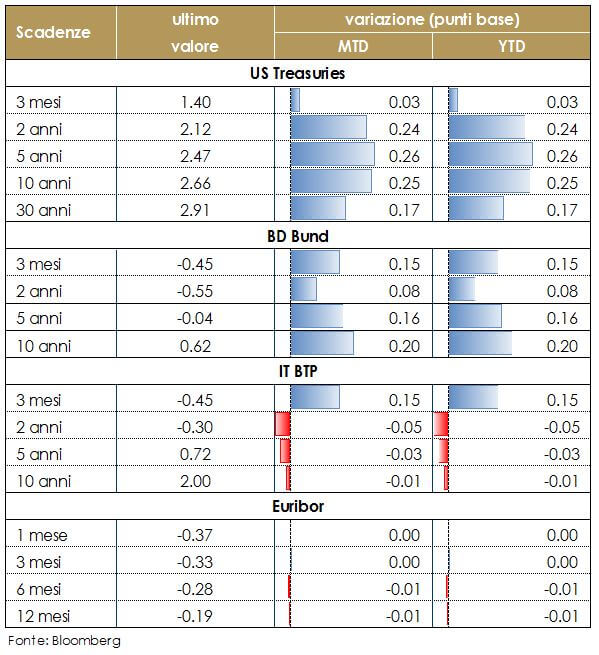

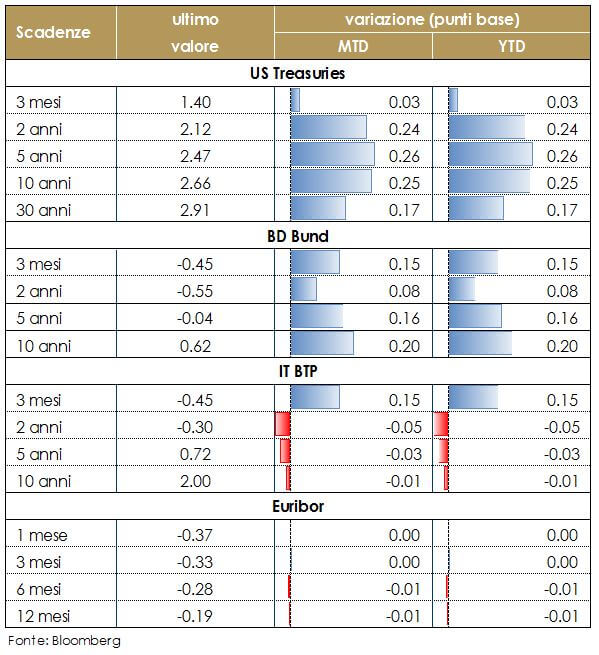

| MERCATI DEI TITOLI DI STATO I rendimenti dei titoli governativi dei principali paesi sviluppati sono aumentati ulteriormente questa settimana, guidati da Gilts, dovei recenti dati macroeconomici sono stati ben accolti, e dei Bunds, guidati dalla rimodulazione delle aspettative degli operatori sulla possibile futura uscita della BCE dalla politica monetaria espansiva. La settimana prossima l’attenzione dei mercati sarà rivolta sullo statement della riunione del FOMC, che non sarà comunque seguita dalla conferenza stampa e non dovrebbe riservare cambiamenti di politica monetaria. La riunione di gennaio non solo sarà l’ultima presieduta da J. Yellen ma è anche un importante incontro operativo perché il FOMC conferma la dichiarazione annuale degli obiettivi e, se necessario, li adattata. L’ultima modifica è avvenuta a gennaio 2016, quando il FOMC è passato a un obiettivo di inflazione simmetrica del 2%. Riteniamo che la Fed ribadirà lo stato solido dell’economia americana e la sua attenzione sul mercato del lavoro e sulla sua relazione con l’inflazione. I risultati del Beige Book suggeriscono che l’economia come ha continuato a espandersi a un ritmo sostenuto. Inoltre, la fiducia dei consumatori e delle imprese ha chiuso il 2017 a livelli record. Conseguentemente lo statement potrebbe essere leggermente più hawksih sulla scia di dati economici più forti. Un eventuale linguaggio più hakwish potrebbe avere un impatto diretto sulle break-even inflation. In questo contesto, i negoziati per il NAFTA, la ricontrattazione delle tariffe e dei dazi da parte dell’amministrazione Trump, la debolezza del dollaro e l’aumento del prezzo del petrolio offrono supporto alle break-even inflation, specialmente negli Stati Uniti nonostante il livello ancora modesto dell’inflazione headline. |  |

| VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale in approvazione aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. |

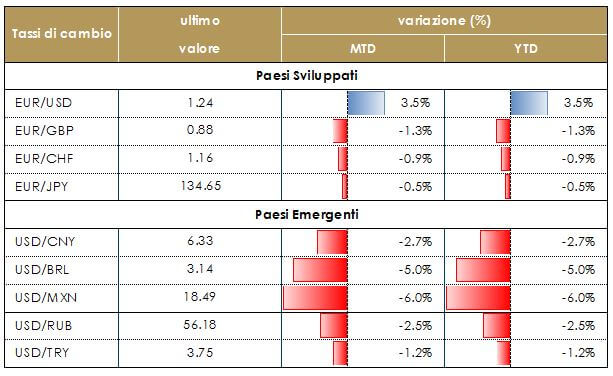

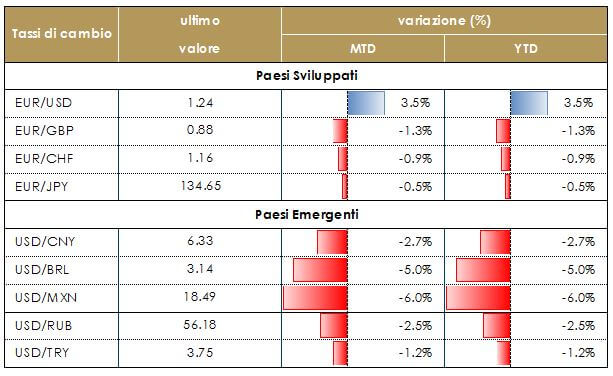

| TASSI DI CAMBIO Il dollaro resta particolarmente debole nei confronti delle principali valute complice anche le dichiarazioni ai giornalisti del segretario di Stato Steven Mnuchin al WEF di Davos (“ci fa comodo un dollaro debole”), mentre i mercati si concentrano sul futuro cambiamento delle strategie di politica monetaria della BCE (cfr. editoriale) e della BoJ. Nel meeting di questa settimana la BoJ ha lasciato invariata la politica monetaria: lo statement è rimasto pressoché invariato rispetto a quello della riunione precedente. Come atteso, i membri del consiglio direttivo hanno mantenuto immutata (8-1 voti) la politica di controllo della curva dei rendimenti, lasciando i tassi a breve a -0,1% e i tassi a lungo termine attorno allo 0%. Invariata anche la politica per gli acquisti di JGB a lungo termine. Nella relazione trimestrale sulle prospettive, la BoJ ha lasciato invariate le previsioni economiche. Ha inoltre reiterato il termine per raggiungere l’obiettivo di inflazione del 2%, confermando il 2019. Nella conferenza stampa, il governatore Kuroda ha ribadito che i cambiamenti tecnici nelle operazioni giornaliere di acquisto di obbligazioni non devono essere considerati come un cambiamento di politica monetaria, e che la BoJ non ha ancora raggiunto la fase in cui sta prendendo in considerazione una strategia di uscita. |  |

| VIEW STRATEGICA Riteniamo che l’evoluzione della politica fiscale negli Stati Uniti e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno. |

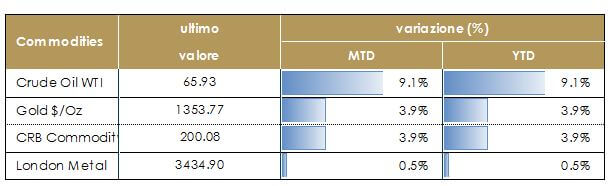

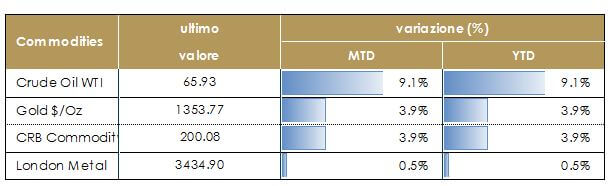

MATERIE PRIME Ancora forte il prezzo del petrolio con il WTI poco al di sopra dei 65$ e il brent a 70$ al barile. Secondo i dati della EIA, le scorte di greggio a fini commerciali sono scese di 1,1 milioni di barili nella settimana conclusasi con il 19 gennaio, portando le scorte totali a 411,6 milioni di barili, il valore più basso da febbraio 2015. Questi dati forniscono un’ulteriore evidenza della determinazione dei produttori globali nel raggiungere il loro obiettivo di riduzione delle scorte. Il calo arriva in una congiuntura economica in cui la crescita economica globale è sincronizzata e la domanda di petrolio è solida. A Davos in occasione del WEF si sono susseguiti numerosi commenti. Il ministro dell’Energia russo, Novak, ha dichiarato che il surplus di petrolio sta continuando a ridursi su base settimanale e che la domanda supera l’offerta anche a causa dell’aumento della produzione di shale-oil. Il ministro dell’Arabia Saudita, Al-Falih, ha dichiarato improbabile che l’OPEC cambierà rotta sul patto di riduzione della produzione a giugno, ma potrebbe prendere in considerazione una sua calibrazione. |  |

| VIEW STRATEGICA Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. La stima di consensus vede il prezzo del petrolio sotto i 60 dollari al barile nel 2018. |

|

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la settimana prossima verrà pubblicato la stima preliminare del PIL dell’Area Euro per T4 2017. Saranno, inoltre, resi i numeri i numeri relativi all’inflazione del mese di gennaio sia per l’Area nel suo complesso sia per i principali paesi.

- Stati Uniti: attenzione rivolata sulla riunione del FOMC, sull’indice ISM manifattuirero e sul report del mercato di lavoro di gennaio.

- Asia: Indici PMI manifatturiero e servizi disponibili in Cina.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.